なぜ多くの人が貯まらない?今こそ家計を「見える化」すべき理由

「将来のために貯金をしたい」と思っていても、日々の生活に追われ、なかなか計画通りには進まないのが現実です。

しかし、それはあなただけではありません。多くの人が同じような悩みを抱えています。

まずは、ご自身の状況を客観的に把握するため、同世代の人たちがどれくらい貯蓄しているのか、具体的なデータから見ていきましょう。

30代・40代の貯蓄のリアル

将来のための資産形成を考える30代・40代にとって、同世代の貯蓄事情は気になるところではないでしょうか。

金融広報中央委員会が発表した「家計の金融行動に関する世論調査(2023年)」によると、金融資産を保有している二人以上世帯のうち、30代の金融資産保有額の平均値は856万円、中央値は337万円です。

また、40代では平均値が1,236万円、中央値は500万円となっています。

「平均値」は一部の富裕層の金額に引き上げられがちなので、より実態に近い「中央値」に注目してみましょう。

このデータからわかるのは、同じ年代でも貯蓄額には大きな差があるということです。

そして、将来のために着実に資産を築いている人と、そうでない人の差は、お金の流れを正しく把握し、管理できているかどうかにかかっているのです。

「何のため?」目的意識が家計管理を成功させる鍵

それでは、お金の流れを正しく把握し、管理するためにはどうしたらいいのでしょうか?

そのためには、それらを見えるようにするために記録すること、すなわち家計簿をつけることがおすすめです。

しかしながら、家計簿をつけ始めても、ついつい、面倒になって続かないことも多いのではないでしょうか。

家計簿を長続きさせる秘訣は、記録を始める前に「何のために貯めるのか?」という目的を明確にすることです。

「貯金を増やしたい」といった曖昧な目標ではモチベーションは続きません。

「子どもの教育資金のため」のように、ご自身の「叶えたい未来」や「避けたい不安」に直結した具体的な目的を設定することが成功の鍵となります。

【具体的な目的の例】

(叶えたい未来)

・3年後に家族でハワイ旅行に行くために50万円貯める

・自己投資として、資格取得スクールに通う費用20万円を捻出する

(避けたい不安)

・10年後に子どもの大学の入学金として300万円を用意する

・急な病気や失業に備え、生活防衛資金(半年分の生活費)を確保する

このように具体的な目的を設定することで、家計簿は単なる「記録ノート」から、あなたの「人生の目標を達成するためのナビゲーションツール」へと変わります。

家計簿は記録するだけでは意味がない

目的が明確になったら、次は記録を「行動」に繋げることが重要です。

家計簿をつけっぱなしにせず、「気づき」を得て「使いこなす」ための、簡単なアクションを2つご紹介します。

・週に一度、「意外な支出」を探す

週末に5分だけ記録を見返し、「思ったより使っているな」という項目(例:コンビニ代、カフェ代)に印をつけます。

・月末に、「価値ある支出」を3つ選ぶ

その月の支出から「心が豊かになった」と感じるものを書き出し、自分にとって価値のあるお金の使い方を明確にします。

このように「記録→分析→行動改善」のサイクルを回すことで、家計簿はあなたの目標達成を加速させる強力なツールになります。

【実践編】初心者でも簡単!お金の流れを「見える化」する3つのステップ

家計管理の「目的」が明確になったところで、いよいよ実践編です。

ここでは、誰でも簡単に取り組める3つのステップで、あなたのお金の流れを「見える化」する方法を解説します。

今回は、モデルケースとして「田中家」の家計を見ながら、具体的に進めていきましょう。

【モデルケース:田中家】

・家族構成:夫・タカシさん(32歳・会社員)、妻・ユミさん(30歳・パート)の2人暮らし

・世帯手取り月収:38万円(夫:30万円、妻:8万円)

・悩み:「共働きなのに、なぜか思ったようにお金が貯まらない。将来の子どもやマイホームのために、まずは年間100万円の貯蓄を達成したい!」

ステップ1:まずは固定費を徹底的に洗い出す

家計見直しの鉄則は、「固定費」から手をつけることです。

一度見直せばその効果が自動的にずっと続くため、満足度が非常に高いのが特徴です。

まずは、住居費や通信費、保険料、サブスクリプションサービスといった毎月決まって出ていくお金をリストアップしてみましょう。

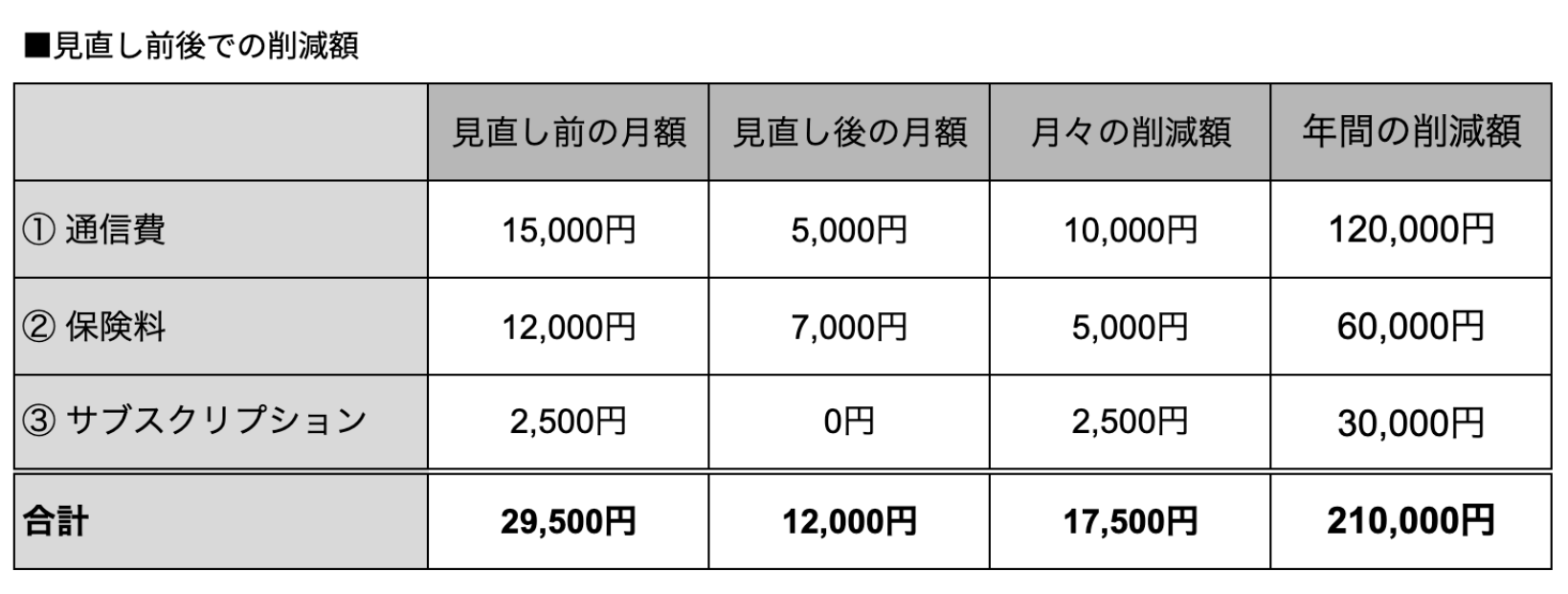

<田中家の見直し実践>

洗い出したリストをもとに、田中家では以下の3つを見直すことにしました。

①通信費

・現状:夫婦とも大手キャリアで、合計月額15,000円

・見直し後:格安SIMに乗り換え、合計月額5,000円に

②保険料

・現状:夫が独身時代に加入した保障の大きな保険で、月額12,000円

・見直し後:現在のライフステージに合わせて保障内容を最適化し、月額7,000円に

③サブスクリプション

・現状:ほとんど見ていない動画配信サービス(月額1,000円)と、使っていないフィットネスアプリ(月額1,500円)があり、合計月額2,500円

・見直し後:すべて解約

田中家の場合、固定費を見直しただけで、なんと月々17,500円、年間で21万円もの削減に成功しました。

目標だった年間10万円を固定費だけで大きくクリアしたことになります。

ステップ2:家計簿アプリで変動費の傾向をつかむ

次は日々の生活に密着した「変動費」に目を向けていきましょう。

変動費とは、食費や日用品費、交際費など、月によって変動する支出のことです。

変動費の管理で挫折しないコツは、「完璧を目指さず、まずは傾向をつかむ」ことです。

1円単位で記録しようとすると疲れてしまうため、便利な家計簿アプリを活用して、ざっくりと支出を把握することから始めましょう。

最近の家計簿アプリは、銀行口座やクレジットカードを連携すれば、自動で利用履歴を取得し、食費や日用品などのカテゴリに仕分けてくれます。

手入力の手間がほとんどかからないため、忙しい方でも無理なく続けられます。

<田中家の見直し実践>

田中家も、スマートフォンに家計簿アプリをインストールし、夫婦それぞれの給与口座とクレジットカードを連携させました。

・最初の1ヶ月は普段通りに生活

まずは現状を把握するため、いつも通りの生活を送りました。

アプリが自動で記録してくれるので、夫婦で週末に5分ほど内容を確認するだけです。

・1ヶ月後、衝撃の事実が…

月末にアプリのレポート機能を見てみると、思わぬ支出の多さが判明しました。

・食費:感覚では「月60,000円くらい」と思っていましたが、実際は85,000円もかかっていました。

原因は、夫の平日の外食ランチ代と、夫婦で立ち寄るコンビニでの「ついで買い」でした。

・娯楽費:週末の外出で、思った以上にお金を使っていることが分かりました。

この結果から、田中家は「何となく使っているお金(使途不明金)」が多いことに気づきました。

<具体的なアクションプランを設定>

現状を把握できたことで、具体的な対策を立てられるようになりました。

・「週ごと」に予算を設定

いきなり月単位で管理するのは難しいため、「食費と日用品は週15,000円まで」と、週単位の予算を設けることに。

・小さなルール作り

夫は週2回お弁当を持参する、コンビニに行く回数を減らす、といった簡単なルールを決めました。

このように、アプリを活用して支出を自動で記録・分類することで、無理なく自分たちの消費のクセを把握し、具体的な改善策へと繋げることができるのです。

ステップ3:「消費・浪費・投資」に分けて無駄を発見する

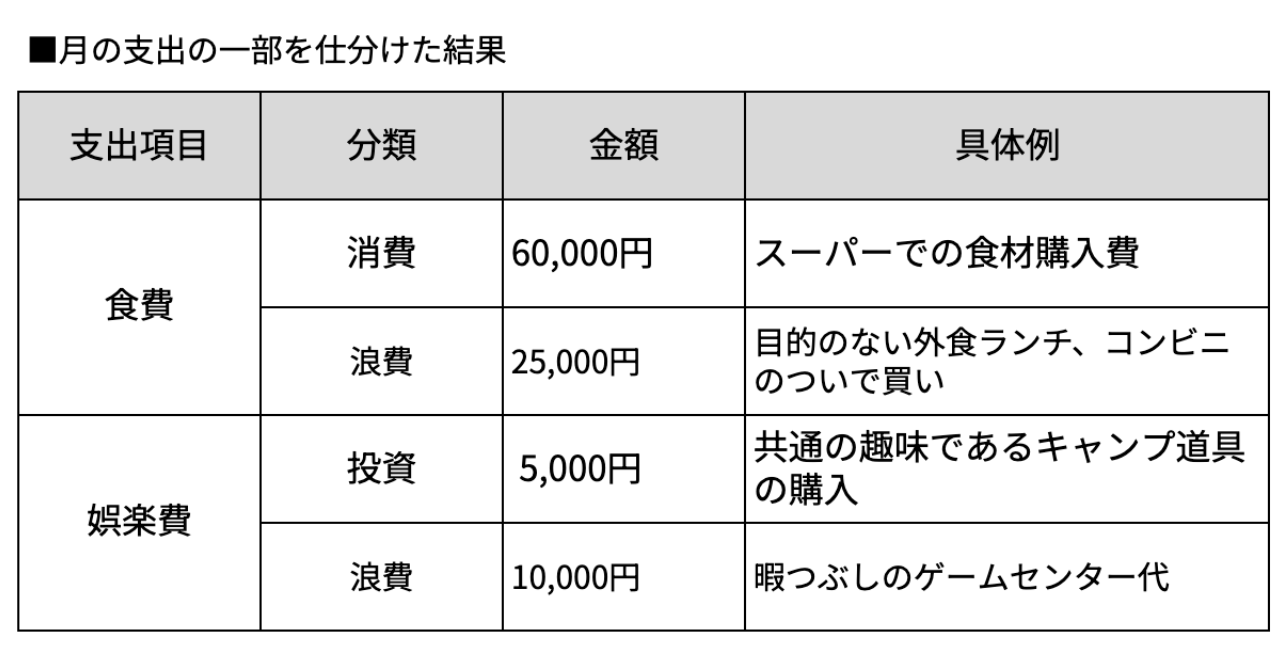

支出の傾向が見えたら、次はその一つひとつが自分にとってどんな価値を持つのかを「消費」「浪費」「投資」の3つに仕分けてみましょう。

モデルケースの田中家が、月の支出の一部を仕分けた結果がこちらです。

この作業を通じて、田中家は「浪費」にあたる月々約35,000円を削減し、その分を貯金や「投資」に回すという共通の目標ができました。

ポイントは、「浪費」を悪者にして切り詰めることではありません。

自分にとっての無駄を自覚し、意識的にコントロールすることで、満足度を下げずに支出を最適化していくことが可能なのです。

見える化で生まれたお金はどうする?未来に向けた賢い選択

ここまで、家計を「見える化」することで、無駄な支出を発見し、意識的にコントロールする方法を見てきました。

田中家では、固定費の見直しと浪費の削減によって、月々3万円以上ものお金を自由に使えるようになりました。

これは、将来の目標を達成するための、非常に価値のある「原資」です。

では、この生まれたお金をどのように活用すれば、未来の選択肢をより豊かにできるのでしょうか。

もし毎月3万円を貯金し続けたら?

まず、最もシンプルで確実な方法が「貯金」です。

仮に月3万円を貯金し続けた場合、10年後には360万円、20年後には720万円という大きな資産になります。

特別な知識がなくても、家計を見直すだけでこれだけの資産を築ける可能性があると分かると、大きなモチベーションになりますね。

将来の教育資金や住宅購入の頭金など、具体的な目標達成がぐっと現実味を帯びてきます。

知っておきたい「貯金だけ」のリスクとは

着実に資産を増やせる貯金ですが、現在の経済状況においては「貯金だけ」で安心とは言えない側面もあります。

それが「インフレ(インフレーション)」のリスクです。

インフレとは、モノやサービスの値段(物価)が上がり続け、相対的にお金の価値が下がる現象のことです。

例えば、今まで100円で買えていたジュースが120円に値上がりした場合、同じ100円玉ではもうジュースが買えません。

これがお金の価値が下がった状態です。

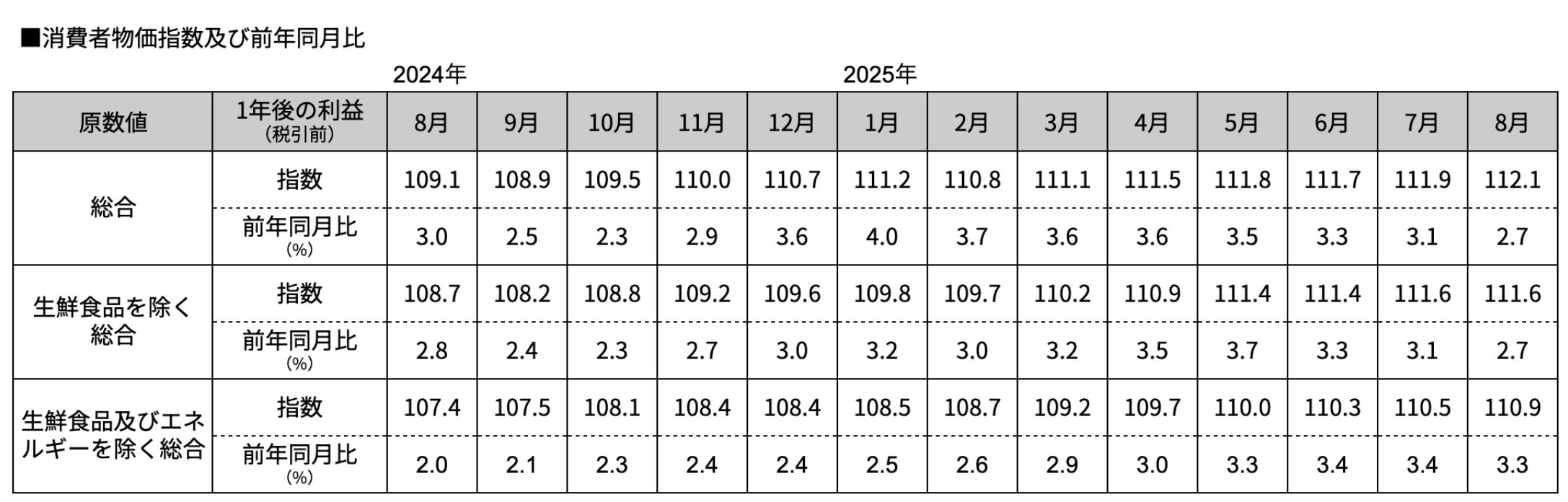

総務省統計局が発表した「消費者物価指数」によると、2024年に入ってからも物価は前年同月比で2%以上高い水準で推移しています。

仮に、このまま年2%のインフレが続くと仮定した場合、現在保有している100万円の価値は、10年後には約82万円、20年後には約67万円まで目減りしてしまう計算になります。

つまり、銀行に預けているだけでお金の額面は減らなくても、そのお金で買えるモノの量が減ってしまうのです。

これが「貯金だけ」が持つ最大のリスクです。

このインフレリスクに対抗し、お金の価値を維持、あるいは増やしていくためには、現金や預金だけでなく、その価値自体が成長する可能性のある「資産」を持つ、つまり「投資」という考え方が重要になってきます。

「見える化」は未来の選択肢を増やす第一歩

この記事では、家計を「見える化」することが、単なる節約術ではなく、ご自身の価値観を見つめ直し、未来の資産形成に向けた第一歩となることを解説してきました。

最後に、重要なポイントを振り返りましょう。

●目的意識が成功の鍵

何のために家計を見直すのか、具体的な目標を設定することがモチベーションに繋がります。

●簡単な3ステップで実践

①効果の大きい固定費から見直し、②アプリで変動費の傾向をつかみ、③支出を「消費・浪費・投資」に分けることで、無理なく無駄を発見できます。

●「貯金だけ」では不十分な時代

貯金は資産形成の基本ですが、インフレでお金の価値が目減りするリスクにも目を向ける必要があります。

家計の見える化は、我慢を強いるものではありません。

むしろ、自分にとって本当に価値のあるものにお金を使えるようにするための、前向きな「家計の最適化」です。

今回、家計のスリム化によって生まれた月々数万円の余裕資金。

あなたなら、この大切なお金をどのように育てていきますか?

ただ銀行に預けておくだけでなく、インフレにも負けないように賢く「育てていく」ことで、未来の可能性はさらに大きく広がります。

次の記事では、今回生まれた余剰資金を、将来のためにさらに大きく育てるための具体的な「投資」の方法について、初心者にも分かりやすく解説します。

ぜひ、未来の選択肢を広げる次のステップに進んでみましょう。