「投資用マンションとは?」

「マンション投資は儲かる?」

上記のように「投資用マンション」に関して疑問を抱えている方は多いのではないでしょうか。

投資用マンションとは、人に貸し出して家賃収入を得るマンションのことです。

本記事では、「 投資用マンションのメリット・デメリット」 や「投資用マンションに自分や家族が住むことは可能か?」などを詳しく解説していきます。

これから「投資用マンション」を検討している方は、ぜひ参考にしてください。

- 投資用マンションの意味

- 投資用マンションのメリットとデメリット

- 投資用マンションに自分や家族が住むことは可能か

投資用マンションとは?

一般的に自分の居住用としてマンションを購入するのですが、「投資用マンション」は、人に貸し出して家賃収入を得るものを指します。

最近では、老後の資産形成のために、家賃収入を求めて投資用マンションを買う人が増えているといわれています。

そんな「投資用マンション」の仕組みについて解説していきます。

マンション投資の仕組みとは?

マンション投資とは、投資用マンションを購入して入居者に貸し出して家賃収入を得る不動産投資の一つです。

マンション投資をする際は、購入する資金の調達が必要なので、多くの人は銀行からの融資を利用します。

家賃収入をローンの返済にあてられるため、融資を受けられれば、自己資金が少なくても投資を始められるメリットがあります。

ローン完済後は、家賃がそのまま収入となります。

しかし、税金、管理費、修繕費などの支払いがあるので忘れてはいけません。

家賃収入で得た利益を諸経費を考慮したうえで計画的に運用することが大切になります。

居住用マンションとの違い

「投資用マンション」と「居住用マンション」は以下の違いがあります。

- 間取り

- ローン

- 価格の決まり方

間取り

「居住用マンション」は、実際に住む場所として購入するため、様々な間取りがあります。

単身者向けや、夫婦2人暮らしや子どものいるファミリー向けまで、さまざまな購入者が想定できますが、どちらかといえばファミリー向けが多い傾向があります。

2LDK〜3LDKなど部屋数が多く、面積は70㎡以上のファミリータイプが中心になり、キッチンやリビングのスペースが広く、収納設備も充実しています。

また、マンションの敷地内に駐車場が完備されてるところが多いです。

「投資用マンション」は、単身者向けの1R、1K、1LDKのコンパクト間取りが一般的です。

面積は一般的に30㎡以下の物件が多く、浴室もコンパクトに作られています。

また、居住者は仕事に行くため日中は家にいないという想定で、日当たりは重視していない物件が多い傾向もあります。

ローン

マンションを購入する際に、利用するローンも「居住用マンション」と「投資用マンション」では違いがあります。

居住用マンションは、「フラット35」などの住宅ローンを申し込みますが、投資用マンションの購入では住宅ローンが利用できません。

投資用マンションを購入する際のローンは、「不動産投資ローン」や「アパートローン」になります。事業用のローンになるので融資金額も高く、高額な物件を購入できるメリットもあります。

しかし、「住宅ローン」に比べると金利が高く設定されています。

審査では、物件の収益性や事業の継続性なども重視されるところが居住用マンションと違うところです。

価格の決まり方

投資用マンションと居住用マンションでは、価格を評価する際の基準が大きく異なります。

具体的には以下の要素が重視されます。

- 表面利回り:(年間家賃収入 ÷ 物件価格) × 100

- 実質家賃:((年間家賃 – 経費) ÷ 物件価格) × 100

- 収益的な特性:賃貸需要の経過、周辺の開発計画など

- 管理のしやすさ:管理費や修繕積立金の許容性、管理会社負担性など

一般的に、収益が高いほど投資価値が高いと判断されますが、リスクも同時に高くなる傾向があります。

一方、居住用マンションの価格は、主に「居住性能」で評価されるのです。

具体的には以下の要素が重視されます。

- 立地: 通勤・通学の快適性、周辺の生活環境など

- 建物の品質:耐震性能、遮音性能、断熱性能など

- 間取り:部屋数、各部屋の広さ、収納スペースなど

- 設備:キッチン、バス、トイレなどの設備の質や機能性

- 共用部分:エントランス、エレベーター、駐車場などの充実度

- 将来的な資産価値:築年数、大規模修繕の履歴などの将来性

居住用マンションの場合、当面の収益性は重視されず、居住性や生活の質が優先されます。

このように、投資用マンションと居住用マンションでは価格の評価基準が大きく異なるため、注意が必要です。

マンション投資は儲かる?

「マンション投資は儲かるの?」と疑問に思ってる方も多いと思います。

社会情勢との兼ね合いもあるので必ず儲かる訳ではないですが、低いリスクで長期的にリターンを得ることも可能です。

マンション投資の具体的な利益が出る仕組みを紹介します。

マンション投資の収入源は2種類

投資用マンションは、以下の2種類の収入源があります。

【インカムゲイン】

インカムゲインとは、資産を保有することで得る利益(運用益)のことになり、マンション投資で言うと、自分が保有しているマンションの家賃収入がインカムゲインになります。

【キャピタルゲイン】

キャピタルゲインとは、資産を売却することで得る利益のことで、

マンション投資で言うと、物件を安く購入し、高く売ることで利益を得ていく方法になります。

上記が「マンション投資」による収入源になります。

家賃収入を得るか、売却益で利益を出すかの違いですが、併用することもできます。

状況に応じて、利確するタイミングが大切になります。

低いリスクで長期間のリターンが得られる

投資用マンションの収入の利点は、低いリスクで長期間のリターンが得られることです。

低いリスクとは、株価のように日々変動するのではなく、資産価値も維持されるということです。大幅に物件の価値が落ちなく安定しています。

長期的なリターンとは、物件の価値が落ちにくく、空室リスクを削減できれば安定性の高い不労所得を長期間にわたって得ることが見込めます。

上記の理由から、「マンション投資」は低いリスクで長期間にリターンを得られるので、投資する人が多いです。

値上がりが期待できるマンションもある

新築や中古に限らず、購入時より価値が上がり高く売れることがあります。

購入金額より高く売却できることで利益を得ることが可能です。

なので、資産価値が高いマンションを購入することが大切になるので、マンションを見極めなくてはいけません。

主に資産価値が高いマンションの特徴は以下になります。

- 人気の高いエリアにある

- 駅から近く交通利便性が高い

- 生活に必要な施設が充実している

- 再開発予定がある

上記のような特徴があり、主に需要の高さから価値が上がっていきます。

このように購入したマンションを売却して、利益を得ることができるのも不動産投資のメリットです。

投資用マンションの種類

投資用マンションには主に以下の2つの種類があります。

- 1棟マンション

- 区分マンション

これらは投資規模や運用方法が大きく異なるため、投資家自身の資金力や投資目的に応じて適切な選択をする必要があるのです。

そのため、2つの投資方法の利点などについて紹介いたします。

一棟マンション

一棟マンション投資とは、マンション一棟全体を購入して運用する投資方法です。

一棟マンション投資のメリットデメリットは以下の通りです。

| メリット | デメリット |

|---|---|

| 大規模な収益が見込める 建物全体の管理や改修が自由 合理的な措置が受けやすい | 初期投資額が高い 管理の手間と責任が大きい 空室リスクが集中する可能性がある 資金繰りのリスク |

1棟マンション投資の合理的な処置として、減価償却費の上限や、法人化による節税効果などが期待できます。

一棟マンション投資は、高い収益性と自由度が魅力である一方で、同時に大きなリスクも伴います。

そのため、立地選び、物件の質、資金計画、専門家の活用を行うことがおすすめです。

区分マンション

区分マンションとは、マンション一室だけを購入して運用する投資方法で、比較的少額なことから、個人投資家や不動産初心者に人気です。

区分マンション投資には、以下のメリットとデメリットがあります。

| メリット | デメリット |

|---|---|

| 初期投資額が比較的低い 管理が比較的容易 リスクが分散される 投資が始めやすい | 収益性が比較的に低い 建物全体の管理に関与できない 将来的な価値下落のリスクがある 管理費や修繕積立金の負担 |

区別するマンション投資は、比較的リスクが低く始めやすい投資方法ですが、収益性には限界があります。

投資家は自身の目的や資金力に応じて、慎重に検討する必要があるのです。

選定や管理会社の選択には十分な注意を払い、長期的な視点で投資を行うことが成功の鍵となります。

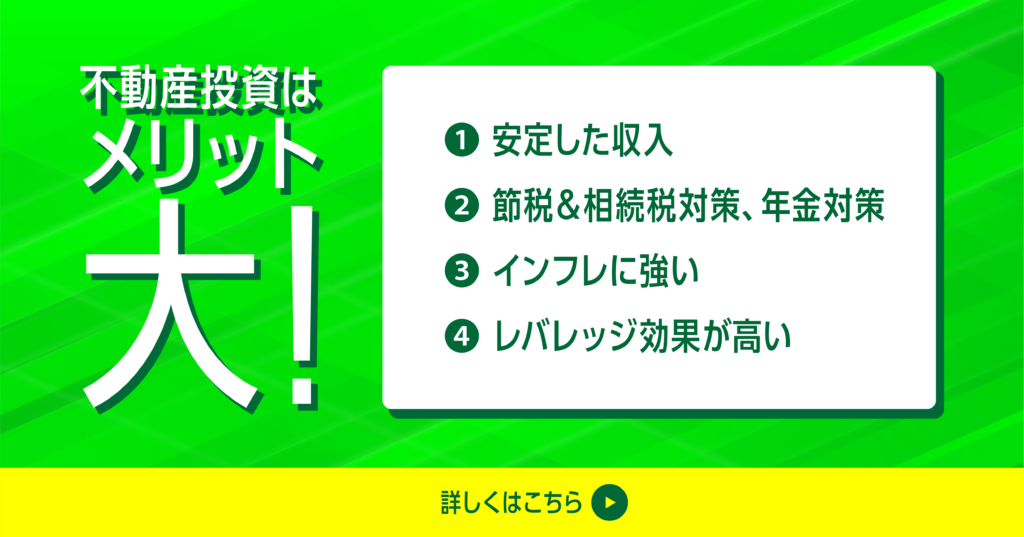

投資用マンションのメリット

投資用マンションのメリットは以下になります。

- レバレッジ効果がある

- インフレ対策をすることができる

- 節税効果がある

各メリットについて解説していきます。

レバレッジ効果がある

投資用マンションにおけるレバレッジ効果は「少ない自己資金でより大きな利益を得る」ことです。

少ない自己資金でも、融資(住宅ローン)を受けることで自己資金だけでは得ることができない投資効果を得ることができます。

銀行から融資をしてもらうことでより大きな物件を購入し、より大きな利益を得ることができるということです。

例えば、自己資金が1,000万円の場合、購入できる不動産の価格も1,000万円になります。

年間の利回りが5%と仮定すると、年間の収益は「1,000万円×5%=50万円」です。

一方で、自己資金1,000万円と借入金2,000万円(借入金利2%)を合わせて3,000万円の物件を購入した場合。

年間の利回りが5%と仮定すると、年間の収益は「3,000万円×5%=150万円」です。

借り入れた資金の利息は、「2,000万円×2%=40万円」となるため、「150万円-40万円=110万円」になります。

※実際は借入の返済には元本も含まれるので、手残りは少なくなります。

同じ自己資金1,000万円であっても、レバレッジをかけることにより収益増加を狙うことができます。

インフレ対策をすることができる

不動産投資がインフレに強い理由は以下になります。

- 資産価値が下がりにくい

- 家賃が上昇しやすくなる

それぞれについて解説します。

資産価値が下がりにくい

インフレになると、物価が上昇するので、現金の価値は相対的に下がります。

そのことから、現金はインフレの影響が大きいですが、現物資産である不動産の場合は、インフレであっても価値が下がりにくいです。

マンションは、モノ自体に価値があるため、経済動向の変化に対して比較的強い傾向にあり、インフレでも資産価値が下がりにくいといえます。

上記のように資産価値が下がらないことからも、マンション投資はインフレ対策に有効といえます。

家賃が上昇しやすくなる

消費者物価指数の上昇にともない家賃が上昇しやすくなります。

投資用マンションで入居者から得られる家賃は緩やかではありますが、消費者物価指数と共に上昇していきます。

家賃が上がれば収益が増えて利回りがよくなり、物件価値も上がれば売却時に利益を少しでも多く残せる可能性があります。

これがマンション投資はインフレ対策になるといわれる理由です。

節税効果がある

投資用マンションによる不動産所得は、損益通算によって所得税・住民税の節税が可能です。

一般的にサラリーマンが勤務先から受け取るのは給与所得ですが、マンション投資によって不動産所得が赤字になった場合、給与所得と相殺する「損益通算」を行うことが可能です。

年間の収入から経費や各種控除を差し引いた「課税所得」をもとに所得税や住民税が課税されますが、損益通算によって課税所得を圧縮することができるため、節税につながります。

マンション投資で経費にできるものは主に以下です。

- ローンの金利

- 保険料

- 管理会社への委託料

- 管理費

- 仲介手数料、広告宣伝費など

- 修繕費

- 固定資産税などの税金

- 司法書士や税理士への費用

- 減価償却費

上記の支出を経費として計上して利益を圧縮することができれば、支払う税金の額が少なくなります。

投資用マンションのデメリット

投資用マンションのデメリットは以下になります。

- 空室に注意する

- 家賃が下落する可能性もある

- 家賃滞納のリスク

各デメリットについて解説していきます。

空室に注意する

所有している物件が空室になり、家賃収入を得ることができなくなるリスクがあります。

空室中は、家賃収入がないのでローンの返済に家賃収入を充てることができなくなり、空室の期間が長くなると賃貸経営が苦しくなることが考えられます。

対策として、周囲の物件との差別化のためには、1,000円、2,000円といった家賃の値下げでも十分な効果が得られる場合があります。

長期に渡り賃貸経営をしていく中で、空室は必ず起こる可能性が高いので、空室対策ついて考えておきましょう。

家賃が下落する可能性もある

家賃が大幅に下落すると、家賃収入よりローン返済額の方が上回り、返済額を家賃収入だけでは賄えなくなってしまうことがあります。

なぜ家賃が下がるのかというと、経年劣化によって不動産自体の価値・価格が下がっていってしまうからです。

家賃にも、立地・築年数に応じた相場があります。

築15年の物件を新築のときと同じ家賃で募集しても誰も借りてくれないので、空室を埋めるためには築年数に応じて家賃を下げる必要があるのです。

10年後も20年後も現在の家賃をキープできる物件はないため、ローンを組むときは「将来家賃が下がっても返済ができる額」を計算しておくことが大切になります。

家賃滞納のリスク

家賃を滞納されると、その分の家賃収入が入ってこなくなり、ローンの返済が苦しくなります。

入居者は家賃を滞納して住み続けているため、しばらくの間は新たに入居者の募集もできません。

また、滞納された家賃は会計上未収金扱いとなり、実際に入金されていなくても税金の支払い対象になります。

このような滞納リスクは未然に防ぐことが難しいですが、対策はあります。

対策としては、入居者に連帯保証人をつけてもらうことです。

連帯保証人は入居者が家賃を支払えなくなった際に、代わりに家賃を支払う義務があるので、家賃滞納が発生した場合は連帯保証人に家賃を請求できます。

連帯保証人を依頼できない場合は、「家賃保証会社」への加入を依頼するようにしてください。

「家賃保証会社」は入居者の連帯保証人を代行してくれる会社です。

もし入居者が家賃を支払えなくなったときは、家賃を保証してくれます。

上記のような対策を入居のタイミングに行なうことで滞納のリスクを軽減することができます。

その他、不動産投資の失敗についてはこちらで紹介しておりますのでご参考ください。

マンション投資で失敗しないためのポイント

マンション投資で失敗しないためのポイントは以下の通りです。

- 区分マンション投資のポイントを抑えておく

- 表面利回りだけで決めない

- 事前にリスクへの対応策を考えておく

- 頼れる不動産会社をみつけておく

これらのポイントは、マンション投資における主要なリスクを回避し、長期的に安定した収益を得るための準備となります。

各ポイントについて、具体的な理由や対策を考え、実践することが重要です。

そのため、各ポイントについて紹介いたします。

区分マンション投資のポイントを抑えておく

区分マンション投資は、比較的少額から始められるため初心者にも人気がありますが、失敗しないために、以下のポイントを押さえておくことをおすすめします。

- 築浅の物件

- 駅やオフィス街に近い物件

- 管理体制がしっかりしている物件

- 適正価格の物件

新しい物件は設備が充実しているため、大幅な修繕の心配も少ないです。

また、周辺相場と比較して適切な価格の物件を選ぶことで長期的に安定して収益が得られる可能性があります。

表面利回りのみで決めない

マンション投資に関して、経費や物件の状況が考慮されていないため、表面利回りだけで物件を選ぶのは危険です。

以下の点も兼ねて判断すると良いです。

- 実質的な収益率

- 将来的な価値変動の可能性

- 地域の賃貸需要と相談状況

- 物件の管理状態と修繕計画

現実的な収益性の確認や将来的な価値変動により、より具体的なマンション投資のイメージが出来ます。

また、地域の賃貸需要や物件の管理状況を把握しておくことで、マンション投資のリスクを軽減する事が可能です。

さらに、必要に応じて不動産投資の専門家や税理士などのアドバイスを受けることも検討してください。

リスクへの対応策を考えておく

マンション投資には様々なリスクが伴うため、事前に認識しておき、適切な対応策を準備しておくことができるようにしておく必要があります。

リスクと対応策は、以下の通りです。

| リスク | 対応策 |

|---|---|

| 空室リスク | 立地や設備の良い物件を選ぶ 正しい家賃設定を行う 定期リノベーションを実施する |

| 家賃下落リスク | 長期的な賃貸需要が見込める地域を選ぶ |

| 金利上昇リスク | 固定債権ローンを選択する 余裕を持った返済計画を立てる |

| 修繕費用リスク | 修繕積立金を正しく設定する 計画的な修繕を行う 築浅物件を選ぶ |

| 災害リスク | 耐震性の高い物件を選ぶ 適切な保険に加入する |

| 法規制リスク | 不動産法規の動向を常に把握する 専門家のアドバイスを受ける |

リスクの把握と対応策を押さえておき、定期的にリスク評価を行い、必要に応じて戦略を見直すことも重要です。

頼ることのできる不動産会社をみつけておく

頼ることのできる不動産会社をみつけておくことで、不動産投資の長期的な運用において、リスクを削減することが可能です。

頼ることの出来る不動産会社の見極め方は以下の6つです。

- 豊富な物件情報と実績あり

- 投資計画の立案から管理までトータルサポートが可能

- 投資家の立場に立ってアドバイスができる

- アフターフォローが充実している

- 透明性が高く、情報開示が適切

- 業界での評判が良い

良い不動産会社と協力関係を築いて、長期的に安定した投資が可能になります。

ただし、1つの会社に依存しすぎるのではなく、複数の会社と関係を持つことも検討しましょう。

これにより、より多くの情報と選択肢を得ることができ、より良い投資判断につながる可能性があります。

投資用マンションに自分や家族が住むことは可能?

投資用マンションを購入したものの、入居者が決まらなかった時に、自分で住むことを考えている方は多いと思います。

実際に自分が住むことは可能ですが、条件があります。

投資用マンションに自分が住む場合の注意点について詳しく解説していきます。

不動産投資ローンの問題

不動産投資ローンを利用している場合は、金融機関と契約で定めた「投資用」という目的を変更することができないため、自分の住居として住むことはできません。

自分で住むことができない理由は、「ローンの契約上、問題がある」からです。

ローンを契約する際に決めた、「投資用」という目的を途中で「居住用」に変更することができない場合が多いからです。

また、不動産投資ローンから住宅ローンへの変更は一般的に行われていません。変更できる場合は、繰り上げ返済や一括返済を求められるケースもあり、現実的ではありません。

投資用マンションに自分が住むことができるのは、以下のようなケースになります。

- 不動産投資ローンを完済している

- 借入なしで自己資金で購入している

不動産投資ローンを完済しているのであれば、そのマンションに自分で住む事が可能です。

また、すべて自己資金で投資用マンションを購入している場合も住むことができます。

上記のように「不動産投資ローン」の兼ね合いで完済済みでなければ、自分で住むことはできません。

入居者に退去してもらうのはかなり難しい

「不動産投資ローン」を完済していて、自分で住もうと思っても、入居者がいる場合は住むことができません。

自分で住みたい希望時期と入居者の退去時期が同じであれば問題ないですが、現実的に難しいです。

なので入居者に事前に伝えて退去してもらう必要がありますが、伝えたところで、すんなり退去してもらえるとは限りません。

その理由は、借地借家法により、借り主は貸し主より強い立場にあるからです。

具体的には、借し主は正当事由がない限り貸主を退去させられないと法律で定められています。

上記の理由から、入居者に退去してもらうまでは、自分で住むことは難しいです。

まとめ

投資用マンションは、家賃収入を得て収入源を増やせるだけでなく、売却益を狙うことも可能です。

さらに節税効果やインフレ対策にも優れているので、収益以外にも様々なメリットがあります。

ただし、空室リスクや老朽化による家賃の下落などのデメリット・注意点には気をつけなくてはいけません。

マンション投資を行う上で、物件だけでなく、その物件を販売したり運営したりする不動産会社選びも重要になります。

福岡で不動産への投資を検討される際は、分譲マンションの投資型部門販売実績ランキングで17年連続1位を獲得しているえんホールディングスグループへぜひご相談ください。

マンション投資の1つであるワンルームマンション投資についてはこちらの記事をご参考ください。