近年、将来の年金に不安を感じる多くの方が不動産投資を検討しています。

しかし「不動産投資はリスクが高そう」と感じる方がいるのも事実。

物件の購入費はたしかに安いとはいえませんが、投資ジャンルのなかではミドルリスク・ミドルリターンに分類され、投資初心者向きともいわれている比較的取り組みやすい投資手法なんです。

この記事では、不動産投資とは一体何なのか、基本的な仕組みやメリット・リスクをわかりやすく解説していきます。

不動産投資とは

不動産投資とは、アパートやマンションなどの不動産を購入し、第三者へ貸し出すことで家賃収入を得る投資手法です。

安定した職業に就いていれば融資を受けやすく、自己資金が少なくても不動産オーナーになることが可能なため、老後の資金づくりとして20代・30代で投資を始める方が増えています。

株やFXと比較してハードルが高く感じられるかもしれませんが、賃貸経営に強い不動産会社や賃貸管理会社に任せることもできるので、本業をこなしながら副業感覚で取り組むことができます。

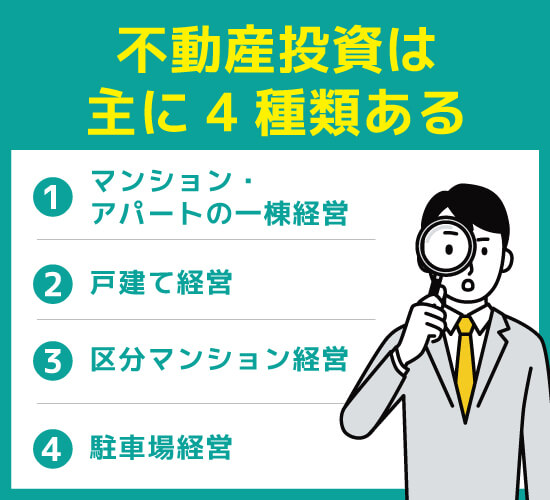

不動産投資は主に4種類ある

不動産投資にはいくつかの種類があり、保有している土地の有無や初期投資の予算などによって選択肢は変わってきます。

ここでは、これから投資を始める方におすすめの方法をご紹介していきます。

区分マンション(ワンルームなど)経営

ワンルームなどの区分マンション経営は、一棟経営よりも少額で投資を始められるため不動産投資初心者におすすめの方法です。

戸建てや一棟経営ほど大きな収益にはなりませんが、他エリアの物件にも投資するなど、分散投資しやすくリスクヘッジできる点でも優れています。

マンション・アパートの一棟経営

マンション・アパートの一棟経営は、建物自体を購入して第三者へ貸し出す方法です。

持て余している土地に、土地活用として賃貸物件を建築する方も多いです。一棟経営は、区分マンションよりも貸し出す部屋数が多いので大きな収益が見込めるメリットがあります。

ただし、区分マンションよりも初期投資費用が高くなる点と改修費用が多くかかる点に注意しましょう。大きなリターンが見込める分、リスクも大きくなるため収支シミュレーションを行い綿密な投資計画を立てる必要があります。

戸建て経営

戸建て経営は、戸建ての住宅物件を購入して賃貸用に提供する方法です。

入居者がいる限り安定した家賃収入を得られるという点は、他の投資方法と同じです。ただ、戸建て住宅の場合ファミリー層の需要が高く、子育て世帯は子どもの通学などを考慮して長年住み続ける傾向があることから、空室のリスクは少なめとされています。

なお、退去後にはリフォームや修繕費が大きくかかる可能性がある点と、次の入居者が決まるまでに時間を要する場合もあるという点を認識しておきましょう。

駐車場経営

不動産投資の一つとして、駐車場経営も人気の選択肢です。駐車場の経営方法は主に『月極駐車場』と『コインパーキング』の2種類に分かれます。

- 月額固定で駐車料金を徴収する形態で、安定した収益が見込める。

- 空きが出た場合は収入がなくなるリスクがある。

- 立地が悪い(需要が低い)エリアにあると契約希望者を見つけにくい。

- 利用者が時間単位、あるいは料金単位で支払う。

- 交通の便が良いエリアや特別なイベントの場所に位置する場合、高い収益を上げられる可能性がある。

- コインパーキング運営には適切なシステムやスタッフが必要。

- 需要は時間帯や季節によって大きく変動することがある。

どちらの駐車場経営方法を選ぶかは、投資家の目標や地域の需要によって異なります。

不動産投資で利益を得られる仕組み

不動産投資から得られる利益は、『家賃収入(インカムゲイン)』と『売却益(キャピタルゲイン)』に分けることができます。

これらの仕組みを理解することは、不動産投資で成功するために欠かせません。

家賃収入(インカムゲイン)

インカムゲインは、不動産を保有し続けることで安定的に得られる利益のことです。

要するに、家賃収入のことだと覚えておけば問題ありません。家賃は居住者がいる限り入ってきますし、毎月変動することもないので株やFXなど他の投資よりも景気の影響を受けにくいといわれています。

家賃収入からローン返済額、経費(管理費・修繕費)を差し引いた金額が、月の収益となります。

売却益(キャピタルゲイン)

キャピタルゲインは、不動産を購入した価格よりも高く売却して得られる「売却益」のことを指します。

たとえば、4,000万円で購入した不動産が4,500万円で売れた場合は500万円の売却益を得ることになります。

ただし、キャピタルゲインはインカムゲインよりも景気の影響を受けやすい点に注意が必要です。景気が後退して物価が下がれば、不動産の売却価格にも悪影響となります。

インカムゲインよりもまとまった利益を得られる可能性があるものの、購入後に価値が上がる不動産を見極めることは難しい点もキャピタルゲインのデメリットといえるでしょう。

不動産投資7つのメリット

不動産投資には、主に7つのメリットがあります。

- 安定した収入を得られる

- 運用初期は節税ができる

- 相続税対策になる

- 年金対策になる

- 生命保険の代わりになる

- インフレに強い

- レバレッジ効果が高い

では、それぞれのメリットについて詳しく確認していきましょう。

比較的安定した収入を得られる

先に述べている通り、不動産投資では安定した収入を得られるメリットがあります。

賃貸契約に基づいた家賃は入居者がいる限り毎月支払われるため、一定の不労所得を得られることになります。

また、住宅需要がなくなることはありません。不動産投資は持続的であり、景気変動の影響を受けにくい安定した投資手法といえるでしょう。

運用初期は節税ができる

不動産投資では、運用初期に限り節税できることがあります。

不動産購入時には「不動産取得税」、所有権変更や担保設定のための「登記費用」などさまざまな税金や費用がかかります。これらを経費に計上すると、家賃収入よりも上回り不動産所得が赤字になるケースがほとんど。

しかし、確定申告をすればこの不動産所得の赤字は、本業の給与所得と相殺することができます。本業の給与所得額が減れば所得税や住民税などの徴収額も減額されるため、結果的に節税になるという仕組みになっています。

より詳しい節税の仕組みは以下の記事をご覧ください。

相続税対策になる

投資目的で購入した不動産は、同額の現金よりも評価が低くなるので相続税を抑えることができます。

たとえば、1億円の現金が相続される場合、相続税法上では現金の価値がそのまま評価され、1億円に対しての税金が必要になります。

その一方、1億円で購入した不動産を相続する場合は、不動産の建物部分は固定資産評価額(※1)に、土地部分は路線価(※2)に基づいて算出されるため、現金よりも税額が低くなるケースが多いのです。

年金対策になる

不動産投資は、ローン返済を終わらせれば家賃収入がすべて手元に残るので老後の年金対策としても注目されています。

令和に入ってから金融庁が「老後に2,000万円の資金が必要」と発表して話題になりましたが、公的年金でカバーしきれない費用は自分で補うしかありません。

早い段階で不動産投資を開始すれば、老後は働かなくても安定した収入が入ってくるようになるので、若い世代にとっては特に将来的に大きなメリットがあるといえるでしょう。

生命保険の代わりになる

不動産ローンを組む場合、多くの銀行や金融機関はローンの契約者が死亡するなどの理由で返済できなくなるリスクを考慮し、団体信用生命保険に加入することを求めます。

団体信用生命保険は、万が一契約者が死亡した際、残っているローンを保険金で賄うためのものです。これにより、契約者の遺族が負債を背負うことなく、不動産投資を続けられるというメリットがあります。

インフレに強い

不動産投資は、インフレに強い点もメリットの一つです。

一般的に、不動産は金(ゴールド)や株式と同じくインフレに強い資産とされています。

インフレになると、消費者物価指数の上昇に伴って家賃も上昇しやすくなります。

その一方で、金融機関から借入をしているお金の価値は実質的に下がるため、不動産投資はインフレ対策に有効な手段といえるのです。

ただし、金融機関はインフレになるとローン金利を上げる傾向があるので、返済額が目減りするわけではない点に注意しましょう。

レバレッジ効果が高い

他の投資方法よりレバレッジ効果が高い点も、不動産投資のメリットです。

不動産投資におけるレバレッジ効果とは、小さな自己資金で大きな資産を取得することを指します。

たとえば、自己資金が500万円で融資を受けない場合、投資できるのは500万円までの不動産に限られます。しかし、1,000万円の融資を受けた場合は自己資金と合わせて1,500万円の不動産へ投資が可能。

この投資に成功して空き室がない状態が続けば、毎月一定の副収入が得られることになります。値動きが激しい株式投資などと比較しても、不動産は安定的に収入を得たい方にピッタリの投資商品といえるでしょう。

不動産投資を始める前に知っておくべきリスク

不動産投資には、メリットだけではなくリスクがあることも理解しておく必要があります。

ここでは、不動産投資のリスクに挙げられる代表的なものを5つご紹介します。

どのようなリスクがあるのか把握し、運用していく際のトラブル回避に役立てましょう。

ランニングコスト(維持・管理費)がかかる

ワンルームマンション、戸建て物件に関わらず、設備の修繕や清掃などのランニングコストは継続的にかかってきます。

その他、年1回の固定資産税(毎年変動する)や毎月のローン返済も必要です。

なお、ランニングコストは入居者の有無に関わらず発生するため、維持管理費を抑えたい場合は以下の対策をおすすめします。

- 老朽化していない新築物件・築浅物件を選ぶ

- ランニングコスト用に積立をしておく

- 信頼できる管理会社に委託する

新築・築浅物件を選ぶと、購入後しばらくの間は大規模な修繕費が発生するリスクは低いでしょう。

また、長期間キレイな状態を保つためには適切な管理が必要になってきます。実績があり信頼できる会社は物件に合った適切な業務を行ってくれるため、管理会社選びも慎重に行いましょう。

空室時に収入がなくなる

空室リスクは、入居者がいても常について回る問題です。空室の期間が長くなると、ローン返済に支障が出る恐れもあります。

このような空室リスクを避けるためにも、人が多く住んでいる都市部の物件や、駅チカなど生活に便利なエリアの物件へ投資することをおすすめします。

また、物件自体の状態も空室を避けるための重要な要素です。

入居者は建物の築年数や設備に敏感であり、新しさや快適さを求めます。したがって、賃貸物件を購入または管理する際には定期的な保守や修繕を行い、良好な状態に保ちましょう。

家賃滞納のリスク

不動産を運営していると、時折入居者が家賃の支払い期限を守らないという問題が発生します。なかには家賃を払わないまま失踪する入居者もおり、この場合家賃は回収できないケースがほとんどです。

家賃滞納リスクの対策としては、家賃滞納保証のある管理会社と提携することをおすすめします。

家賃滞納保証を提供する会社が入居者の代わりに家賃を支払ってくれるため、投資における損失を最小限に抑えることができます。

※家賃滞納保証は、すべての損失をカバーするものではないことに注意してください。

建物の老朽化で家賃が下がるリスクがある

経年劣化と設備の老朽化や市場価値の影響を受けて、築年数が経つと入居者募集時に家賃を下げるのが一般的です。

たとえば、同じエリア内に新築で同額の賃貸物件が出た場合、入居希望者は新しい設備があり生活しやすそうな物件を選ぶ可能性が高いといえます。

築年数が経った物件は競争力が低いため、家賃を下げざるを得ない状況に陥りやすいのです。

しかし、すべての古い建物が家賃を下げる必要があるとは限りません。費用はかかってしまいますが、内装設備を新しくすることで家賃下落のリスクは回避可能です。

修繕せず家賃を下げて入居者を募集するか、修繕費をかけて家賃低下を回避するか、どちらの方が大きな利益を見込めるのかは、不動産投資会社と相談しながら判断すると良いでしょう。

台風・地震など災害に見舞われるリスク

不動産への投資は、火災や地震などの災害リスクも考慮しなければなりません。木造住宅などの安価な物件を購入した場合、災害時に大きな損害を被る可能性があります。

一方で、比較的新しいマンションなどは耐震性や耐火性が向上しており、災害に対する耐性も高まっています。

ただし、自然災害の規模は予測が難しいため、火災保険や地震保険に加入することが最善の対策です。物件を購入する前に、ハザードマップなどで物件エリアの災害リスクを把握しておくことも大切です。

これらリスクに対しては↓の方でも詳しく紹介しております。

本格的な不動産投資を始め得る前に、ぜひご覧くださいませ。

不動産投資で成功しやすい人の特徴

不動産投資で成功しやすい人の特徴として、主に以下の点が挙げられます。

- 投資する目的が明確になっている

- 自ら情報収集して学ぶ意欲がある

- 決断力がある

- 長期的な視点で考えられる

- リスクを予測し対策を立てられる

- 自己資金に余裕がある

投資する目的が明確

不動産に投資する目的が明確な方は、成功しやすい傾向にあります。

目的の例を挙げると、「老後の生活費に充てるため」「好きな仕事をするため」「仕事の時間を減らして趣味の時間を多く確保するため」など。

なぜ投資するのか、投資してどうなりたい(どうしたい)のかが明確になっていたほうが、運用方法や物件を絞り込んで検討できるので成功率は上がるはずです。

なんとなく投資を始めてみるよりも、たとえば「老後に公的年金とは別で10万円の生活費を得たい」など目的を具体的にしておくとよいでしょう。

自ら情報収集をして学ぶ意欲がある

不動産投資の仕組みは複雑なことに加えて、常に新しい情報が更新されています。

そのため、不動産投資で成功している方の多くは書籍やセミナー、SNSなどから情報収集をしています。

- 不動産投資の基礎知識

- 不動産市場の動向

- 融資・税金のこと

- 物件の選び方

- 管理・運営に関する知識

これらの知識は、悪質な不動産会社や担当者に引っ掛からないためにも重要です。

また、相手が信頼できる不動産会社であっても、すべて丸投げにしてしまうのは賢明とはいえません。自分で情報の整合性を確認し、判断できるようにしておきましょう。

決断力がある

決断力があることも、不動産投資で成功しやすい人の特徴の一つです。

好条件の不動産はすぐに買い手がつくので、迷っている間にチャンスを逃してしまいます。不動産市場は動きが速く、良い条件で取引できる期間は短いため、変化に素早く対応して行動を起こすことが大切です。

長期的な視点で考えらえる

不動産投資で成功しやすい方には、物事を長期的な視点で考えられるという特徴もあります。

不動産投資には、物件の取得、保守・修繕・管理、および空室リスクのような多くの費用が伴います。これらのコストを回収し、利益を最大化するには長期的な視点で計画を策定することが不可欠です。

さらに、不動産市場は常に変化しており、一時的な利益が得られたとしてもその後に損失を被るリスクも想定されます。

物件の立地、ターゲット市場、入居者プロファイル、賃貸相場、修繕費用、空室リスク、そして将来の売却戦略など、さまざまな要因を総合的に考慮し、中長期的な計画を練ることが大切です。

どのようなリスクがあるか予測し対策を立てられる

不動産投資ではさまざまなリスクが想定されます。たとえば、空室リスク、家賃滞納リスク、修繕リスクなど。

「大規模な修繕が必要になった場合に備えて、積立金とは別に自己資金も多めに確保しておこう」といったアクションプランを事前に考えておくことで、継続的に安定した運用が可能になります。

自己資金に余裕がある

自己資金が少なくても不動産投資は始められます。しかし、資金に余裕を持っていたほうが、何かあったときすぐに対応できるので成功しやすいといえます。

- 空室になってもローン返済に困らないだけの自己資金がある

- 突発的に修繕費が必要となった際すぐに対応できる

- 頭金を多く払っておくことで借入額が減り月々の返済額が少なくて済む

また、自身で収支計算して収入と支出のバランスを把握しておくことも、不動産投資で成功するために大切です。

不動産投資でカモにされてしまうサラリーマンの特徴

不動産投資はサラリーマンから副業のような投資として注目を集めていますが、「カモられた」「失敗した」といった話しもあります。

なぜサラリーマンが悪質なトラブルに巻き込まれやすいのかというと、一番の理由はローンを組みやすいから。

通常、サラリーマンの場合は毎月安定した給与収入があるためローン審査時に有利で、高額物件へ投資しやすいといえます。

しかし、ローンを組みやすい不動産投資初心者というのは、不動産を販売する業者にとって高い物件を売り込めるカモに見られてしまうことがあるのです。

ここでは、不動産投資でカモにされやすいサラリーマンの特徴を確認し、安全に投資するための対策を講じていきましょう。

不動産投資に関する知識が不足している

不動産投資においてカモにされやすいサラリーマンの特徴として、不動産投資に関する知識不足が挙げられます。

一般的な職場や日常生活において、不動産投資に関する専門的な知識を身につける機会は限られています。そのため、多くのサラリーマンは不動産投資についての知識が不足しており、専門的な情報に疎いことがあるのです。

とはいえ不動産投資に関する知識が乏しくても、顧客の利益を優先して考えてくれる不動産投資会社へ相談できればそれほど問題ではありません。

しかし、自社利益を優先する不動産投資会社を選んでしまうと、相場より高額な物件を購入させられたり、不適切な取引に巻き込まれたりするリスクがあります。

知識が不足していると『信頼できる不動産投資会社』と『悪質な不動産投資会社』の判別も難しいでしょう。

そのため、疑問点やおかしいと思った点を質問できるくらいには基礎知識を身につけておくことを心がけましょう。

目的がハッキリしていない

「周りの人たちがすすめてくるからなんとなく始めてみようかなと思って……」「とりあえず不労所得がほしい」など、投資目的がハッキリしていないサラリーマンもカモにされやすい傾向があります。

不動産投資は、綿密なプランとリスクに対する準備がないと収益化に時間がかかる(あるいは失敗する)ため、「なんとなく」の考えで始めるのは危険と認識しておきましょう。

短期間で利益を得たいと考えている

短期間で利益を得たいと考えている人も、カモられやすいので注意が必要です。

「高利回り」を全面に押し出して、問題点や肝心の実質利回りを細かく教えてくれない不親切な営業担当者につかまってしまうリスクも考えられます。

不動産投資は中・長期的な視点で運用していく投資方法です。不動産は経年劣化しますし、修繕費や家賃の値下げリスクなども出てきます。

短期間で結果を出したい気持ちはわかりますが、長期的な視点でコツコツと続けていくことも考えてキャッシュフローを計算しましょう。

不動産投資の一般的な利回り

不動産投資の利回りは、投資した資金に対して得られる利益のことを指します。

- 表面(グロス)利回り・・・年間の家賃収入÷物件購入価格×100

- 実質(ネット)利回り・・・(年間の家賃収入-運営にかかった諸経費)÷(物件購入価格+購入時の諸経費)×100

表面利回りは、不動産の管理費や修繕費などといった経費は含めずに計算します。

しかし、不動産投資をする上で重要になるのはランニングコストを含めた実質利回りです。

表面利回りが高くても、運営にかかる諸経費が多いと実質利回りは下がってしまいます。不動産会社で「表面利回りが高い」と言われても、その情報だけで判断せず実質利回りも考慮することが大切です。

その他利回りについては↓で詳しくご紹介しておりますので、ぜひご参考ください。

不動産投資の始め方

続いて、不動産投資の始め方について解説します。

不動産投資は比較的低リスクで運用できますが、投資資金が大きくなるため念入りに準備を進める必要があります。

どの順番でどのような取り組みをしていけばよいのか、一つずつ確認していきましょう。

投資の目的とゴールを決める

- 老後に月5万円程度の収入を得られるようにしたい

- 毎月10万円以上の副収入を得て趣味に使いたい

- 節税対策も兼ねて運用していきたい

まずは、不動産投資を始める目的が何なのかを明確にしましょう。

目的によって最適な物件の条件は異なるので、できるだけ具体的な目的(目標)を立てることが望ましいです。

本・セミナーなどを活用して知識を身につける

投資する目的がハッキリ決まったら、次は必要な知識を身につけましょう。

不動産投資に詳しい会社であれば、投資を始める前にさまざまな情報を提供しサポートしてもらえますが、良し悪しを判断して運用していくのは投資家本人です。

不動産投資会社に完全にお任せするのではなく、自分でちゃんと考えて判断できるだけの情報をインプットしておきましょう。

不動産投資の情報を得る方法としては、書籍やセミナーに参加するのが一般的です。

必要な資金を集める

不動産投資の知識・情報を集めたら、次は資金を確保しましょう。

不動産は、現金での一括購入か金融機関からの融資を受けるかの2択になります。

サラリーマンの場合は給与所得があるため、まずは借入可能な金額を計算し、自己資金を加えた金額を用意するのがよいでしょう。

ただし、不動産投資用のローンは住宅ローンとは異なります。年収だけでなく物件の利回りや親族の資産状況など、様々な条件が借入可能額に影響することを覚えておきましょう。

なお、区分マンションなどは「金融機関が投資物件の担保価値を高く評価している」、「融資を申請する人の年収が高い」などいくつかの条件をクリアすれば少額の自己資金で投資を始められるケースもあります。

不動産会社を選定する

資金の目途がたったら、物件を購入する不動産会社の選定をしていきましょう。

業者を選ぶ際に見るべき主なポイントは以下の通りです。

- 実績と評判

過去の取引実績や、利用者の声を確認して信頼性の高い業者を選びましょう。

- 専門知識の有無

実際に話を聞いてみないと分からないかもしれませんが、メリットだけではなくリスクや問題点の説明も行ってくれるかという点もポイントになってきます。

- 提供しているサービスの内容

不動産の仕入れから管理、賃貸管理まで一括で行っている業者だと便利でおすすめです。管理やメンテナンスのサービス内容も確認しておきましょう。 - アフターサポート

購入後の物件で何かトラブルが起きた際、アフターサポートのサービスを受けられるのかもチェックしておくとよいでしょう。

不動産投資会社を選ぶ際には慎重に検討し、自身の投資目標に合致するパートナーを見つけることが重要です。不動産投資は長期的な取引が多いため、信頼性の高いパートナーを選ぶことで成功への道が開けるでしょう。

物件を決める

不動産会社が決まったら、いよいよ物件選びの段階です。

担当者と相談しながら、投資の目的に合った物件を探していきましょう。なお、物件選びの際に注意したいのは、提示される利回りはあくまで想定という点です。

投資物件は利回りだけでなく、周辺の環境や立地、部屋のタイプなども重視して長期的に運用していけそうか検討しましょう。

また、「自分が入居者だった場合、この物件に住みたいと思うか」という視点で見ることも大切です。少しでも微妙な部分があると感じた場合は、妥協せずに別の物件を探した方が無難といえます。

契約を交わし運用を開始する

投資物件が決まったら、売買契約を交わして運用スタートです。運用初期は必要になる経費や手続きが多いため、不動産会社の担当者と確認を取りながら進めていきましょう。

なお、物件の管理は自分で行うか、管理業者に委託するか選ぶことができます。委託する場合は費用がかかりますが、手間や時間の節約ができてプロにしっかり管理してもらえるので、不動産投資が初めての方には特におすすめです。

その他、不動産投資を始めるにあたり必要な知識は、以下の記事で紹介しております。

不動産投資でよくある質問(FAQ)

最後に、不動産投資に関するよくある質問を確認していきましょう。

「不動産投資はやめとけ」と言われる理由は?

なぜ「不動産投資はやめとけ」と言われるのか。その理由は主に以下の点が考えられます。

- 借入額が大きいから

- ローンを完済できるか心配だから

- 投資に対して良くない印象を持っている

- ただなんとなく反対している

実際、周囲に不動産投資の相談をして「やめとけ」と言われる方は一定数いるようです。

不動産投資と株式投資の違いは何?

不動産投資と株式投資の違いは、収益の仕組みです。

不動産投資は物件を保有し、家賃収入(インカムゲイン)が主な収益源です。一方、株式投資は株式を売却することで得られる売却益(キャピタルゲイン)が中心です。

株式投資は価格変動が激しく短期的な利益を追求できますが、リスクも高まります。

不動産投資は価格変動が緩やかで、比較的安定した収益が期待できます。

したがって、短期的に大きな利益を望む方には株式投資、長期的な安定収益を求める方には不動産投資が適しているといえるでしょう。

不動産投資は自己資金がなくても始められる?

金融機関によっては、頭金ゼロのフルローンを組める場合もあります。しかし、不動産投資は余剰資金を活用することも考慮したほうが賢明です。

借入額が多いということは、月々の返済額も多くなるということ。金利の影響を受けて返済計画に支障が出る可能性もあります。

また、不動産投資では空室リスクや修繕リスクもあるため、ある程度の自己資金がないと円滑な運用は難しくなることが考えられます。

価値が下がりにくい物件の特徴は?

人口が集中している都市部エリア、もしくはこれから人口増加が想定されるエリアの物件は安定して高い需要が見込めるためおすすめできます。

その他、交通アクセスが便利な地域、人気エリア、周辺施設が充実している、治安が良い、需要の高い間取り(ファミリー層が多いエリアでは3LDK~など)、日当たり・景観が良いといった点にも注目してみるとよいでしょう。

空き室リスクが低い物件の特徴を知りたい

先に述べている内容と重なる部分もありますが、需要が高く供給が少ない立地にある物件は空室リスクが低い傾向にあります。

- 最寄り駅までの距離が近い

- 最寄り駅がターミナル駅

- 生活に必要な施設(コンビニ・ドラッグストア・郵便局など)が充実している

- インターネット無料、エアコン付など設備が充実している

- 人口推移が増加傾向にある(=賃貸需要が豊富)

- 治安が良い

上記は一例ですが、生活しやすい環境が整っているエリアの物件は空室リスクが低いといえるでしょう。

投資資金の回収は何年くらいかかる?目安はある?

不動産投資の投資資金は、およそ5年~10年で回収することを目安にするとよいでしょう。

なお、年間のリターン利率は以下の計算式でシミュレーションできます。

- 自己資金配当率(CCR)=年間のキャッシュフロー(1年分の家賃収入ー1年分の経費)÷自己資金額×100

不動産投資に向かない人はどんな特徴がある?

- 不動産会社の言葉を鵜呑みにして任せきっている

- 最新のトレンドや基本的な知識を身につける努力をしていない

- リスクに対する認識が甘い

以上の特徴がある方は、不動産投資で失敗しやすい傾向にあります。

不動産投資に失敗したらどうなるの?

不動産投資が失敗した場合、物件の売却を検討することが一つの解決策です。売却によって運用の悩みが解消され、売却金でローン返済が可能になります。

ただし、売却損(キャピタルロス)が発生した場合はローンの返済資金に不足が出ることから、追加で返済資金が必要になるので、売却が正しい選択かどうかは冷静に検討しましょう。

不動産投資は長期的な運用がポイントであり、時間とともに収益が向上することも考えられます。

失敗したと感じた場合は、すぐに不動産投資会社へ相談しましょう。専門家のアドバイスを受けることで、最善の選択肢を見つけることができるはずです。

まとめ

不動産投資は、投資のなかでも比較的リスクが低く安定した不労所得が見込めるため、老後の資金づくりとしても注目を集めています。

- 安定した収入を得られる

- 運用初期は節税ができる

- 相続税対策になる

- 年金対策になる

- 生命保険の代わりになる

- インフレに強い

- レバレッジ効果が高い

成果を出すためには自分で情報収集することと、不動産会社の選定がとても重要です。信頼できる不動産会社を見つけて、自分の目的に合った不動産経営をスタートしましょう。

高い資産価値がある不動産への投資を検討される際は、福岡県下の分譲マンション販売実績ランキングで長年首位をキープしているえんホールディングスグループへぜひご相談ください。