「不動産投資の利回りは何%が理想か分からない。」

「利回りの相場や計算方法を知りたい。」

など、不動産投資に関する疑問を持っている方々も多いのではないでしょうか?

不動産投資の利回りは、おおよそ4%〜13%ほどです。

ですが、不動産投資の利回りは必ずしも高いほうがいいというわけではありません。

本記事では、「不動産投資の利回り」と「利回りの相場と計算方法」について詳しくご紹介いたしますので、ぜひ最後までお読みください。

- 不動産投資における理想の利回り

- 利回りの相場

- 利回りの計算方法

不動産投資に重要な「利回り」には種類がある

不動産投資の利回りは、物件価格に対する年間の収入や利益の割合を指します。

不動産投資は高額な投資であるため、どの物件を選ぶのか決定する上で利回りは非常に重要な指標です。

なお、利回りは大きく分けて「表面利回り」「実質利回り」の2種類があります。

表面利回りは購入価格に対する年間賃料収入の割合

表面利回りは、物件の価格に対して現時点で家賃収入をどの程度得られているかわかる収益性の指標で、「グロス利回り」とも呼ばれます。

この指標は、単純に不動産物件がどれだけの家賃収入を生み出しているかを示すため、初心者でも理解しやすいといえるでしょう。

しかし、表面利回りだけで物件を評価するのは危険です。

なぜなら、この指標は運営コストや空室率などの支出面を考慮していないためです。

実際の投資収益を評価するためには、次に解説する実質利回りなど他の指標も合わせて検討することが重要です。

実質利回りは表面利回りから諸経費を差し引いたもの

実質利回りとは、物件購入時にかかる諸費用なども考慮して算出する収益率です。

ここでは、実質利回りの計算方法と不動産投資にかかる諸費用の例を確認していきましょう。

諸費用を細かく計算するほど、実質利回りはリアルな数字になります。

不動産購入時・運営時にかかる主なコストは以下の通りです。

- 登記費用

- 司法書士への報酬

- 仲介手数料

- 不動産取得税

- 火災保険料、地震保険料

- 固定資産税

- 都市計画税

- 管理委託手数料

- 修繕費

- 修繕積立金など

なお、突発的なトラブルで修繕費が大きく膨らむこともあるので、ある程度余裕をもって見積もるように心がけるとよいでしょう。

想定利回りは満室経営を想定した際の利回り

想定利回りは、すべての部屋が入居者で埋まっている満室状態を想定して算出する利回りのことです。

一般的に、広告などで掲載されている利回りは「想定利回り」になっていることが多いのですが、実際の運用において物件が常に満室とは限りません。

あくまで潜在的な収益性を評価するものと認識しておきましょう。

現行利回りは現行の入居状況に基づいた利回り

現行利回りは現在の入居状況に基づいて計算します。

想定利回りと異なりリアルな入居状況を反映した数値が分かりますが、諸費用は含まれていない点に注意が必要です。

不動産投資においては実質利回り重視がおすすめ

不動産投資において、最も重視すべき指標は実質利回りです。

表面利回りは一見高い数値を示すことがありますが、実際の収益性を反映しているとは限りません。

実質利回りは、管理費や修繕費、税金などの経費を差し引いた後の純利益を基に算出されるため、実際のキャッシュフローを把握する上で非常に重要です。

そのため、実質利回りの指標は、リスクを抑えながら安定した収益を得ることが可能となります。

特に、長期的な運用を考える投資家にとっては、実質利回りを基準に物件選定を行うことが成功への鍵となります。

不動産投資における利回りの計算方法

不動産投資における利回りの計算方法は、以下の2パターンあります。

- 表面利回り

- 実質利回り

表面利回りの計算方法は、比較的シンプルな計算方法で、誰でも利回りを計算できます。

一方で、実質利回りの計算方法は、表面利回りよりも少し複雑なため、これから紹介する計算式を参考に計算することがおすすめです。

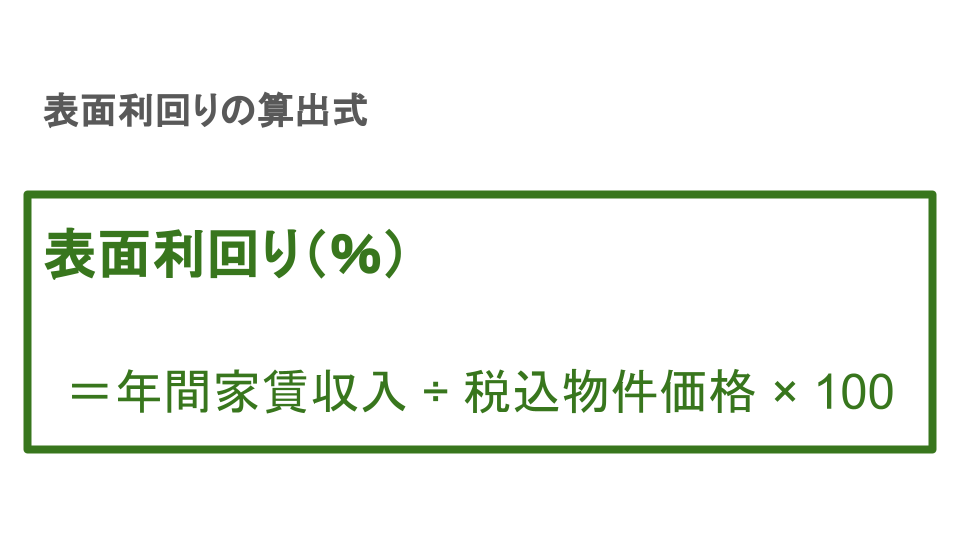

表面利回りはシンプルな計算方法

個人による不動産投資の世界で「利回り」と表現される場合は、表面利回りを指すことが一般的です。

計算方法はシンプルで【年間の家賃収入÷物件購入価格×100=表面利回り】となります。

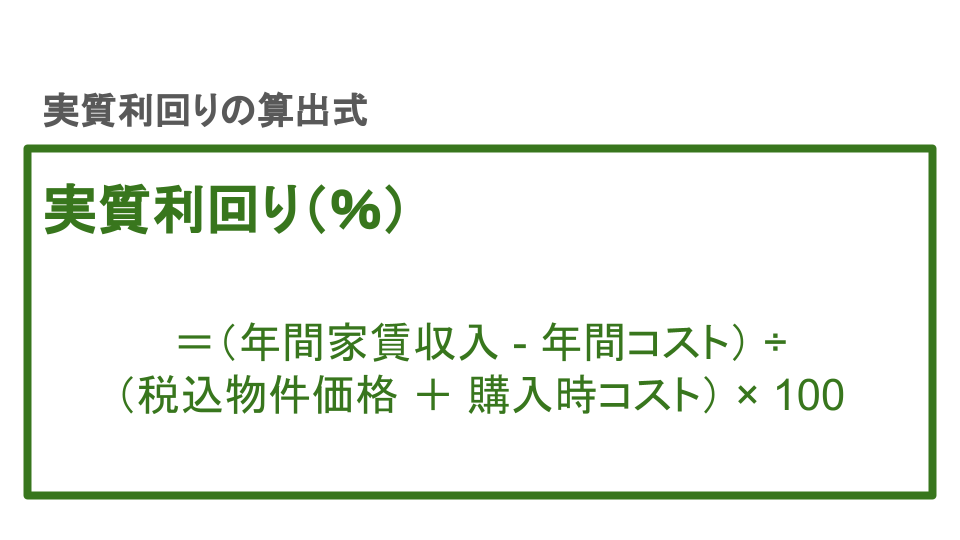

実質利回りは複雑な計算方法

実質利回りは不動産投資における重要な指標の1つで、運営時や購入時のコストも加味した収益割合がわかるのです。

この指標は、ネット利回りやNOI利回り(NOIはNet Operating Incomeの頭文字をとったもの)とも呼ばれます。

表面利回りがコストを含めず算出するのに対し、実質利回りは購入時や運営時のコストを考慮するため、より実際の収益性を反映した指標となります。

「表面利回りは高いけれど、実質利回りを計算してみたらそこまでコストパフォーマンスが良くなかった」というケースはよくあるので、不動産を比較する際は実質利回りで判断することがおすすめです。

不動産投資における利回りの相場

ここでは、不動産投資における利回りの相場について確認していきましょう。

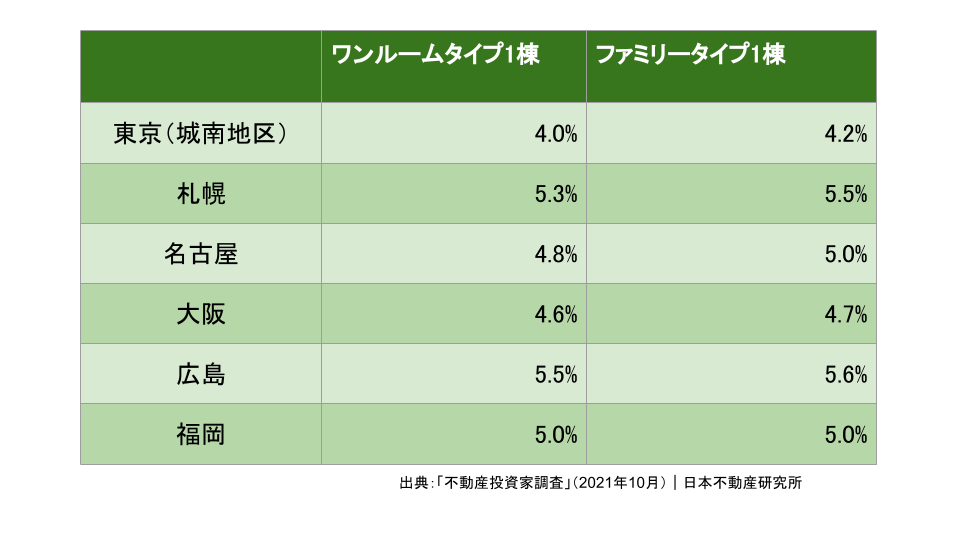

日本不動産研究所によると4.0%から5.6%

2021年10月に発表された日本不動産研究所の「不動産投資家調査」によれば、東京の城南地区において、標準的なワンルームマンションの期待利回りは4%台であり、他都市と比較しても利回りは比較的低い水準となっています。

【東京・城南地区とは】港区・品川区・目黒区・大田区の4区を含んだエリアのこと

ファミリータイプの物件は、若干利回りが高いものの、その分リスクが増すとも考えられます。

いずれにせよ、東京の不動産市場は投資家にとって資産価値の増加と将来の需要が魅力的である一方、利回りが低い傾向です。

これを踏まえて、投資家はリスクとリターンをバランスよく考え戦略を検討する必要があります。

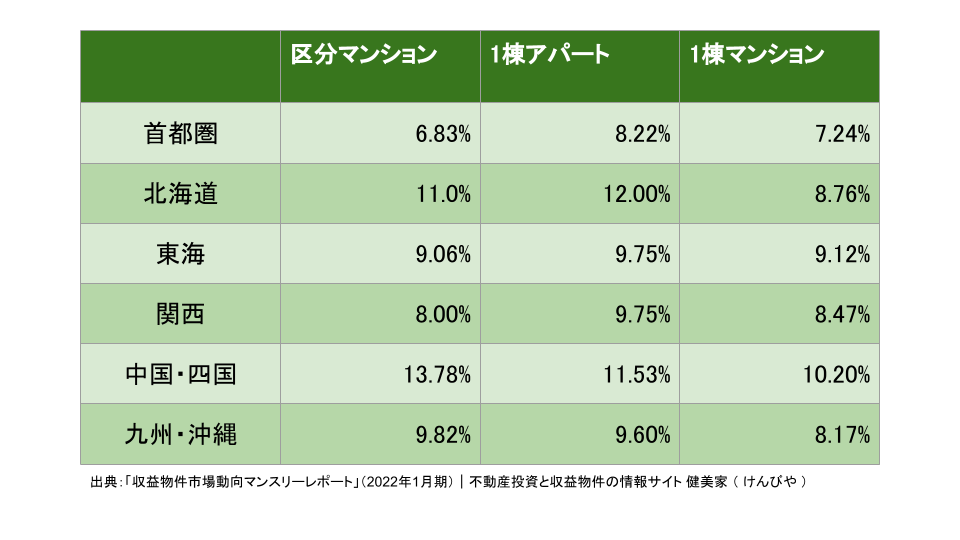

健美家の調査では7.24%から13.78%

高い利回りであれば多額の収益を得られると期待しがちですが、利回りの数値だけが成功への鍵ではないという点に注意しましょう。

たとえば、首都圏の物件は他のエリアに比べて利回りが低い傾向にあることがわかります。この情報から、「首都圏は不動産投資には向いていない」と考えるかもしれません。

しかし、東京は地方からの移住者が絶えず流入し、賃貸需要が常に高い状態にあります。

このため、空室リスクが低く不動産投資において大きなメリットがあるのです。

不動産投資を検討する際は利回りの数値だけにとらわれず、最新の市場動向や立地調査なども含めて判断することが大切です。

不動産投資の利回りは首都圏よりも地方が高い

不動産投資において、一般的に地方の物件の利回りは首都圏よりも高い傾向があります。

なぜなら、地方物件の価格が比較的低いため、同じ賃料収入でも利回りが高く計算されるからです。

しかし、地方では人口減少や経済的な影響で賃貸需要が減少するリスクが高く、空室率が上昇しやすい点がデメリットです。

そのため、地方物件の利回りの高さだけでなく、将来的な賃貸需要や地域経済の動向にも目を向けることが重要になります。

不動産投資の理想の利回りと最低ラインは目的で異なる

不動産投資において、利回りの理想的な数値や最低ラインを一概に決めるのは難しいことです。

なぜなら、不動産投資には多様な種類があり、投資の目的、そして個々のリスク許容度に応じて理想とされる利回りや最低ラインは異なるからです。

たとえば、「本業とは別に月数万円の副収入が欲しい」と考える方と、「不動産投資を本業にしたい」と考える方とでは目的もリスクも違うので、それぞれに合った投資対象が必要ですよね。

ここでは、投資目的とリスク許容度別の理想利回りについて確認していきましょう。

不動産投資を副業感覚でする実質利回りの目安は3%から4%

「本業とは別でお小遣い程度の収入がほしい」「老後に向けて安定した資産形成をしたい」など、不動産投資を副業感覚で行う場合は、利回り3から4%が期待できる比較的低リスクな物件への投資がおすすめです。

低利回りの物件はさまざまな付加価値を持っていることが多いため、空室率が低く、安定した収入を見込むことができます。

利回りが低く見える物件であっても、副収入を得ることが目的の投資家にとってはリスクを最小限に抑えながら収益を確保できるチャンスといえるのです。

本業とする実質利回りの目安は8%以上

不動産投資を本業にする場合は、利回りが8%以上の高い物件を購入して運用することを検討しましょう。

高い利回りを持つ物件は収益性が相応に高く、成功すれば不動産所得だけで十分な生計を立てられる可能性があります。

ただし、高利回りの物件にはいくつかの注意点があります。

一つ目は、多くが地方エリアに位置するか、築年数が経過した物件であるという点です。

そのため、空き室リスクが高めであることを理解しておく必要があります。

また、築年数が経過した物件はリフォームやメンテナンスの必要性も想定されるため、利回りはその分低くなることもあるでしょう。

つまり、高利回りの物件はなんらかの理由で賃貸需要が低く、販売価格が安いため利回りが高く見えているだけかもしれないのです。

高利回り物件への投資はより慎重に行う必要があるので、片手間で運用する方よりも、本業として時間をかけられる方のほうが向いているといえます。

【物件例あり】不動産投資の利回りをシミュレーション

シミュレーションを行う際は、できるだけ詳細な情報を基に計算することが大切です。

物件の間取りや構造、エリアの家賃相場、運用経費の内容などを調査し、より実態に近いデータを用いることで、精度の高い結果が得られます。

ただし、利回りはあくまで指標の一つであり、投資の成果を保証するものではないのです。

賃貸需要や立地条件など、他の要素も考慮しながら総合的に判断することが重要です。

新築区分マンションの利回りシミュレーション

・物件:新築(2LDK)

・購入価格:5,500万円

・想定家賃収入:330万円(27.5万円×12か月)

・購入時の諸費用:275万円

・年間管理費:36万円(管理費3万円×12か月)

- 表面利回り

(27.5万円×12か月÷5,500万円)×100=5.94% - 実質利回り

(27.5万円×12か月−3万円×12か月)÷(5,500万円+275万円)×100=5.09%

新築の2LDKマンションを仮定した場合、表面利回りは5.94%、実質利回りは5.09%となります。ただし、ここでは管理費だけを諸経費として計算しているので、実際の諸経費(修繕費など)を含めた実質利回りはもう少し低くなることが予想されます。

中古区分マンションの利回りシミュレーション

・物件:中古(2LDK)

・購入価格:4,200万円

・想定家賃収入:192万円(16万円×12か月)

・購入時の諸費用:210万円

・年間管理費:36万円(管理費3万円×12か月)

- 表面利回り

(16万円×12か月÷4,200万円)×100=4.57% - 実質利回り

(16万円×12か月-3万円×12か月)÷(4,200万円+210万円)×100=3.53%

上記の中古区分マンションの場合、表面利回りは4.57%、実質利回りは3.53%です。

ただし、中古物件はリフォームやメンテナンスに費用がかかることを考慮しておく必要があります。

不動産投資においてはシミュレーションを行い、収益性を慎重に評価することが重要です。

利益が見込めない場合やリスクが高すぎる場合は、他の物件への投資を検討しましょう。

不動産投資で高利回りの物件は瑕疵等のリスクがある

収益不動産の場合は、以下のようなリスクが考えられます。

- 瑕疵が物件にある

- ニーズがない場所で買い手がつきにくい

割安に設定されている物件は、高利回りでないと売れない何かしらの事情がある場合があります。

利回りだけをみて購入することで、多額の修繕費や購入後の空室といった危険性もあるのです。

そのため、リスクを見極めるポイントを押さえて購入するか否かを考える必要があります。

リスクを見極めるポイント6つ

リスクを見極めるポイントは以下の6つです。

- 設備の経年状況

- 建物の劣化状態

- 物件履歴

- 法的適合性

- 建築基準適合性

- 入居状況

また、リスクを見極めるポイントに該当する建物は、買わないほうが良いですが、以下の高利回りの物件の場合は、買うことをおすすめします。

- 売主が何らかの理由で急ぎ売却を希望している

- 不動産市場に詳しくない売主が相場を下回る価格設定をしている

ただし、以上のケースでは市場に出回り次第、すぐに専門の不動産業者によって素早く取引される傾向にあります。

そのため、一般の投資家が「掘り出し物」を見つけて購入するのは、非常に難しいです。

不動産投資の利回り以外にみるべきポイント4つ

不動産投資において利回りは重要な指標ですが、優良物件を選ぶ際には他の要素も確認しておかなくてはいけません。

ここでは、需要が見込める物件の選び方について見ていきましょう。

立地条件が良く利便性があるか

不動産投資において、物件の立地条件は極めて重要です。優れた立地条件を持つ物件を選ぶことは、成功のカギとなります。

利便性の確認

物件の周辺環境を詳しく調査し、利便性を確認することが不可欠です。

駅や買い物施設が近くにあるかどうかは、入居者にとって重要な選定要素になります。

これらが遠い物件は、利便性が欠けていると見なされて空室率が高くなる傾向にあります。

災害リスクのチェック

物件が災害に見舞われやすい地域かどうかを確認しましょう。

自治体が公表しているハザードマップを活用して、災害リスクを把握することができます。

価格とリスクのバランス

立地条件が悪い物件は一般的に販売価格が安く、それに伴って利回りが高くなる傾向があります。

しかし、このような物件には空室リスクなどが潜んでいることがあるため、不動産投資初心者は要注意です。

一方で、利便性に優れた物件は利回りが低くなる傾向にありますが、空室になりにくく安定的な収益を見込むことができます。

不動産投資においては、物件の立地条件も加味してリスクとリターンのバランスを考えましょう。

築年数が経っていて古くないか

築年数が経過している物件でも、メンテナンス(外壁塗装、原状回復工事など)が行き届いている場合は購入しても問題ないといえるでしょう。

一方、メンテナンスを行っていない物件は高利回りであっても、物件購入後にトラブルが発生し、場合によっては数百万円もの突発的な費用がかかるリスクがあります。

メンテナンスが適切に行き届いている物件は、将来的なリスクやコストの上昇が抑えられ、投資の安定性が高まるといえます。

告知事項で物件の欠陥がないか

告知事項とは、物件に関する重要な情報のことで、購入者が知っておくべき事項を指します。

具体的には、以下のとおりです。

- 過去の火災や事故の有無

- 自然災害による被害の履歴

- 周辺環境の問題(騒音、悪臭など)

- 建物の構造上の欠陥

- 土地の履歴(土壌汚染など)

- 法的制限(建築規制など)

過去に火災があった物件は、入居者の確保が難しくなる可能性があるのです。

また、周辺環境に問題がある場合、賃料の低下や空室率の上昇につながる恐れがあります。

したがって、物件を購入する前に、売主や不動産業者から詳細な告知事項を確認することが重要です。

震度6以上の耐震基準を満たしているか

耐震基準を満たしているかどうかも、不動産投資物件選びでは大切なポイントです。

耐震基準とは、建築基準法によって定められた基準で、強い地震に耐えられるように設計された建物を指します。

たとえば、1981年に改正された新耐震基準では震度6〜7程度の地震で倒壊しないように設計することが定められています。

この新耐震基準を満たしていないと、将来的に売却を検討する際、建物の改修や建て替えリスクが発生するので注意しましょう。

不動産投資は将来にわたる運用を考えるものであり、耐震性が高い物件を選ぶことはリスクを軽減し、資産の保全にも役立ちます。

投資用物件を探す際は、耐震基準の確認も怠らないようにしましょう。

【初心者向け】不動産投資の利回りに関するQ&A

ここからは、不動産投資の利回りに関してよくある質問を確認していきましょう。

不動産投資は何年で回収する?

不動産投資の回収期間は多くの要因に左右されますが、一般的な目安は5年~10年程度です。

これは、物件購入時に投じた自己資金を回収するまでの期間を指します。回収期間が長期化した場合は、修繕費用など新たなコストが発生します。

一方で、回収期間を短縮しようとすると、エリアの家賃相場よりも割高な家賃を設定しなければならないなど、無理が生じることもあります。

このため、投資家はバランスを取りながら回収期間を考慮することが重要です。

不動産投資の回収期間は計算できる?

はい。不動産投資の回収期間は計算できます。

不動産投資の回収期間を計算するためには、まず「CCR(自己資金配当率)」を求める必要があります。

CCRは、物件の購入時に投じた自己資金に対する年間の収益割合を示すもので、以下の計算式で求めることができます。

- CCR(%)=年間のキャッシュフロー(1年分の家賃収入-1年分の経費)÷自己資金額×100

CCRの計算によって、1年間で自己資金の何%を回収できるか把握できます。このCCRが分かったら、回収期間は以下の式を用いて計算しましょう。

- 回収期間 = 100% ÷ CCR

購入時の利回りはそのままキープできる?

購入時点で高い利回りを得ても、そのまま維持できるかどうかは簡単に判断できません。

というのも、物件の利回りは時間とともに変動することが一般的だからです。

たとえば、物件の築年数が経過すると、入居者の需要が減少する傾向にあります。この場合、入居者を獲得するために家賃の引き下げが必要になるかもしれません。

購入時の高い利回りが持続することを前提に運用計画を立てると、利益が減少した際に必要な出費を賄えなくなるリスクが生じます。

不動産投資を検討する際には、家賃が下落する可能性も考慮して適切なリスク対策をしておきましょう。

利回りは物件の値段だけで計算すれば良い?

いいえ。物件の値段だけを考慮して利回りを計算するのは適切ではありません。

不動産投資を運用する際には、さまざまな経費が発生します。たとえば、固定資産税、管理費、修繕積立金など。また、経年劣化により修繕やリフォームが必要になる可能性も考えられます。

当初の収支計画がそのまま適用されるわけではないため、定期的に見直しを行い利回りの計算時にはこれらの経費を考慮することが重要です。

建物の構造は利回りに影響が出る?

はい。建物の構造は不動産投資の利回りに影響を与えることがあります。

主な構造の種類には、木造、鉄骨造、鉄筋コンクリート造(RC造)があり、ビルなどの商業物件では鉄筋鉄骨コンクリート造(SRC造)も見られます。

これらの構造には、建設コストや取得価格の違いがあります。一般的に、木造から鉄骨造、そして鉄筋コンクリート造(RC造)の順に建設コストが高くなり、物件価格も上がるので利回りは低くなるといえます。

ただし、建物の構造だけでなく、立地や物件の状態、周辺環境など他の要素も利回りに影響を与えます。

ちなみに、物件の耐用年数も考慮すべき要素です。通常、木造の物件は耐用年数が短く、鉄骨造、鉄筋コンクリート造(RC造)の物件は比較的長くなります。

耐用年数は経費算入できる減価償却費に大きな影響を与えるため、投資の収益シミュレーションにおいて重要なポイントです。

中古と新築とでは利回りは違う?

はい。中古と新品とでは利回りは違います。

一般的に、中古物件よりも新築物件の方が、取得価格が高くなるのです。

そのため、同じぐらいの家賃設定にしていると、利回りに関しては新築物件の方が低くなります。

しかし、同じ土地で仕様が同様の物件の場合ですので、注意が必要です。

また、新築物件は低い家賃設定でなければ、中古物件よりも入居者が入りづらいです。

そのため、メンテナンスコストやサービス提供といった物件の価値を維持することが重要となります。

まとめ

不動産投資は多くの方にとって魅力的な投資方法であり、利回りはその収益性を測る重要な指標です。

自身の投資目的やリスク許容度に合わせて、理想的な利回りの投資物件を見つけましょう。

不動産投資は慎重な計画と専門知識が必要ですが、適切な物件の選定と運用により安定した収益を得ることが可能です。

福岡で投資用物件を検討する際は、高い資産価値があるデザイナーズマンション「エンクレスト」を運営しているえんホールディングスグループへぜひご相談ください。

不動産投資のエキスパートたちが、ご希望に合った物件探しから運用方法のご提案までトータルサポートいたします。