「不動産投資の実際の失敗例は?」「不動産投資を成功させるコツは?」

上記のように不動産投資の失敗例やリスクを把握したい人は多いと思います。

不動産投資で成功する人もいれば、失敗してしまう人もいるのが現実です。

今回は「不動産投資の失敗例」や「 不動産投資で失敗する人の特徴」などについて紹介していきます。

これから不動産投資を始める方や、不動産投資をしている方は、ぜひ参考にしてください。

不動産投資の失敗例

実際の不動産投資の失敗例を紹介していきます。

- 表面利回りだけで中古マンションを選んでキャッシュフローが悪化

- 節税対策で購入したが、海外転勤になり節税効果を得られなかった

- ローンを組んだ際のシミュレーションが甘く生活が圧迫した

- 都合の良いところに目を向けてリスクを考えなかった

それぞれの失敗例について解説していきます。

表面利回りだけで中古マンションを選んでキャッシュフローが悪化

【Aさん 35歳 年収600万円 2500万円の中古マンションを購入】

表面利回りは約8%で家賃収入を得られることが決め手で購入。

しかし、家賃収入は安定的に得ることができたが、修繕積立金・管理費・固定資産税の支払いが思った以上に負担が重く、キャッシュフローもぎりぎりで利益もほぼ得られない。

また、空室になると自己資金から補填することになり、収支がトータルで見るとマイナスになってしまった。

修繕積立金・管理費・固定資産税など「実質利回り」でシミュレーションできていればリスクを軽減できたかもしれません。

節税対策で購入したが、海外転勤になり節税効果を得られなかった

【Bさん 45歳 年収1500万円 7000万円の築25年1棟アパート購入】

年収が高く所得税の支払いに悩み、節税効果が高い中古1棟アパートを購入し、収支は+-0でしたが節税効果を得られてたので問題ありませんでした。

不動産所得の赤字を給与収入と損益通算をして所得税の軽減に成功していたが、海外転勤になり節税効果を得られなくなってしまった。

海外で働いて得た給与収入は損益通算することができないため、Bさんは利益が出てない物件を所有し続けることになってしまいました。

海外勤務にならなかったら所得税・住民税の節税がずっと続く訳ではないですが、節税効果の恩恵を少ししか得ることができませんでした。

ローンを組んだ際のシミュレーションが甘く生活が圧迫した

【Cさん 30歳 年収500万円 3500万円の新築マンションを購入】

収入に対して借入額が多く、金利も高いため毎月のローン返済が負担になり生活を圧迫してしまった。

子供も生まれ、養育費などの出費も増えたので、ローンの支払いが負担になり仕方なく売却した。

売却金額も2800万円と価値が下がってしまったので、総収支はマイナスで赤字になってしまいました。

余裕をもってローンが返済できるように、返済比率を考慮して借入額を決めることができれば、ローン返済の負担を軽減することができ、売却せずに済んだかもしれません。

都合の良いところに目を向けてリスクを考えなかった

【Dさん 40歳 年収700万円 4500万円の新築マンションを購入】

オリンピックや万博などの開催が決まったエリアは、再開発を行い大規模なインフラ整備や、大型商業施設の建設によって、資産価値が上がることがあります。

「資産価値が高くなる」と勧められて購入したが、開催期間が終えると海外投資家が一斉に売却を行い、売り物件が増えて価格が下がり、思っていたより恩恵を受けることができなかったケースもあります。

地価上昇も見込めて、人が集まるので不動産投資にとってメリットは大きいのですが、一時的な需要なこともあり、長期的に利益が見込めないこともあります。

物件の資産価値が低くなったり、空室リスクが増えてきたので、損切りするために売却してしまうこともあるので注意が必要です。

都合のいいことだけで判断せずに、リスクがあることも考えて購入物件を決めるようにしなくてはいけません。

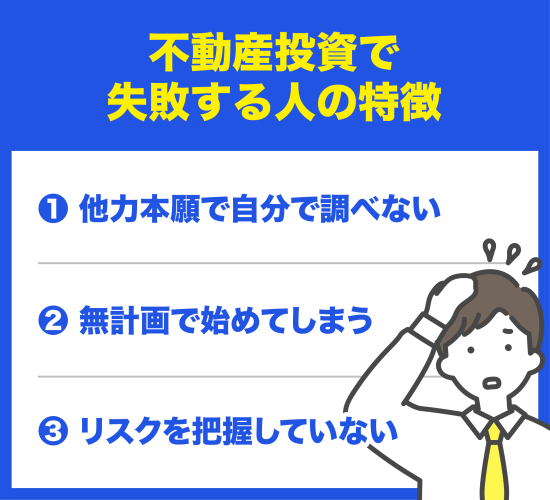

不動産投資で失敗する人の特徴

不動産投資で失敗する人の特徴は以下の通りです。

- 他力本願で自分で調べない

- 無計画で始めてしまう

- リスクを把握していない

それぞれの特徴について紹介していきます。

他力本願で自分で調べない

不動産投資をする際に、自分で何も調べずに不動産会社にすべてを任せるのはよくありません。

信頼できる不動産会社であれば話は別ですが、不動産投資の物件は全国に至る所にあり、すべてがいい物件とは限りません。

例えば、相場より高く購入してしまうケースや、安さに飛びつき賃貸需要が低い物件を購入したり数多くの失敗例があります。

不動産会社も物件の売買で利益を得ることができるので、リスクを話さない営業マンがいるのも現実です。

なので、自分で調べられる相場や周辺の賃貸状況などは調べるようにしましょう。

無計画で始めてしまう

無計画で不動産投資して失敗する人が多いです。

不動産投資は長期で運営していくので、キャッシュフローが回ることや、税金、修繕費、管理費の支払いも考慮して運営しなくてはなりません。

また、空室が続くリスクも考えて資金管理することも大切です。

どのくらいの利益が回収できたら売却するなどの出口戦略を考えておくようにしましょう。

万が一赤字が続くなら、赤字額がどのくらいになれば損切りするかを決めておくことで、損失額を抑えることができます。

このように不動産投資する際はある程度計画をして、運営することが大切になります。

リスクを把握していない

不動産投資にはメリットが多い反面、さまざまなリスクがあります。

空室リスクや金利上昇などのリスクがあるので、把握するようにしてください。

リスクを把握してない状態だと、購入前にも正確なシミュレーションを行うことができずに、運営していくのが難しくなります。

リスクを把握したうえで不動産投資を行うことで、万が一トラブルが起きた場合でも素早く対策することで損失を最低限に抑えることができます。

なので、不動産投資で失敗しないためにもリスクを把握するようにしてください。

その他失敗しやすい要因については、こちらの記事で紹介しております。

ぜひご覧ください。

不動産投資をする前にリスクを把握する

不動産投資の主なリスクは以下の通りです。

- 空室リスク

- 家賃を滞納されるリスク

- 不動産価値が下落するリスク

それぞれのリスクについて解説していくので、必ず把握するようにしてください。

空室リスク

空室リスクとは、運営している物件に入居者がいなくなり、家賃収入が得られなくなるリスクです。

不動産投資における収入源が途絶えてしまい、ローンの支払いの負担が大きくなり、最悪のケースでは自己資金を投入しなくてはいけない場合もあります。

空室が長引くほど、損失は大きくなるので、早急に入居者を見つけなくてはいけません。

入居者の募集をかけても2ヵ月くらいかかることが多く、その際のキャッシュフローも考えて運営していくことが大切になります。

不動産投資を行う上で、空室リスクを避けることは難しいので対策を考えるようにしましょう。

家賃を滞納されるリスク

不動産投資のリスクの一つは家賃滞納です。

入居者が家賃を滞納すると、家賃収入は入らなくなるので賃貸経営に大きな影響があります。

そんな滞納リスクの対策は、「家賃保証会社を利用する」や「入居時に連帯保証人を義務付ける」などの対策を行うことでリスクを軽減することが可能です。

家賃保証会社を利用することで、滞納が発生した場合に保証会社が代わりに家賃を払ってくれます。

また、連帯保証人を義務付けることで該当者に支払い義務があるので、家賃を回収できる可能性が高くなります。

このように不動産投資には滞納リスクもあるので、対策するようにしてください。

不動産価値が下落するリスク

不動産は人口減少や景気によっても価値が下がるリスクがあります。

購入時は景気も良く、人口も増加していても、長期で運営してると人口が減少し賃貸需要が低くなることもあります。

需要が低くなると土地やマンションの価値が下がるので、購入時の金額に比べて大幅に下落することもあるので注意が必要です。

また、需要が低くなると空室リスクが高まることも考えられ、損切で売却するときも購入時よりも安くなり大きな損失が出てしまうこともあります。

なので、不動産の価値が落ちにくいエリアの物件を購入することが大切です。

不動産投資を成功させるコツ

不動産投資を成功させるコツは以下の通りです。

- 情報収集をする

- 実質利回りを計算する

- 地価が上昇しているエリアの物件を選ぶ

各ポイントについて紹介していきます。

情報収集をする

不動産投資を成功させるには情報収集することが大切です。

不動産投資に関する税金、融資、リスクなどを調べて知識をつけると、物件購入の際に正しい判断をすることができます。

また、地価の傾向や、都市開発計画などの情報を調べることで、資産性の高い物件を選ぶことができ、リスクを大幅に軽減できます。

自分一人では限界があるので、信頼できる販売実績が豊富な不動産会社に相談することも大切です。

不動産会社はネットにない情報を持っていることも多いので、有益な情報を得ることができます。

プロからのアドバイスと自分で取得した情報をもとに判断するようにしてください。

なので、物件を購入する前に必ず情報収集をしてリスクを最小限に抑えるようにしましょう。

もし、これから不動産投資を始めようとお考えであれば、こちらで基礎知識を紹介しておりますのでぜひご覧ください。

実質利回りを計算する

不動産投資を成功させるには、実質利回りで計算することが大切です。

利回りは、「表面利回り」と「実質利回り」の2種類があります。

「表面利回り」は、物件価格に対してどの程度の家賃収入が得られるかという表面的な収益性を表す数値です。

【表面利回り計算式】 想定される年間家賃収入 ÷ 物件の購入価格 = 表面利回り

表面利回りの注意点は、維持管理費など、マンションの保有にかかるコストを考慮してない計算です。

なので、以下の「実質利回り」で判断することが大切です。

【実質利回り計算式】(想定される年間家賃収入-年間の諸経費)÷(物件の購入価格+購入時の諸経費)×100=実質利回り

上記のように物件取得にかかる経費や、年間の経費を考慮することでより正確な利回りを算出できます。

地価が上昇しているエリアの物件を選ぶ

不動産投資の物件を選ぶ際は、地価の上昇率を考慮することも重要です。

地価は、人口の増加や都市開発などにより需要が高まり上昇することが多いです。

人口が増えることで賃貸需要が高まり、空室リスクを抑えることができ、安定した賃貸経営ができます。

都市開発によって、大型商業施設やオフィスビルなどの建設により雇用が増えることで人口が増加することがあります。

また、都市開発が行われることにより、周辺エリアの利便性が高まることで地価の上昇も見込まれるので、不動産投資において大きなメリットになります。

このように、安定した不動産投資をするために、需要がある地価が上昇してるエリアを選ぶのもおすすめです。

福岡で地価が上がりそうな物件はこちらの記事でまとめて紹介しております。

不動産投資を行なう際にぜひご参考ください。

まとめ

不動産投資を行う前に、実際の失敗例やリスクを把握することは大切になります。

あらかじめ、失敗例やリスクを把握しておくと、すぐに対策をとることができるので安定した不動産投資をすることができます。

また、不動産投資を成功させるためには、情報収集をしたり、地価が上昇しているエリアの物件を選ぶことも大切になります。

しかし、自身だけの知識では限界があるので、信頼できる不動産会社に相談するのがおすすめです。

福岡で不動産への投資を検討される際は、分譲マンションの投資型部門販売実績ランキングで17年連続1位を獲得しているえんホールディングスグループへぜひご相談ください。