お金を増やす方法として投資は魅力的な選択肢の一つですが、初めての一歩を踏み出すのは不安が伴いますよね。

そこで、この記事では投資未経験・初心者の方でも安心して始められる資産運用方法を5つご紹介します。

さらに、成功の秘訣やリスクを最小限に抑えるコツもお伝えしていくので、ぜひ参考にしてみてください。

投資は早めに取り組んでおいた方が大きなリターンを見込める

まずは、投資を早めに始めることの重要性を考えてみましょう。

たとえば、不動産投資は時間との相性が良く、長期的な視点で考えれば資産の成長が期待できる投資方法です。

不動産投資ではマンションやアパートを不動産投資ローンを組んで購入するのが一般的で、家賃収入の一部をローン返済に充てることになります。

そのため、20代・30代から投資をスタートさせることで早期の完済が可能となり、将来的には収益が増加する見込みがあるのです。また、早い段階でローンの返済が終わり収益が増えれば、他の物件へ投資することもできるでしょう。

投資へ早めに取り組むことで、将来的には安定した収入を持つことができ、リタイアメントプランにおいても余裕が生まれるはずです。自身の投資目的や予算に合わせて、積極的に投資へ取り組むことを検討していきましょう。

資産運用できる投資先は大きく分けて13種類ある

資産運用できる投資先は、大きく分けて以下の13種類あります。

| 投資 | 特徴 |

|---|---|

| 株式投資 | 企業が発行する株式を購入し、配当金・株主優待・売却益で利益を得る |

| 外貨預金 | 日本円を高金利の外貨に換えて預金し、利息を得る方法。 |

| 暗号資産(仮想通貨) | オンライン上のデジタル通貨を購入し、他の暗号資産(仮想通貨)や現金との交換率の差で利益を得る |

| 不動産投資 | マンション・アパートなどの不動産を購入し、家賃収入や売却益で利益を得る |

| 投資信託 | 投資家から集めたお金を運用のプロが株式などに投資し、投資家は運用成果を受け取る |

| 金・プラチナ | 金やプラチナなどを購入し、相場が高いタイミングで売却し利益を得る |

| バイナリーオプション | レートの変動(上昇or下降)を予想し、当てると投資額に応じた金額が払い戻される |

| ETF(上場投資信託) | 日経平均株価やTOPIX(東証株価指数)などの指数の動きに連動した運用成果を狙う |

| REIT(不動産投資信託) | 投資家から集めたお金を運用のプロが不動産に投資し、家賃収入や売却益を分配する |

| 国債(個人向け) | お金を国に貸して、貸した期間分の利益を得る |

| 社債(個人向け) | お金を企業に貸し、貸した金額に応じた利益を得る |

| FX(外国為替取引) | 外国の通貨を購入して、為替レートの変動差額や金利差額で利益を得る |

| 先物取引 | 将来のある日の価格を予想して、先に売買契約を結ぶことで実際の価格との差益を得る |

どの方法にもメリット・デメリットがあるので、自分に合った投資先を見つけることが大切です。とはいえ、投資をしたことがない場合はどの投資方法を選べばよいのか分からない方も多いことでしょう。

この次の章で、投資をこれから始める方におすすめの種類を5つご紹介していきます。

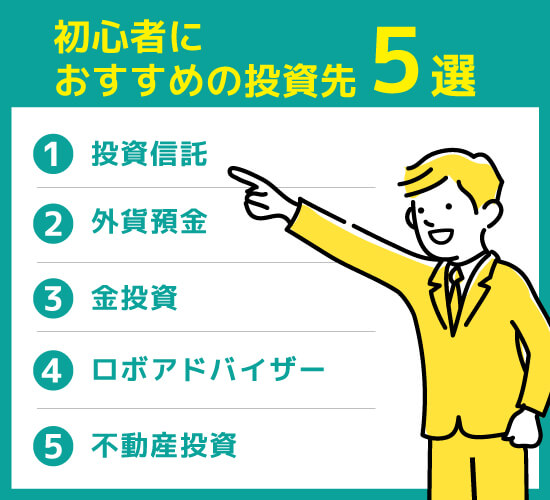

初心者におすすめの投資先5選

投資未経験・初心者におすすめの投資先は、主に以下の5つです。

- 投資信託

- 外貨預金

- 金投資

- ロボアドバイザー

- 不動産投資

それぞれどのような方に向いているのか、メリットやリスクについて確認していきましょう。

プロにお任せできる「投資信託」

投資信託は、投資家から調達した資金を専門のファンドマネージャーが代理で運用する金融商品です。

投資家たちは、運用成果と投資額に応じて支払われる分配金で利益を得ることになります。

「どの銘柄に投資したらいいのかよく分からない」「自分で選ぶのは不安」という方でも、投資信託を選択すればプロが運用してくれるので、ハードルを下げて投資に挑戦できることでしょう。

1万円程度の少額投資からスタートできる点も投資信託のメリットです。ただし、投資額よりもマイナスになってしまう元本割れのリスクがある点を理解しておきましょう。

仕組みが分かりやすい「外貨預金」

外貨預金は、自国通貨である日本円を外国通貨(米ドルやユーロなど)に両替し、それを預金する金融取引の一形態です。外貨預金において生じる利益は、主に金利差と為替レートの変動に依存します。

日本の金利は低水準にあり、通常の銀行預金ではごくわずかな利息しか得られません。しかし、他の国の金利が日本よりも高い場合、その国の通貨に預金することでより高い金利を受け取ることができます。

また、外貨預金は通貨の為替相場の変動にも影響されます。例えば、1ドルが120円のときに米ドルを購入し、その後の為替相場が1ドル150円に上昇した場合、1ドルあたりの価値差益として30円の利益を得ることができます。

さらに、金利差と為替相場の変動による利益、2つの利益を見込める点もメリットです。

とはいえ為替市場の変動は予測が難しく、不慣れな投資家にはリスクを伴います。まずは、外貨預金にして得られる利息を増やすことから始めてみると良いでしょう。

世界共通で価値がある「金投資」

金(ゴールド)投資も、初めての方におすすめの投資商品です。金は信用度が高く、世界共通で価値があるため換金しやすいメリットがあります。

また、金の場合は株などのように価値が急激に下がるリスクは少ないと言われています。

「通貨の価値は下がる可能性があるけれど、金(ゴールド)の価値は下がりにくい」という理由から、リスクヘッジのために通貨預金ではなく金に換えて所有する方もいます。

ただし、金投資では他の資産と比べて利子や配当などの定期的な収益が得られません。金を保有することで得られるのは、主に価格上昇によるキャピタルゲイン(値上がり益)です。

さらに、金貨や金地金などの現物資産は盗難のリスクにも注意が必要です。金に投資する際は、安全な保管方法やセキュリティ対策を講じましょう。

AI(人工知能)が資産運用してくれる「ロボアドバイザー」

ロボアドバイザーは、AI(人工知能)を活用して提供される投資に関するサービスで、投資診断、アドバイス、運用などをサポートしてくれます。

このサービスは主に証券会社などが提供しており、投資家個人の質問に回答してもらえるため、個々に最適な資産配分プランが分かります。

また、最低投資金額が1,000円もしくは1万円からと、比較的リーズナブルな価格で利用しやすい点も嬉しいメリットです。

なお、ロボアドバイザーには「アドバイス型」と「投資一任型」のカテゴリが存在します。

アドバイス型は、最適な資産配置などについて「アドバイス」を提供するタイプです。ほとんどのアドバイス型ロボアドバイザーは無料で提供されていて、提案された資産配分を実行するのはユーザー自身になります。

投資一任型は、ロボアドバイザーが提案した内容に同意すれば運用を含む「すべてを委任できる」投資サービスです。

相場の変動に合わせ、必要に応じてリバランス(資産の再配分)も行ってくれますが手数料がかかります。

アドバイス型は経験豊富な投資家向けで、アドバイスに加えて運用を委任できる投資一任型は資産運用の未経験者や初心者向けの選択肢といえるでしょう。

インフレに強い「不動産投資」

不動産投資とは、マンションやアパートなどの不動産を購入して第三者へ貸し出し、家賃収入を得る投資方法のことです。

不動産投資は一般的に資産価値が比較的安定している特性から、株式や外国為替などのハイリスク・ハイリターンな投資と比較してミドルリスク・ミドルリターンの投資と評価されています。

この投資のデメリットは、空室リスクや家賃滞納リスクがあるという点。不動産投資の知識がない状態で投資を始めてしまうと物件選びの段階で失敗するリスクがあるため、事前の情報収集・勉強は必須です。

とはいえ、不動産購入後は管理会社へ物件の管理を委託できるため、投資初心者はもちろんのこと、できるだけ手間をかけずに資産を増やしたい方や将来の資金づくりをしたい方におすすめです。

不動産投資の基礎知識は以下の記事で詳しく紹介しておりますので、ぜひご参考ください。

投資を始める前に知っておくと役立つ3つの非課税制度

ここでは、投資に役立つ3つの非課税制度について確認していきましょう。

つみたてNISA

つみたてNISAは、長期的に資産形成をしたい投資未経験者(初心者)をサポートする目的で2018年にスタートした非課税制度です。

日本国内に住む18歳以上の方であれば誰でも利用可能で、【年間上限40万円の投資枠×20年間】の収益が非課税になります。対象商品は、金融庁に届け出している投資信託とEFT(上場株式投資信託)に限定されている点に注意しましょう。

NISA(少額投資非課税制度)

NISAは、年間上限120万円までの投資で得られた収益が非課税になる制度です。

つみたてNISAとの主な違いは以下の通り。

| NISA | つみたてNISA | |

| 非課税保有期間(最長) | 5年 | 20年 |

| 年間投資枠 | 120万円 | 40万円 |

| 非課税保有限度額 | 600万円 | 800万円 |

| 対象の投資商品 | 株式、投資信託、EFT | 投資信託、EFT |

NISAとつみたてNISAは併用できません(1年単位で切り替えることは可能)。

なお、2024年以降は新NISA制度が始まります。現在よりも投資枠や非課税保有期間が大きく拡充されるので、今後はさらに資産運用に欠かせないものとなるでしょう。

- つみたて投資枠(現つみたてNISA)と成長投資枠(現NISA)の併用ができる

現行のNISA制度では選択制ですが、新NISA制度では一本化できるようになります - 年間投資枠が拡大する

成長投資枠240万円+つみたて投資枠120万円=最大360万円 - 非課税保有期間が無期限になる

非課税保有期間が無期限(恒久化)されることで、現行よりも長期的な投資が可能になる - 非課税保有限度額が全体で最大1,800万円になる(うち1,200万円は成長投資枠)

売却後は枠の再利用が可能になる

参考:金融庁「新しいNISA」

iDeCo(個人型確定拠出年金)

iDeCoは、公的年金とは別で積み立てることができる私的年金制度のことです。積み立て金額(掛金)を自分で設定し、その掛金を投資信託などで運用して老後の資金に備えていきます。

なお、掛金の年間上限額は職業によって異なります。

- 自営業・・・68,000円/月

- 専業主婦(夫)・・・23,000円/月

- 公務員・・・12,000円/月

- 会社員・・・

①確定給付型の年金及び企業型DCに加入していない場合(公務員を除く):23,000円/月

②企業型DCのみに加入している場合:20,000円/月

※企業型DCの事業主掛金額との合計額が55,000円の範囲内

③確定給付型の年金のみ、または確定給付型と企業型DCの両方に加入している場合:12,000円/月

※企業型DCの事業主掛金額との合計額が27,500円の範囲内

掛金は所得控除の対象になるので、所得税や住民税が少なくなる点もiDeCoを利用するメリットです。

iDeCoで積み立てたお金を引き出せるのは原則60歳になってからということで、老後に向けた資産形成を目標にしている方には向いている投資方法といえるでしょう。

なお、iDeCoはつみたてNISAとの併用が可能です。

これから資産運用を始める人におすすめの投資方法

初めて投資を行う際は、以下の点を心がけることが大切です。

- 少額投資からスタートする

- 長期運用を想定して計画を立てる

- 分散投資でリスク回避する

少額投資からスタートする

少額投資から始めることで、失うリスクを最小限に抑えられます。大金を投資する前に市場の動向やリスクに慣れ、経験を積んでおきましょう。

最近はミニ株、積立投資など少額から投資できる商品が増えています。

まずは、無理のない範囲から投資をスタートしましょう。

長期運用を想定して計画を立てる

「短期間でたくさん稼ぎたい」という気持ちは分かりますが、投資は長期運用を想定して計画を立てておかないと失敗のリスクが高くなります。

投資に慣れていない方は特に、相場や値動きを常にチェックしておく必要があるデイトレードは避けた方が無難です。

早めに投資を始めて、長く継続して資産を増やすことを心がけましょう。

分散投資でリスク回避する

投資初心者におすすめのアプローチは、「少額投資」と「積立投資」です。これらの方法は、リスクを分散して資産を堅実に築いていくための有効な手段といえます。

分散投資には、「資産・銘柄の分散」や「地域の分散」「時間(時期)分散」というアプローチもあります。これらの分散策を取ることで、資産の急激な減少を抑えることができるためぜひ覚えておきましょう。

投資方法を選ぶときのチェックポイント

初めて投資を検討する方にとって、自分にピッタリな方法を選ぶのはなかなか難しいといえます。

ここでは、投資方法の基本的な選び方を確認していきましょう。

「短期投資」か「長期投資」か

投資方法は主に、「短期投資」と「長期投資」に分けられます。

短期投資は数日~1年以内で利益を出せる可能性があるものの、短時間で相場の変動が起きやすいため常にレートを確認しておく必要があります。短期間で大きな利益を得られる可能性がある分、損失も大きくなりやすい点を理解しておきましょう。

一方、長期投資は1年~数十年かけて着実に資産を増やしていくものです。こちらは短期投資よりも低リスクで長期運用できるため、老後の資金づくりなど将来的に安定した不労所得を得たい方に向いています。

運用にかかるコスト

投資を検討する際、頻繁な売買を行うか長期的に保有するかに関わらず、手数料や管理費などの運用コストが発生します。

たとえば、投資信託に投資する場合は以下の要素が運用コストとして考えられます。

- 販売手数料:投資信託を購入する際に発生する手数料

- 信託報酬:投資信託の管理や運用にかかる経費。通常、年間一定の割合で資産から差し引かれる

- 信託財産留保額:投資信託を売却する際に課される費用

投資信託や株式投資、FXなど、どの投資商品を選ぶにせよ運用コストは避けられない要素です。

不動産へ投資する場合は、物件を購入する不動産投資会社の仲介手数料や委託管理費を比較しておくなど、似た商品を扱っている会社が複数ある場合は運用コストをチェックしてみましょう。

運用リスクとリターン

投資先によってリスクとリターンのバランスは異なりますが、基本的な原則は以下の通りです。

- リスクの高い投資=高いリターンになる可能性がある

- リスクの低い投資=リターンが低くなる傾向にある

要するに、高いリターンを追求する投資にはリスクが伴い、逆にリスクの低い投資は利益が少なくなる傾向にあります。

「自分の投資目的は何か」を明確にし、それに適した投資先を選ぶようにしましょう。

【目的別】おすすめの投資先

ここでは、以下のような目的別におすすめの投資先をご紹介していきます。

- 短期間で大きな利益を出したい

- 手間をかけずに運用できる方法が良い

- 将来的には老後の生活資金にしたい

短期間で大きな利益を出したい

短期間で大きな利益を狙いたい方には、主に以下の種類がおすすめです。

- 株式投資

- FX

- 暗号資産(仮想通貨)

短期間で大きなリターンを狙うということは、それだけリスクも大きくなるということです。上記の投資は、市場の動向を長時間チェックできる環境を整えてから始めましょう。

ほったらかしでもOKな投資方法が良い

あまり時間を割かなくても運用可能な投資には、主に以下の種類があります。

- 不動産投資

- つみたてNISA

- ロボアドバイザー

それぞれ投資する商品を選んで購入するまでに時間をかける必要はありますが、そのあとはほぼ手放し運用が可能です。

たとえば、不動産投資は購入した物件の管理、入居者募集、家賃徴収などの煩雑な業務はすべて管理会社へ委託できます。

ロボアドバイザーは自動で資産運用を行ってくれるので、投資先を選ぶ手間も省くことができます。仕事で忙しい方でも安心して利用できる投資といえるでしょう。

不労所得に関しましては、こちらの記事で詳しくご紹介しておりますのでぜひご参考ください。

将来的に老後資金にしたいと考えている

老後の生活資金を稼ぐことが目的の方には、以下の投資方法がおすすめです。

- 不動産投資

- iDeCo

不動産投資は、入居者がいる限り毎月一定の家賃収入を得られます。20代・30代のうちから投資を始めておけば、還暦を迎えるころにはローン返済をスムーズに行えて収益アップに期待できます。

iDeCoは、個人で毎月の投資額を設定して積み立てていき60歳以降に引き出せる仕組みのため、老後資金の充実を図っている方にピッタリの方法といえるでしょう。

投資で得た利益に税金はかかる?

投資運用がうまくいき利益が出た場合、利益に対して税金はかかるのでしょうか?

ここでは、投資利益と税金について確認していきましょう。

一部の例外を除いて約20%の税金がかかる

投資で利益が出た場合は、基本的に所得税と住民税を合わせて20%の税金がかかります(※2037年12月までは復興特別所得税が加わるため20.315%)。

※参考:日本証券業協会『株式投資にかかる税金って?』

確定申告をしなくても済む方法

「投資がうまくいって利益を得られるのは嬉しいけれど、自分で確定申告するのは面倒だからやりたくない」という方は少なくないでしょう。

その場合は、以下の方法で確定申告の手間を省くことができます。

- 年間で得られる利益の合計が20万円以下なら確定申告不要

- 株式や投資信託の場合は『特定口座』の利用で確定申告の手間を省ける

- つみたてNISA、iDeCoの非課税制度を利用する

サラリーマンが投資を始める際に注意すべき点

本業と並行して投資を始めたいと考えているサラリーマンの方は、以下の点に注意して投資の失敗を回避しましょう。

- 短期取引のデイトレードは避けた方が無難

- 事前に就業規則を確認しておく

- カモられないように最低限の知識は身につけておく

短期取引のデイトレードは避けた方が無難

サラリーマンが投資を検討する際、一般的には短期投資やデイトレードを避けることがおすすめです。デイトレードは、数時間から当日中に取引を完了させるアクティブな投資手法であり、サラリーマンの日常生活とは相性が悪いです。

短期投資では取引を頻繁に行う必要があり、常に市場の動向や価格変動に神経を使わなければなりません。これにより、精神的なストレスが増加する可能性もあります。

したがって、サラリーマンが投資を検討する場合はコツコツと安定して続けられる長期投資の方が向いているといえます。

就業規則を確認しておこう

会社員の方は、投資を始める前に「自身の雇用契約や就業規則に従っているかどうか」を確認しておきましょう。

たとえば、証券会社や銀行で働いている方が株式投資を行う際には、基本的に事前の届け出が必要です。

トラブルを未然に防ぐためにも、自身の雇用条件や就業規則を確認し、遵守するよう心がけましょう。

カモにされないよう最低限の知識は必要

サラリーマンが注意すべき点として、属性が詐欺や不適切な提案の標的になりやすいことが挙げられます。

毎月安定した収入を得ている会社員の場合は、自営業者やフリーランスに比べて信用を得やすい傾向があります。この点につけ込んで詐欺行為や不適切な提案が行われることもあるため、警戒が必要なのです。

また、投資を始めるとさまざまな方面から資産運用の話しが入ってくると予想されます。そのため、「相手の投資話におかしな点はないか」「本当に利益が見込める投資の仕方なのか」「自分の投資目的に合っているのか」という点を自分で判断できるように、投資について基本的な知識は身につけておきましょう。

不動産投資の場合、失敗例と対策についてはこちらの記事で紹介しております。

まとめ

投資未経験・初心者の場合、自分にどの投資方法が合うのか分からなくて一歩を踏み出せずにいる方は多いです。

「自分で運用していくのは不安」「忙しくて投資に割く時間があまりない」という方でも、不動産投資や投資信託などプロが管理・運用してくれる方法を選ぶことで安定した副収入が見込めます。

いずれ投資を本業にしようと考えている方は、まずは少額投資からスタートして実績と経験を積み上げていくとよいでしょう。

つみたてNISAやiDeCoといった積立投資および非課税制度も活用し、無理のない範囲で効率的に資産運用していくことをおすすめします。

不動産投資を検討される際は、高い資産価値を誇るデザイナーズマンション「エンクレスト」ブランドを展開しているえんホールディングスグループへぜひご相談ください。