「不動産投資の初期費用ってどのくらいかかるの?」

いざ不動産投資を始めようとすると、不明点が多いのが初期費用です。

初期費用を大まかに分けた場合、主に以下の2つに分類されます。

- 頭金

- 各手続きの諸費用

これらの金額は物件情報や融資条件によって変動し、正しい知識を持っているのといないのとではローンの返済費用は十万円単位で変動します。

この記事では、不動産投資の初期費用について詳しく解説していきます。必要な費用の種類や目安、安く抑える方法についてもお伝えしていくので、ぜひ最後まで読み進めてみてください。

- 不動産投資に必要な初期費用

- 不動産投資の運営にかかる費用

- 初期費用を安く抑える方法

【結論】不動産投資で初期費用として準備したい金額

不動産投資の初期費用として準備しておきたい金額の目安は、物件価格の約5%です。(ローンの頭金と初期費用を合わせて10%程度の自己資金が目安になる)

たとえば、4,000万円の物件を購入する場合は約200万円、9,000万円の物件を購入する場合は約450万円が初期費用の目安になります。

ただし、投資対象の物件や個人の財政状況によって異なる点に注意しましょう。

不動産投資を始める際、ほとんどの方が銀行から融資を受けることになるのですが、融資額の決定には個人と物件の属性がそれぞれ考慮されます。

個人の属性・・・年収、資産額、職業や勤務年数など。

物件の属性・・・収益性(所在地、駅からの距離、築年数、構造)など。

検討している物件がある場合は、その物件を扱っている不動産会社に源泉徴収票や確定申告書などの書類を提出し、融資打診を依頼してみましょう。これにより、自身の可能融資額を把握できます。

【不動産投資の初期費用】費用の種類

不動産投資で必要になる初期費用は、主に以下の通りです。

- 物件の頭金

- 融資保証料

- 不動産仲介手数料

- 登録免許税

- 不動産登記費用

- 火災・地震保険料

- 印紙代および印紙税

- ローン手数料

- 固定資産税・都市計画税の清算

- 不動産取得税

では、各費用について詳しく確認していきましょう。

物件の頭金

物件を購入するにあたり、まず準備しなければならないのが頭金です。

頭金とは不動産を購入する際、ローンの借入額を除いた自分で用意する現金のことです。

頭金の相場は、だいたい物件価格の10~20%が目安です。

たとえば、3,000万円の物件の場合、300~600万円の頭金が必要になります。

しかし、完全にローンで貸付を受けるフルローンという選択肢もあり、その場合は初期費用を大きく抑えられます。

フルローンは頭金となる元手がほぼなくても不動産投資が行えますが、審査は厳しく返済の負担が多くなるので、必ずしもメリットだらけとは限りません。

一方、頭金をきちんと用意すれば初期費用こそ必要ですが、審査も通りやすく、頭金を多めに用意することで、実際に支払う利息金額を削減するメリットもあります。

融資保証料

ローンを利用する際に、融資保証料がかかることがあります。

これは、金融機関がローンの貸し倒れリスクを軽減するための費用で、一般的にローン借入額の2%~3%が目安とされています。

例えば、3,000万円のローンを組む場合、保証料は60万~90万円程度になることが一般的です。

この費用は前払いで支払うケースと、ローン総額に組み込んで分割で支払うケースの2種類があります。

金融機関によっては保証料が不要なプランもあるため、事前にしっかり比較検討しましょう。

不動産仲介手数料

不動産仲介手数料とは、不動産会社を通じて物件を購入する際、成約時に不動産会社に対して支払う費用です。

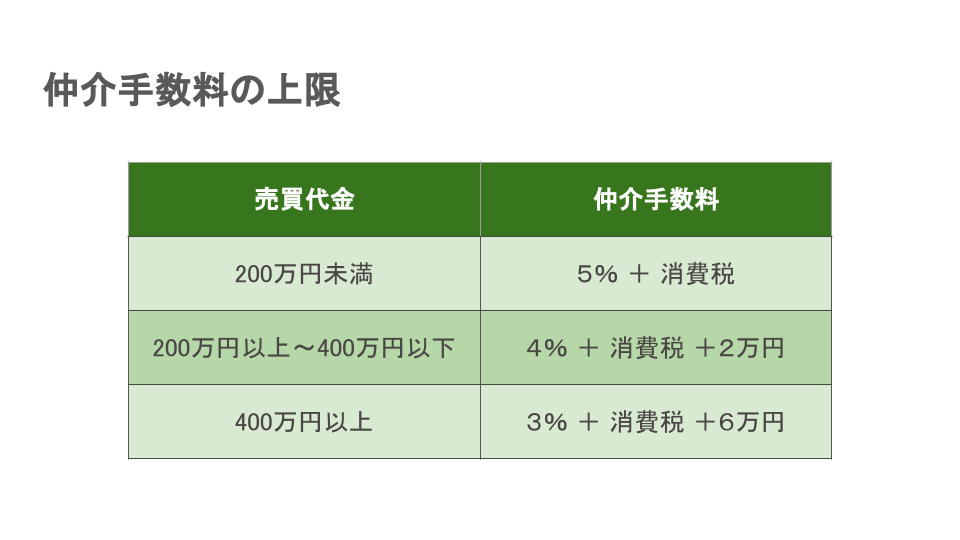

この手数料の上限は宅地建物取引業法の第46条で決められており、不動産会社はその範囲内で仲介手数料を設定しています。

ただし、不動産仲介手数料は不動産投資を始める際に必ずかかる費用というわけではありません。

たとえば、知り合いを介して物件を購入する場合や、不動産会社が売主として提供している物件を購入する場合など、特定の条件下では仲介手数料が不要となるケースもあります。

不動産会社によってはキャンペーンで手数料を無料にしていたり、格安に設定していたりすることもあるので、あくまで目安と捉えておくと良いでしょう。

いずれにせよ、不動産の購入を検討する際は仲介手数料の有無や金額の確認を忘れないように気をつけてください。

登録免許税

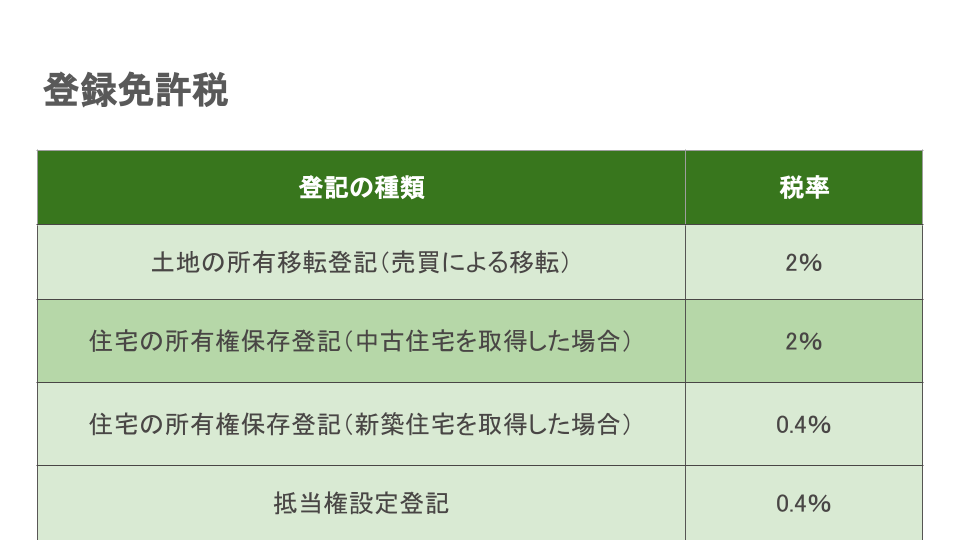

物件の所有権を登記する際、国に納める税金を「登録免許税」といいます。この税金は、不動産の所有権移転や担保設定など、不動産に関連したさまざまな取引において課税されます。

登録免許税の税額は、「税額 = 課税標準額 × 税率」の計算方法で求められます。

ここでの課税標準額は物件の固定資産税評価額に基づいて設定されるもので、税率は登記の種類によって異なります。

中古物件を購入した場合は2%(2026年3月31日まで1.5%)、新築物件購入による所有権保存登記・抵当権設定登記には0.4%の税率が適用されます。(2024年3月31日まで所有権保存登記0.15%、抵当権設定登記0.1%)

税率の軽減措置に関しては適用期間が延長されることもあるので、最新情報をチェックしておきましょう。

参考:国税庁「登録免許税の税率の軽減措置に関するお知らせ」

不動産登記費用

不動産を取得する際にかかる費用の一つに「不動産登記費用」があります。不動産登記は、取得した不動産に関する法的な権利や所有者情報を公にする手続きで、この手続きに伴う費用を不動産登記費用といいます。

なお、登記手続きは専門的で複雑なため、ほとんどの方が司法書士に依頼します。司法書士へ支払う報酬は一件あたり10万円から15万円程度が相場で、この報酬も不動産登記費用に含まれます。

司法書士の報酬が一般的な相場を超える場合は、他の司法書士への依頼も検討したほうが良いでしょう。

火災・地震保険料

火災・地震保険料は、不動産投資において必要経費といっても過言ではありません。これらの保険への加入に法的な義務はないものの、突発的な損害に備えることができ、リスクを軽減できます。

また、銀行などで融資を受ける際、火災・地震保険への加入が条件に含まれていることもあります。

損害リスクを最小限に抑えられて融資条件を満たすことができるので、加入していないよりは、加入しておくことをおすすめします。

印紙代および印紙税

印紙代の正式名称を印紙税といい、この2つは共通しています。

そのため、印紙代といわれたら、印紙税のことを指しています。

不動産投資での契約に関する印紙税は、主に「金銭消費貸借契約書」と「不動産売買契約書」2つの契約書にかかります。

印紙税の金額早見表は、国税庁ホームページに記載されているため、金額の確認はすぐに行えます。

No.7140 印紙税額の一覧表(その1)第1号文書から第4号文書まで|国税庁

一般的な家の場合、4千円~2万円が印紙税にかかる金額と考えてよいでしょう。

現在印紙税は、2027年3月31日までは税額軽減措置がとられています。

たとえば、1,000万円~5,000万円以内の物件を購入する場合、通常2万円の印紙税が1万円に減税されるといった具合です。

最新情報は国税庁の「No.7108 不動産の譲渡、建設工事の請負に関する契約書に係る印紙税の軽減措置」を確認しておきましょう。

ローン手数料

金融機関の不動産投資ローンを利用する場合、ローン事務手数料が発生します。

この手数料には定額型と定率型の2タイプがあり、以下の違いがあります。

- 定額型:借入額に関係なく一定の金額を事務手数料として支払う。定率型に比べると金利が0.1~0.3%ほど高くなる

- 定率型:借入金額に対して一定の割合の金額を事務手数料として支払う

基本的に、定額型だと手数料は5~6万円、定率型は融資額の2.2%(税込)に設定していることが一般的です。

一見定額型のほうがお得に見えますが、金利が高くなれば毎月の返済額も高くなるため、返済期間によっては定率型のほうが最終的な返済額が安くなることは多いです。

基本的に、短期間での返済なら定額型、長期の返済なら定率型が有利になるケースが多いです。

固定資産税・都市計画税の清算

固定資産税と都市計画税は、不動産の所有者が支払う税金です。毎年の1月1日時点で不動産を所有している方に課税されます。

不動産の売却や購入が年の途中で行われた場合でも、その年の固定資産税は1月1日時点で所有者だった売主へ課税される仕組みです。

しかし、引き渡し後の税金に関しては買主が負担することが一般的になっています。

【固定資産税の計算方法】

・固定資産税額=評価額(課税標準額)×1.4%

後から通知される「不動産取得税」も初期費用に含めて

初期費用として考慮したほうがよい費用に「不動産取得税」も挙げられます。

不動産取得税は物件の購入者にかかる地方税で、国ではなく都道府県に納めます。

税率は不動産の価格ではなく固定資産税評価額に基づいており、通常は4%ですが、2024年3月31日までは特例措置で3%となっています。

【不動産取得税の計算式】※2024年3月31日までの軽減措置を適用した計算式

・建物の不動産取得税 =(建物の固定資産評価額-控除額) × 税率3%

・土地の不動産取得税 ={(土地の固定資産税評価額×1/2)× 3%}-控除額

※土地の控除額は①4.5万円または②土地1m2当たりの固定資産税評価額×1/2×住宅の床面積の2倍(一戸あたり200m2が限度×住宅の取得持分)×税率(3%)のいずれか多い方の税額が適用される。

2008年4月1日~2024年3月31日までに取得した土地・家屋については以下の税率が適用されます。

| 土地 | 家屋 | |

|---|---|---|

| 住宅(マイホーム・別荘・投資用マンション等) | 3% | 3% |

| 非住宅(店舗・事務所・倉庫等) | 4% |

なお、新築住宅を購入した場合は軽減措置として、建物部分の固定資産評価額から1,200万円控除され、中古住宅の場合は自治体と建築された年数によって控除額が異なります。

この税金は物件の所有権を取得した後に納税するもので、購入時には支払いません。

通常、納税通知書は物件購入後3ヵ月~6ヵ月後に届きますが、場合によっては1年後に届くこともあります。

納付期限は地方自治体によって異なりますが、納税通知書が届いてから1〜2ヵ月以内に設定されていることが多いようです。

【実例】不動産投資・初期費用のシミュレーション

不動産投資における初期費用は、投資する物件の種類によって異なります。

ここでは、ワンルームマンションと一棟マンション、2つのケースに基づいた初期費用のシミュレーションを確認していきましょう。

ワンルームマンションのケース

<シミュレーション条件>

・物件価格:3,000万円

・新築ワンルームマンションを購入

・借入金額:2,500万円

・固定資産税評価額:2,100万円(物件価格の7割)

・火災・地震保険加入:2万円

・消費税率: 10%

・認定長期優良住宅ではない

・軽減措置が適用される税金は軽減税額で計算

| 費用の種類 | 初期費用 |

|---|---|

| 仲介手数料 | 66万円 |

| 登録免許税 | 5.25万円 (所有権保存登記3.15万円抵当権設定登記2.1万円) |

| 司法書士への報酬 | 10万円 |

| 不動産取得税 | 27万円 ※土地の不動産取得税は軽減措置の結果0円になるという想定 |

| 固定資産税・都市計画税 | 2.94万円 |

| 印紙税 | 2万円(「金銭消費貸借契約書」と「不動産売買契約書」) |

| ローン事務手数料 | 55万円(借入金額の2.2%) |

| 火災保険料・地震保険料 | 2万円 |

| 初期費用合計 | 170.19万円(物件価格の約5.6%) |

一棟マンションのケース

<シミュレーション条件>

・物件価格:7,000万円

・中古の一棟マンション(築12年)を購入

・借入金額:6,000万円

・固定資産税評価額:4,900万円(物件価格の7割)

・火災・地震保険加入:10万円

・消費税率: 10%

・軽減措置が適用される税金は軽減税額で計算

| 費用の種類 | 初期費用 |

|---|---|

| 仲介手数料 | 216万円 |

| 登録免許税 | 12.25万円 (所有権保存登記7.35万円抵当権設定登記4.9万円) |

| 司法書士への報酬 | 20万円 |

| 不動産取得税 | 111万円 ※土地の不動産取得税は軽減措置の結果0円になるという想定 |

| 固定資産税・都市計画税 | 6.86万円 |

| 印紙税 | 6万円(「金銭消費貸借契約書」と「不動産売買契約書」) |

| ローン事務手数料 | 132万円(借入金額の2.2%) |

| 火災保険料・地震保険料 | 10万円 |

| 初期費用合計 | 514.11万円(物件価格の約7%) |

初期費用以外に備えておきたい運営にかかる費用

初期費用以外にも、不動産投資ではさまざまな費用が発生します。

1.物件の修繕費

物件は経年とともに修繕やリフォームが必要になります。壁の塗り替え、水回りの設備交換など、定期的な保守と修繕費用がかかります。

2.退去時の原状回復費

入居者が退去した際、物件を入居前の状態に戻すための費用がかかります。これには床や壁の修復、クリーニング、塗装などが含まれます。

3.入居者募集のための広告費

空室が発生した場合、新たな入居者を募集するための宣伝広告費用が必要です。ウェブ広告、不動産ポータルサイトへの登録料などが含まれます。

これらは、不動産投資の運用中に想定される主な費用です。初期費用を支払った後も、運用中は急な出費に対応できるよう資金を蓄えておく必要があります。

適切な資金管理を行い、不動産投資を安定的に運用していきましょう。

不動産投資の初期費用を安く抑える方法

ここまでは、不動産投資の初期費用の内訳や備えておくべき運用費についてお話してきました。

次は、初期費用を安く抑える方法について確認していきましょう。

ローンの頭金を抑えて現金を手元に残す

ローンの頭金を最小限に抑えることで、自己資金に余裕を持たせることができます。ただし、事務手数料などの初期費用は頭金を抑えても必要となる点に注意してください。

また、頭金を抑えるのであれば借入額を増やす必要がありますよね。

借入額が増えると、初期費用で必要になるローン事務手数料がかさみ、月々の返済負担額も大きくなります。

ローンの頭金を少なくして自己資金に余裕を持たせるのと、頭金を多く入れて事務手数料を抑えるのと、どちらにメリットがあるかよく検討したうえで判断しましょう。

新築マンションならローンは組みやすい

なお、物件購入の頭金を少なくして自己資金を抑えたい場合は、中古よりも新築マンションの購入がおすすめです。

なぜなら、新築マンションは法定耐用年数や築年数に起因するリスクが低く、ローン審査が通りやすいため。また、「新築」という資産価値の高さも評価され、中古マンションよりも多額の融資を受けられる可能性があります。

新築マンションを検討することで融資の取得がスムーズになり、不動産投資における自己資金をコントロールしやすくなるといえるでしょう。

売主の業者と契約する

初期費用のなかで、仲介手数料は不動産会社との契約によって生じる費用です。

不動産会社が自ら所有する物件を販売している場合、基本的に仲介手数料はかからないため初期費用を大きく削減できます。

たとえば、物件価格が6,000万円であれば、約200万円の費用を節約できる計算になります。

初期費用を抑えたい場合は、取引態様が不動産業者の物件を選ぶことがおすすめです。

仲介手数料の交渉をする

仲介手数料の引き下げを交渉するのも、初期費用を抑える方法の一つです。

仲介手数料の上限額は【( 取引額(売買価格) ×3%+ 6万円 ) + 消費税】と法律で決まっていますが(物件価格が400万円以上の場合)、安くする分には問題ありません。

ただし、不動産会社の報酬は仲介手数料しかないため、無理なお願いはしないようにしましょう。

複数の司法書士事務所を相見積もりする

不動産の所有権やローンの抵当権設定に関して、銀行や不動産会社が紹介してくれる司法書士に頼むのではなく、自分で選んだ司法書士に依頼することも可能です。

複数の司法書士に見積もりをとることで、司法書士報酬を安く抑えられるかもしれません。しかし、不動産会社や金融機関に紹介してもらうほうが手間がかからないことも事実です。

本業がある方は、司法書士と交渉する時間の確保が難しい場合もあるでしょう。

司法書士報酬が相場(通常は10~20万円程度)と大差ない場合は、不動産会社や金融機関に頼るのも一つの方法です。個人の状況に合わせて最適な選択を検討しましょう。

保険も複数社を比較

火災保険や地震保険の料金は、保険会社ごとに異なります。自分で保険を探して複数の保険会社から見積もりを取ることで、同等の補償内容でもより保険料の安い保険が見つかる可能性もあります。

ただし、不動産会社から紹介してもらう場合と比べて、自力で見つける手間が発生する点に注意してください。

自分のニーズに合った保険を見つけるためには、時間をかけて保険会社とプランを比較し、検討していくことが大切です。

不動産投資ローンの審査基準

不動産投資ローンは、一般的な住宅ローンよりも審査が厳しい傾向にあります。ここでは、金融機関がチェックする主なポイントを確認していきましょう。

- 資産状況

預貯金が多かったり、他の不動産を所有していたりする場合はプラス評価になります。 - 勤務先(職業)、勤続年数

大手企業に勤めていて勤続年数が2,3年以上ある場合は審査に通りやすいです。一方、勤続年数が短かったり、個人事業主や自営業者で収入が安定しない場合は不利になる傾向です。 - 年収

年収の基準は金融機関によって異なりますが、一般的には700万円が目安とされています。700万円未満でも、他の条件を満たしていれば融資を受けることは可能です。 - 不動産投資の実績

すでに不動産投資を行っていて成功している実績がある場合は審査で有利に働きます。

- 物件の収益性

人気エリア、駅チカ、築年数が浅いなどの特徴を持つ物件であれば、空室リスクが低いと判断されプラス評価につながります。

また、新築・築浅の物件は修繕・リフォーム工事の負担が少なく利回りが安定する傾向にあるため、審査に通りやすくなります。

自己資金ゼロ円でも不動産投資は可能

自己資金ゼロ円でも不動産投資をスタートすることは可能です。

物件価格に加えて、登記費用やローン事務手数料などの初期費用をすべて融資でカバーする方法を「オーバーローン」といいます。

物件購入にかかる費用をすべて融資してもらえるので、自己資金を使わずに不動産投資を始めることができます。

ただし、オーバーローンは通常よりも審査が厳しく、月々の返済負担も大きくなる点に注意しましょう。

自己資金ゼロ円での不動産投資は可能ですが、計画的な資産運用とリスク管理が不可欠です。

ちなみに、オーバーローンと似た言葉にフルローンというものがありますが、こちらは物件価格と同じ金額の融資を受ける方法で、諸費用分は自己資金から出すことになります。

まとめ

不動産投資の初期費用は、購入する物件の種類・価格によって異なります。

仲介手数料がかからない物件を購入する、軽減税率の適用期間内に手続きを済ませられるよう投資計画を立てるなどの対策で、初期費用を賢く抑えていきましょう。

福岡で資産価値の高い投資物件を探す際は、人気のデザイナーズマンション「エンクレスト」を手がけているえんホールディングスグループへぜひご相談ください。スタッフ一丸となって不動産売買から賃貸管理までトータルサポートいたします。