ワンルームマンション投資は自己資金が少なくても始められるため、不動産投資初心者や副業目的のサラリーマンから人気があります。

しかし、「少ない自己資金で始められる=簡単、リスクがない」というわけではありません。

他の不動産投資と比べてリスクは低いといえますが、安易な考えで始めてしまうと失敗してしまう可能性があります。あくまで「投資」になるので、入念な事前準備は必須です。

この記事では、ワンルームマンション投資の基礎とメリット・リスクについて解説していきます。成功させて安定的な収入を得るためのポイントもお伝えしていくので、ぜひ最後まで読み進めてください。

ワンルームマンション投資とは

ワンルームマンション投資とは、分譲マンションの一部屋を購入して第三者へ貸し出し、家賃収入を得る投資方法のことです。

マンション・アパートの一棟買いなどよりも少ない自己資金で始めることができ、比較的低リスクという点から、投資初心者やサラリーマン、主婦に人気があります。

ワンルームマンション投資を行う際は、不動産投資ローンを組んで家賃収入から毎月ローン返済していくのが一般的です。

他の不動産投資と何が違う?

不動産投資には、ワンルームマンション投資以外にも種類があります。

| 不動産投資の種類 | 特徴 |

|---|---|

| 区分投資 | ・分譲マンションなどの一室を購入し、入居者から家賃収入を得る投資方法 ・他の投資方法よりも少ない自己資金でスタートできる ・立地や間取り、築年数によって必要経費は異なる |

| 一棟投資 | ・アパート・マンションなどを一棟丸ごと購入し、建物全体のオーナーになる投資方法 ・複数の入居者から家賃収入を得られる ・建物全体の管理をする必要があるため管理業者へ委託するのが一般的 |

| 戸建て投資 | ・戸建て住宅を購入、あるいは所有している戸建てを貸し出して家賃収入を得る投資方法 ・エリア、専有面積、築年数、建物の構造などによって必要経費は異なる |

ワンルームマンション投資と他の不動産投資では、ターゲット層や物件の購入費用、入居者数などが大きく異なります。

ワンルームマンション投資はこんな人におすすめ

以下に該当する方は、特にワンルームマンション投資が向いているといえるでしょう。

- 将来に備えて毎月安定した不労所得を確保したい

- 初めて不動産投資をする

- 本業やプライベートが忙しい

- コツコツと継続することが得意なほう

- 継続的に安定した収入を得たいと考えている

ワンルームマンション投資は少ない自己資金で始められるうえ、一棟経営よりも管理に手間がかからないため資産形成の手段としてサラリーマンを中心に取り組む方が増えています。

ただし、基本的に10年以上運用を続けることになるので、短期的な利益を望む方は他の投資方法を検討された方が良いかもしれません。

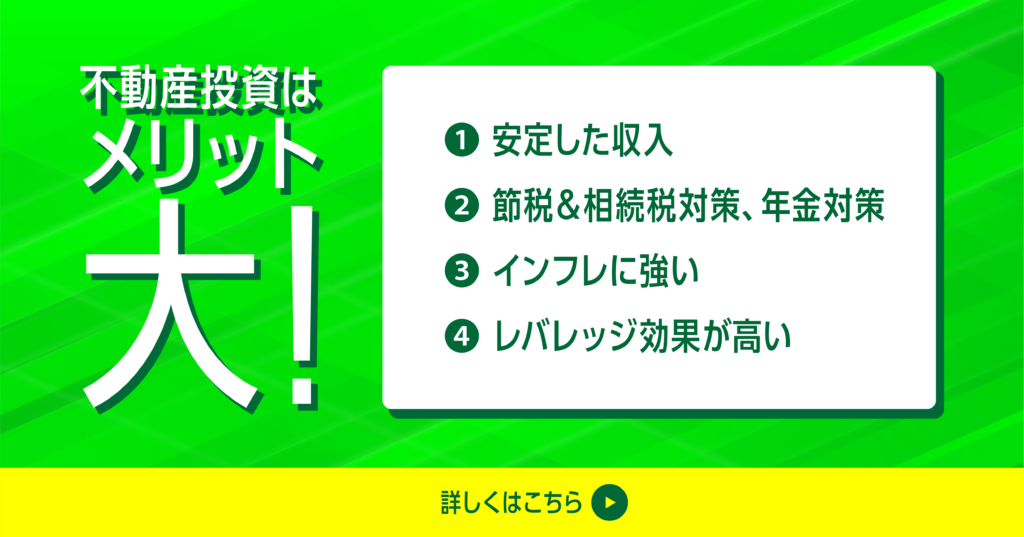

ワンルームマンション投資を選ぶメリット

株やFXよりも価値に持続性がある不動産投資は、インフレが起こると物件の価値が上がるため社会情勢の変化に強い資産です。

その他にも、ワンルームマンション投資には多くのメリットが存在します。

少額でスタートできる

少ない自己資金で投資を始められるのは、ワンルームマンション投資の最大のメリットといえるでしょう。

エリアや物件にもよりますが、一棟丸ごと購入する場合は数千万~億単位の費用がかかるのに対し、ワンルームマンションなら新築でも数千万円、中古であれば数百万円台から購入可能。

また、不動産ローンを組む際に属性や物件の収益性が高く評価されれば、融資可能額が増えて10万円程度の初期費用で不動産投資を開始できる可能性もあります。

安定した収入が見込める

ワンルームマンション投資では、基本的に一人暮らしの学生や社会人、単身赴任をする方がメインターゲットになります。

このような属性の方たちに需要があるのは、主に以下のようなエリアです。

- 最寄りが主要ターミナル駅

- 駅から徒歩15分以内の場所にある

- 大学・専門学校、企業などが集まっている

- 近隣に遅い時間まで営業しているコンビニ・スーパーがある

通学・通勤に便利で、生活用品の買い物にも困らない立地にあるワンルームマンションは、空室になってもすぐに次の入居者が見つかる場合が多く安定した収入を得やすいといえます。

ただし、どんなに立地が良くても空室リスクはあります。物件の管理を不動産会社へ委託する場合は、退去予定日が決まったらすぐに入居者募集をかけるなど、しっかりサポートしてくれる管理会社を選びましょう。

他の物件へ投資しやすい(分散投資)

効果的な分散投資が可能な点も、ワンルームマンション投資のメリットです。

通常、不動産投資では天災や賃料減少のリスクなどコントロールできない多くのリスクが存在します。これらのリスクを最小限に抑えるためには、異なる分野に投資する分散投資が有効ですが、通常は高額な費用がかかってしまうのであまり現実的とはいえません。

しかし、初期費用を抑えられるワンルームマンション投資であれば、異なる地域の物件を運用することが比較的容易です。

すでに他の不動産で投資を行っている方が、リスクを分散させるためにワンルームマンション投資を選択するケースも珍しくありません。ワンルームマンションへの投資は、分散投資戦略として有効活用できる手段の一つでもあるのです。

税金対策になる

ワンルームマンション投資は、相続税や贈与税の節税効果が高い点もメリットといえます。

たとえば、現金で1,000万円相続するのと、1,000万円で購入した不動産を相続するのとでは後者の方が相続税は少なくなります。

また、ワンルームマンション投資を開始した初期段階では、購入費用や諸経費で不動産所得は赤字計上になるケースがほとんどです。不動産所得の赤字分は本業の所得から差し引くかたちになるので、結果的に総所得額が少なくなり所得税が減税されたり、源泉所得税の還付を受けられたりする可能性があります。

投資初期のころは、本業の所得が多い方ほど高い減税効果が期待できます。

老後の資金にできる

老後の経済的安定に対する関心が高まっている現在、ワンルームマンション投資は老後資金対策としても注目されています。

ローンを完済すれば家賃収入が手元に残るため、年金以外の収入源として期待することができるのです。

繰り上げ返済などを行って定年までにローンを完済することができれば、キャッシュフローが大幅に改善されて定年後のローンの返済負担から解放されます。手元に残る資産も増加し、老後の経済的不安を軽減することが可能になるというわけです。

生命保険の代わりになる

不動産投資では、融資を受ける際に『団体信用生命保険』へ加入するのが一般的です。

この保険へ加入しておけば、ローン返済期間中に融資を受けた本人が亡くなってしまった場合、保険会社がローンを一括で返済するため、遺族へ支払い義務が生じることはありません。

また、投資していたワンルームマンションは遺族が相続できるようになるため、ローンが完済した状態の物件を運用していくことができます。要するに、ワンルームマンションは死亡保険金の代わりにもなるということです。

管理が比較的楽

ワンルームマンション投資は、他の不動産投資に比べて管理が比較的容易である点もメリットといえます。

不動産投資では、入居者関連の管理(賃貸管理)や物件の保守管理(建物管理)など、運用に多くの時間と手間がかかります。しかし、管理業務の大半は管理会社に委託することができるので、委託契約を結んでいる方がほとんどです。

管理業務の委託には手数料が発生するものの、運用にかかる手間が大幅に削減されます。そのため、兼業で不動産投資をしている多くの方が管理業務委託契約を活用しています。

ワンルームマンション投資家のなかには「ほぼ何もしていなくて、不動産投資しているのを忘れてしまうことがある」と話す方もいます。しっかりした管理会社へ委託すれば、それだけ楽に運用をしていくことが可能というわけです。

ワンルームマンション投資に潜むリスク

ワンルームマンション投資は低リスクで運用できるといわれていますが、ゼロではありません。どのようなリスクが想定されるのか把握し、対策を講じておきましょう。

他の不動産投資よりも節税効果が低い

ワンルームマンション投資は、他の不動産投資と比較した際に節税効果が低くなる点を理解しておきましょう。

不動産投資では、不動産所得の赤字を他の所得と相殺する「損益通算」が可能です。ただし、赤字を計上するためには物件の減価償却費が非常に重要となります。

減価償却費とは?

不動産自体の購入費用も本来は経費として考えられるのですが、全額を初年度に経費計上するのではなく、『法定耐用年数』に応じて毎年分割して計上する費用のことです。

ワンルームマンション投資は通常、他の不動産投資よりも物件価格が低く減価償却額も少なくなるため、節税を主な目的としてワンルームマンション投資を始めても、期待するほどの節税効果を得られない可能性があります。

空室時は収入ゼロになるリスクがある

これはワンルームマンション投資に限ったことではありませんが、不動産投資では空室が出ると収入がゼロになるリスクもあります。

ワンルームマンション投資の場合は入居者の入れ替わりが頻繁に起こりやすいので、利便性の高い『都市部エリア』『駅チカ』『オフィス街や大学の近く』など人口が集中しているエリアの物件を選ぶとリスク回避につながります。

また、利便性の高い物件を購入しておけば売却時の価格も高くなる可能性があります。

居住者の家賃滞納リスク

ワンルームマンション投資におけるリスクの一つに、家賃滞納リスクが挙げられます。

ワンルームマンション投資は入居者がいなければ成り立ちません。しかし、入居者が家賃の支払いを滞納したりトラブルを引き起こした場合は、身体的にも精神的にも負担がかかることでしょう。

このようなトラブルを避けて投資を成功させるためには、信頼性の高い入居者を見極める必要があります。

とはいえ、個人で対応するのはなかなかハードルが高いので、多くの投資家は入居者の募集から日常的な管理までを管理会社に委託します。

家賃滞納に備えて滞納保証を提供している管理会社もあるので、委託する会社を選ぶ際にどのような保証を受けられるのか確認してみるとよいでしょう。

ローン返済期間に金利が変動する可能性もある

住宅ローンを組む場合は固定金利を選択する方が多いですが、不動産投資ローンは変動金利になることがほとんどです。そのため、不動産投資ローンの返済中に金利が急上昇して返済額が増えてしまう可能性があることを認識しておきましょう。

キャッシュフローの悪化を防ぐためには、自己資金を活用して繰上げ返済を行ったり、ローンの借り換えを検討するなどの対策が大切です。

家賃保証の内容が不十分

ワンルームマンション投資では、保証会社や不動産会社が提供している『家賃保証サービス』を利用できます。このサービスは空室時の家賃や滞納された家賃を保証するもので、キャッシュフローの悪化を防ぐ対策として非常に有用です。

ただし、家賃の全額が保証されるわけではなく、保証条件は契約先によって異なります。「期待していた保証を受けられなかった」とならないように、しっかり条件を確認しておきましょう。

家賃を下げる必要が出てくるかもしれない

不動産の資産価値は、時間の経過とともに低下し、周辺環境の変化やマンション自体の設備・管理状況によっても変動します。

また、ワンルームマンション投資は一部屋単位で購入しているため、共用部分の修繕や改善については直接的な決定権を持たない点にも注意が必要です。所有している部屋にどれだけ気を遣っても、他の部分から資産価値にマイナスの影響を受ける可能性があるのです。

資産価値が下がってしまった場合は、家賃引き下げを検討する必要が出てきます。ただし、一度下げた家賃を再び上げると入居者が付きにくくなるなどのリスクがあるため、慎重に判断することが求められます。

災害に見舞われるリスク

日本でワンルームマンション投資を行う際は、地震や豪雨などの自然災害リスクに備えておく必要があります。

災害に見舞われマンションや所有物件の修理が必要になった場合、復旧のために入居者の退去を余儀なくされたり、家賃を得られない期間が生じたりすることも想定されます。

RC(鉄筋コンクリート)構造の新しい物件であれば、耐震基準を満たしているので比較的安心ですが、大規模な修繕が必要になる事態に備えて積立をしておくことをおすすめします。

災害リスクに備え、適切な保険への加入や資産管理戦略も立てておきましょう。また、ハザードマップなどを確認して災害リスクが低いエリアから物件を選ぶことも検討してください。

その他リスクや失敗例についてはこちらの記事をご覧ください。

失敗しやすいワンルームマンション投資の特徴

安定した収入が見込めるワンルームマンション投資ですが、なかには期待するほどの収益にならずやめてしまう方もいます。

ここでは、ワンルームマンション投資で失敗しやすい方の特徴を確認していきましょう。

安さを重視して立地の悪い物件を購入してしまう

物件の安さを重視して立地が悪い物件を購入してしまうと、失敗する可能性が高いです。

立地が悪い物件はなぜ失敗しやすいのかというと、空室リスクが高くなるため。

ご自分が賃貸物件を探す際、どのような点を重視するでしょうか。最寄駅からの距離(徒歩何分以内など)、近所にコンビニ・スーパーといった商業施設があるなど、立地の良さを見る方は多いのではないでしょうか。

立地がすべてとはいえませんが、入居者が決まるまでの空室期間が長くなる(=収入がゼロになる)可能性があることを理解した上で購入を検討しましょう。

新築物件というだけで楽観的に投資してしまう

「新築ならすぐに入居希望者が集まるだろう」と楽観的に考えて新築ワンルームマンションへ投資する方もいます。

たしかに、『新築』という点は大きな訴求ポイントになりますし、多少立地が悪くても入居者は決まりやすいでしょう。しかし、不動産価値は年月の経過に伴って下がっていき、ローンの返済が終わる20~30年後には中古のワンルームマンションになっています。

立地が悪く『新築』の強みがなくなったワンルームマンションは空室リスクが高くなるうえ、物件の老朽化で修繕コストも必要になることが想定されます。

新築物件はデザイン性が高いものも多く、つい部屋のスペックに目を奪われがちですが、「どのような部屋に住みたいか」より先に「どこに住みたいか」を考えてみてください。

・利便性の高い都市部エリア

・これから再開発が進む地域

・大学や企業が多く集まっているエリア

・帰り道に夜遅くまで営業しているコンビニ・スーパーがある

・活気がある商店街が徒歩圏内

上記のように、生活利便性が高く住みやすいエリアにある物件であれば、築年数が古くなっても空室が少なく賃料を下げなくて済むことに期待できます。

このように、新築ワンルームマンションへ投資する際は、より長期的な視点を持つことを意識しましょう。

不動産会社の言葉を鵜吞みにして購入してしまう

「いまいち理解できていないけれど、不動産会社の人が大丈夫と言っているから問題ないだろう」と判断し、自分の思考を止めてしまうことも不動産投資で失敗しやすいパターンです。

「本当にこの担当者が言う通りの利回りが見込めるだろうか」「他にリスクになり得る問題点はないのだろうか」など、相手の言葉を鵜吞みにせず一度考える時間を持ちましょう。

もちろん不動産会社の情報は参考にするべきですが、自身の知識と判断力を活用することも大切です。

ワンルームマンション投資で成功するために必要なこと

ワンルームマンション投資にはさまざまなリスクが潜んでいるとお伝えしてきましたが、正しいアプローチを取ることで成功率の大幅な向上に期待できます。

ここでは、ワンルームマンション投資で成功するためにおさえておきたい4つのポイントを確認していきましょう。

新築・中古マンションそれぞれの特徴を理解しておく

まずは、新築マンション、中古マンションそれぞれの特徴をきちんと理解しておきましょう。

| 新築マンション | 中古マンション |

|---|---|

| ・家賃が高めでも入居者はつきやすい ・耐用年数が長いため、減価償却期間も長く取れる ・初期の修繕コストを少額に抑えられる ・古くなった時を見越して、物件・エリア・管理会社を慎重に選ぶ必要がある | ・利回りは新築より高い ・賃貸リスクや修繕コストをしっかり見極め戦略を練る必要がある ・不動産投資の経験があると良い |

どちらにも良い点と考慮すべきリスクがあるため、自分の投資目的に合った選択をしていきましょう。

実質利回りを計算する

不動産投資でよく使われる利回りの種類には『表面利回り』と『実質利回り』があります。

ワンルームマンションの購入物件を探す際に重視すべきなのは『実質利回り』のほうです。

実質利回りとは、簡単に説明すると「年間の家賃収入」から「運用時にかかる諸経費」を差し引き、手元にどの程度利益が残るかの割合です。

- 実質利回り=(年間の家賃収入ー運用にかかった諸経費)÷物件価格×100

なお、以下は地域別に中古のワンルーム賃貸住宅の期待利回りを算出した一覧表です。投資物件がある地域の相場も参考にしながら判断しましょう。ただし、期待利回りは投資額に対して何パーセントのリターン(利益)が見込めるかという期待値のことで、実質利回りとは異なる点に注意してください。

| 地区 | 期待利回り |

|---|---|

| 札幌 | 5.0% |

| 仙台 | 5.1% |

| さいたま | 4.7% |

| 千葉 | 4.7% |

| 東京 | 3.8~4.0% |

| 横浜 | 4.5% |

| 名古屋 | 4.6% |

| 京都 | 4.8% |

| 大阪 | 4.4% |

| 神戸 | 4.8% |

| 広島 | 5.2% |

| 福岡 | 4.7% |

出典:一般財団法人 日本不動産研究所『第48回不動産投資家調査(2023年4月現在)』

利回りについてはこちらの記事でも紹介しておりますので、ご参考ください。

低金利ローンの物件を選ぶ

低金利ローンの物件を選ぶことも、ワンルームマンション投資で成功するために大切なポイントです。

【低金利で借り入れができる=月々の返済額を最小限に抑えられる】ということで、ローン返済額が家賃収入の範囲内に収まれば、投資物件の収益を最大化することが可能になります。

さらに、ローンを完済した後は不動産投資の実績が出来るため、別の不動産へ投資する際に融資を受けやすくなるメリットがあります。

ワンルームマンション投資に強い不動産会社を探す

優れた不動産投資家たちは、信頼できる不動産投資会社・不動産管理会社、そしてリフォーム会社とうまく連携して不動産事業を成功させています。

不動産投資をスタートする際は、信頼できる不動産投資会社・管理会社を見つけましょう。

そのためには、不動産業者を複数比較することが必須です。不動産業界は依然としてトラブルが多いので、業者選びは慎重に行いましょう。

「大手企業なら安心」という考えだけでなく、実際に面談を行ったり、疑問点や不安を営業担当者に質問することで実力や信頼性を確認することも大切です。

信頼できるパートナー(不動産会社)との協力が、不動産投資の成功に向けた重要な一歩となります。

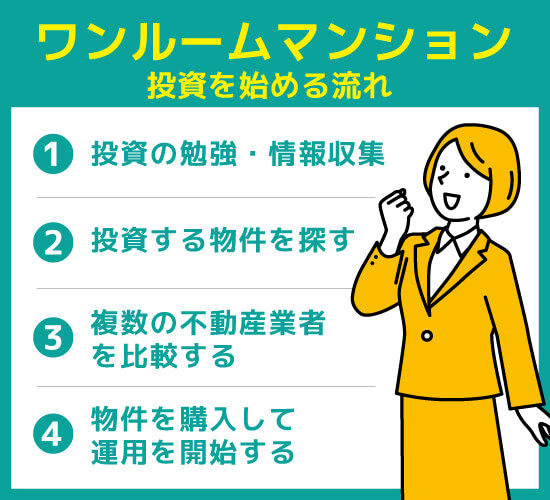

ワンルームマンション投資を始める流れ

ここからは、実際にワンルームマンション投資を始める際の流れを確認していきましょう。

1.投資の勉強・情報収集をする

ワンルームマンション投資を始める第一歩は、投資に関する勉強と情報収集です。

まずは、不動産市場の基本を学び投資の仕組みやリスクを理解しましょう。地域ごとの市場動向や需要予測など、具体的な情報収集も大切です。

専門書籍やセミナーなどを活用して知識を蓄え、成功事例や失敗談を学びながら自身の投資戦略を構築しましょう。

2.投資するワンルームマンション物件を探す

情報収集をして、ある程度知識を身につけたらワンルームマンション投資に適した物件探しを始めましょう。

物件探しの方法は主に二つあります。一つは、自分でインターネットを活用して物件を探す方法。もう一つは、不動産会社や管理会社に物件を紹介してもらう方法です。

不動産会社ではインターネット上に掲載されていない物件情報を持っていることが多いため、物件を急いで探す方や特定の条件を優先したい方には特におすすめです。

自分のニーズに合った物件を見つけるために、適切な方法を選んで物件探しを進めましょう。

3.複数の不動産業者を比較する

物件を購入する不動産会社は、必ず複数社比較してから決定しましょう。

投資物件の紹介、必要な手続きのサポート、物件管理、不動産投資に関するアドバイスなど、不動産投資会社とは投資のパートナーとして長いお付き合いをしていくことになるので、後々の資産運用に大きな影響を与えると認識しておいて損はしません。

投資を成功させるためにも、ワンルームマンション投資に関する実績が豊富な不動産会社を見つけることが重要です。

4.物件を購入して運用を開始する

ワンルームマンションの購入が完了したら、物件の運用フェーズに入ります。

すでに入居者がいる場合は取り組む作業は比較的少ないですが、入居者がいない場合は入居者を募集し、建物や設備の修繕などに取り組む必要があります。

物件購入後の管理を委託している場合は、管理会社が入居者募集などの業務を行ってくれます。

ただし、最終的な判断や決定権はオーナー(物件の所有者)に帰属することが多いため、物件の管理状況をしっかり把握し、投資を成功に導くための戦略を練りましょう。

まとめ

ワンルームマンション投資は比較的少額の資金で不動産投資に足を踏み入れることができるため、サラリーマンや主婦から特に人気があります。

成功すれば長期的に安定した家賃収入が見込めて、経済的にも精神的にも余裕のある生活に期待できるでしょう。

ただし、ワンルームマンション投資には「空室リスク」「家賃下落リスク」などもあるため、初心者が軽はずみな判断で物件を選ぶことは危険です。

しっかりと不動産投資の知識を身につけ、信頼できる不動産投資会社を見つけて着実な運用を目指しましょう。

福岡でマンション投資を検討される際は、資産価値が高いマンションの販売から賃貸管理までトータルサポート可能なえんホールディングスグループへぜひご相談ください。