「不動産投資で経費にできるものは?」

「経費計上の判断が難しいケースとは?」

不動産投資において、経費にできるものとできないものとを分けた場合、以下に分類できます。

経費にできるもの:家賃収入を得るために必要な出費

経費にできないもの:家賃収入に関係ない出費

「家賃収入を得るために必要な出費」というのは範囲が広く、ローンの金利から減価償却費、不動産会社と打ち合わせで使用した交通費も経費に含められます。

しかし、中には同じ交通費でも経費と認められないものもあり、判断が難しいものも多いです。

本記事では、不動産投資で経費計上できるものと、判断が難しいケース、さらに注意点について詳しく解説していきます。

これから不動産投資を始める方はもちろん、すでに投資を行っている方は、ぜひ参考にしてください。

不動産投資は経費計上することで節税効果がある

不動産投資にかかる様々な費用を経費として計上することで、節税効果が期待できます。

上述したように、費用として計上されるものは「家賃収入を得るために必要な出費」であり、物件の管理費、修繕費、保険料などが経費として認められます。

特に重要なのが減価償却費です。

【減価償却とは】

減価償却とは、資産の価値が時間の経過とともに減少することを前提に、会計上で減少分を経費として計上する仕組みです。

実際に現金を支払わなくても、資産の価値の減少を経費として認めることができるため、節税効果が期待できます。

不動産における減価償却の計算式は以下のとおりです。

建物の購入価格×償却率=減価償却費

なお、償却率は国税庁ホームページに紹介されています。

例えば、1億円の物件を購入し、耐用年数が20年と設定されている場合、年間500万円を減価償却費として計上することが可能です。

不動産投資では適切な経費の計上を行うことで、所得税や住民税を節税できます。

不動産投資で経費計上できるもの

不動産投資で経費計上できるものは、細かく分けると以下の13種類に分類できます。

- ローンの金利(利息部分)

- 税金

- 減価償却費

- 建物の管理費・管理委託料

- 修繕費

- 司法書士や税理士への報酬

- 仲介手数料

- 損害保険料

- 通信費

- 広告宣伝費

- 消耗品費

- 旅費・交通費

- 接待交際費(不動産関連の業務目的に限る)

これらの項目に該当するものでも例外的に経費として計上されないものもあるため、なぜ経費として計上できるのかということを知る必要があります。

ローンの金利(利息部分)

ローンの金利(利息部分)は借入金を利用して得た収入に対する費用とみなされるため、不動産投資の経費として計上できます。

ただし、経費として認められるのは利息部分のみで、元本の返済は経費として認められません。

1,000万円を年利2%で借りた場合、年間の利息は20万円となり、経費として計上できる金額です。

なお、不動産所得が赤字の場合は、土地取得に関わる借入金利息の扱いに注意が必要です。

税金

固定資産税、都市計画税、不動産取得税、印紙税、登録免許税は経費として計上できます。

固定資産税や都市計画税は物件を所有している間、毎年発生する税金であり、不動産投資の運営に欠かせないからです。

また、不動産取得税や印紙税、登録免許税は物件購入時に発生する税金で、投資の初期費用として認められています。

具体的には、マンションを購入して賃貸経営を始めた場合、毎年の固定資産税や都市計画税、購入時の不動産取得税などを経費として計上が可能です。

そのため、課税対象となる不動産所得を減らすことができ、節税効果が期待できます。

減価償却費

減価償却費は建物の価値の減少を表す費用として認められているため、正しく計算し活用することで節税効果を得られます。

| 計算式 | 内容 |

|---|---|

| 減価償却費 = 建物の取得価額 × 償却率 | 償却率は建物の構造と用途によって決まります |

不動産投資による収入から減価償却費を差し引くことで、課税対象となる所得を減らすことができます。

具体例を挙げると、5,000万円の建物(耐用年数22年)を購入した場合、定額法を用いると年間227万円の減価償却費を計上できます。

経費として計上した場合、毎年227万円分の所得を減らすことができ、結果として税金の負担を軽減できます。

建物の管理費・管理委託料

建物の管理費・管理委託料は、全額を経費として計上することが可能です。

マンション投資の場合、毎月の管理費やエレベーターなどの共用設備の修繕積立金が該当し、一戸建てでは、管理会社に支払う管理委託料が経費となります。

1年を通して発生した金額が計上されるため、月額1万円の管理費を支払っている場合、年間12万円を経費として計上できます。

そのため、建物の管理費・管理委託料は不動産投資において欠かせない経費であり、確定申告時に適切に計上することが重要です。

修繕費

不動産投資における修繕費は建物や設備の維持・原状回復のためにかかる費用のため、原則として全額を経費として計上できます。

修繕費として認められる理由は、現状維持が不動産の価値を高めたり、耐用年数を延ばしたりするものではなく、元の状態を保つためのものだからです。

経費として計上できるものには、雨漏りしている屋根の修繕や壁紙の張り替えなど、20万円未満の修繕や、外壁塗装のようなおおむね3年以内の周期で行われる修繕があります。これらは全額を経費として計上できます。

修繕の内容によっては「資本的支出」とみなされ、一括で経費計上できない場合もあるため注意が必要です。

資本的支出は、建物や設備の耐用年数を延長させたり、価値を増加させたりする場合に該当し、減価償却の対象となります。

- 支出額が20万円未満の場合

- おおむね3年以内の周期で行われる修繕

- 支出額が60万円未満、もしくは前期末取得価額の10%以下の場合

これらの基準を参考に、適切に修繕費を計上しましょう。

司法書士や税理士への報酬

司法書士や税理士への報酬は、不動産投資において経費として計上できます。

| 項目 | 詳細 |

|---|---|

| 司法書士への報酬 | 所有権移転登記の依頼費用 |

| 税理士への報酬 | 確定申告書作成の依頼費用 |

| 弁護士への相談料 | 賃貸トラブル時の相談料 |

| 顧問料(税理士の場合) | 月額2万円(年間24万円) |

司法書士に登記を依頼したり、税理士に確定申告の作成を毎年依頼する際の費用は不動産投資の運営に必要なものとして経費に該当します。

他にも、住居者との間で起きる賃貸のトラブルで弁護士に相談する場合の費用も経費にとして計上可能です。

仮に税理士に月額2万円の顧問料を支払っている場合、年間では24万円を経費として計上することができます。

仲介手数料

仲介手数料は不動産取得時の経費として認められますが、一括で計上することはできません。

所得税法により、購入した減価償却資産の取得価額に「購入手数料」などの関連費用を含めることが義務付けられているためです。

「購入手数料」は仲介手数料に該当し、土地と建物、それぞれの取得価額に分けて算入されます。

賃貸用不動産を購入した際に支払った仲介手数料は、土地部分と建物部分それぞれの取得価額に含める形となります。

不動産投資を始めたばかりの方は、仲介手数料を支払った年にすべて経費として計上できると勘違いしがちですが、実際にはそうではありません。

仲介手数料は不動産の取得価額の一部として扱われ、建物部分については減価償却を通じて徐々に経費化されていくことになります。

損害保険料

火災保険や地震保険などの損害保険料は、年度に対応する分を経費として計上できるため、1年契約の火災保険料20,000円を支払った場合、全額を経費として計上できます。

ただし、2年以上の契約で一括払いした場合は注意が必要です。

2年契約で30,000円を支払った場合、初年度は15,000円のみを経費計上し、残りは翌年度の経費として計上します。

| 契約期間 | 支払金額 | 初年度の経費計上額 | 翌年度以降の経費計上額 | 備考 |

|---|---|---|---|---|

| 1年契約 | 20,000円 | 20,000円 | 0円 | 全額がその年度の経費となる |

| 2年契約 | 30,000円 | 15,000円 | 15,000円 | 支払金額を契約期間で按分して計上する |

したがって、不動産投資における損害保険料は、適切に経費計上することで節税効果が得られます。

通信費

不動産投資に関連するインターネットの使用料や電話料金といった通信費は、経費として認められますが、私用との区別が必要です。

完全に事業用途でない場合は、適切な按分が求められます。

通信費として計上できるものとして、携帯電話料金、インターネット通信費、パソコンやスマートフォンの購入代金などが該当します。

しかし、経費が計上されるのは不動産投資に使用しされた代金のみであり、関係のない費用は計上されません。

例えば、月額10,000円の携帯電話料金のうち、4割を不動産投資に使用している場合、4,000円を経費として計上できます。

| 項目 | 内容 |

|---|---|

| 経費計上の条件 | 不動産投資に関連する使用であること |

| 必要な手続き | 私用と事業用途の区別・按分 |

| 按分方法 | 使用実態に応じた合理的な割合で計算 |

| 記録の重要性 | 使用状況を記録し、税務調査に備える |

| 対象となる機器 | 携帯電話、PC、スマートフォンなど |

不動産投資における通信費の経費計上は可能ですが、適切な按分処理が重要です。

広告宣伝費

広告宣伝費が経費として認められる理由は、入居者獲得のための必要経費とみなされるからです。

広告費に該当するものとして、不動産ポータルサイトへの掲載料や、物件情報を発信するための費用が計上されます。

| 項目 | 内容 |

|---|---|

| 不動産ポータルサイト掲載料 | 空室物件を不動産ポータルサイト(例:SUUMOやHOME’Sなど)に掲載するための費用 |

| 物件情報発信のための広告費用 | チラシ作成、SNS広告、インターネット広告など、物件情報を広く周知するためのプロモーション活動 |

空室が発生して入居者を募集する際に、不動産ポータルサイトに物件を掲載するための費用がかかります。

サイトへの掲載費用は広告宣伝費として経費計上することができます。

消耗品費

文房具類や清掃用品、電球、バッテリーなどの消耗品費が経費として認められる理由は、不動産経営を円滑に進めるために必要不可欠な支出だからです。

| 項目 | 具体例 | 用途 |

|---|---|---|

| 文房具類 | コピー用紙、ペン、ノートなど | 物件管理や事務作業 |

| 清掃用品 | 掃除機、モップ、洗剤 | 物件の清掃 |

| 電球・バッテリー | LED電球、リモコン用電池 | 物件内設備の維持 |

| 軽微な修理用工具 | ドライバーセット、小型ハンマー | 簡易的な修理作業 |

| プリンター関連用品 | プリンターインク、トナー | 入居者募集用チラシ作成 |

| 小型電子機器 | 10万円未満のパソコン、デジタルカメラ | 不動産投資目的での使用(例:撮影) |

物件管理のために使用するコピー用紙や、入居者募集のためのチラシ作成に使うプリンターのインクなどが消耗品費として計上できます。

また、10万円未満のパソコンやデジタルカメラも、不動産投資目的で使用する場合は消耗品費として認められます。

旅費・交通費

不動産投資における旅費・交通費は、経費として計上可能です。

交通費が経費となる条件は、物件の下見や調査、契約のための移動など、投資に直接関わる目的で発生した費用が対象となります。

例えば、遠方の物件を視察するための新幹線代やホテル代、不動産会社との打ち合わせに使用したガソリン代などが含まれます。

ただし、旅費や交通費の費用を経費として認めてもらうためには、不動産投資との関連性を明確に証明することが重要です。

証明用として、領収書を保管したり、使用目的を記録したメモや旅費精算書を作成することが推奨されます。

接待交際費(不動産関連の業務目的に限る)

不動産投資における接待交際費は、経費として計上できます。

交際費には、管理会社や不動産仲介会社の担当者との会食、税理士や弁護士との打ち合わせ時の飲食費などが該当します。

さらに、取引先との食事代、お中元やお歳暮などの贈答品代、不動産セミナー後の懇親会費用なども含まれます。

ただし、経費として認められるためには、不動産投資との関連性を明確に示せることが重要です。

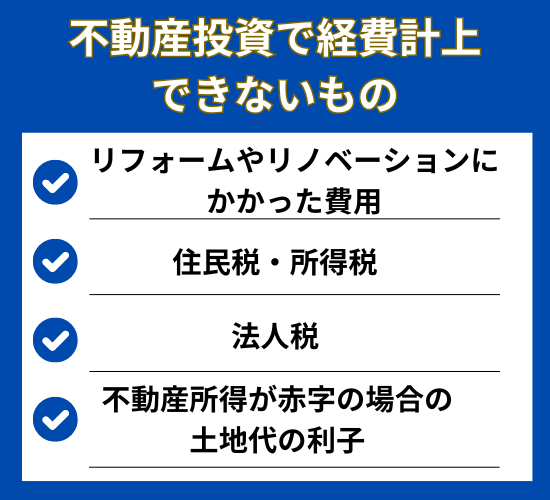

不動産投資で経費計上できないもの

経費計上できないものは、以下の通りです。

- リフォームやリノベーションにかかった費用

- 住民税・所得税

- 法人税

- 不動産所得が赤字の場合の土地代の利子

それぞれの経費について紹介していきます。

リフォームやリノベーションにかかった費用

リフォームやリノベーションにかかった費用は、不動産投資の経費として、必ずしも全額を計上できるわけではありません。

工事の内容によって「修繕費」と「資本的支出」に分類されるためです。

| 分類 | 概要 | 具体例 | 経費計上方法 |

|---|---|---|---|

| 修繕費 | 建物の維持や原状回復を目的とした費用 | 壁紙の張り替え、設備の修理 | 全額計上が可能 |

| 資本的支出 | 建物の価値向上や機能改善を目的とした工事 | キッチンの取り替え、大規模な間取り変更 | 減価償却資産として分割して計上 |

修繕費は、建物の維持や原状回復のための費用で、経費として全額計上できます。

一方、資本的支出は建物の価値を高める工事にあたり、減価償却資産として扱われるため、一度に経費計上することはできません。

また、キッチンの取り替えや間取り変更などの大規模な工事は資本的支出に該当し、一括での経費計上はできません。

しかし、壁紙の張り替えや設備の修理などは修繕費として扱われ、全額経費計上が可能です。

リフォームやリノベーション費用の経費計上には注意が必要です。

住民税・所得税

住民税や所得税が経費として認められないのは、これらの税金が個人の総所得金額に基づいて計算されるからです。

つまり、給与所得や不動産所得など、すべての所得を合算した金額に対して課税されるものなのです。

例えば、サラリーマンが副業として不動産投資を行っている場合、給与所得と不動産所得を合わせた総所得金額に対して住民税・所得税が課されます。

上記の場合では、不動産投資に関連する費用として、住民税と所得税を経費として計上することはできません。

法人税

法人税は会社の利益に対して課される税金であり、不動産投資の直接的な費用ではないため、経費として計上されません。

法人化して不動産投資を行っている場合でも会社全体の収益から必要経費を差し引いた利益に対して課されるもののため、同様に経費として認められないためです。

したがって、会社が不動産投資で年間1,000万円の利益を上げた場合、利益に対して法人税が課されます。

不動産所得が赤字の場合の土地代の利子

不動産所得が赤字の場合、土地代の利子は損益通算の対象外となります。

税法上の特例により、土地取得にかかる借入金の利息は、赤字の場合に他の所得と相殺できないためです。

赤字の場合、土地代の利子が損益通算の対象外となる規定は、不動産所得の赤字を利用した過度な節税を防ぐ目的があります。

例えば、年間の不動産所得が100万円の赤字で、うち土地代の利子が80万円だった場合、損益通算できるのは20万円のみとなります。

80万円の土地代の利子は、経費として認められますが、損益通算の対象にはなりません。

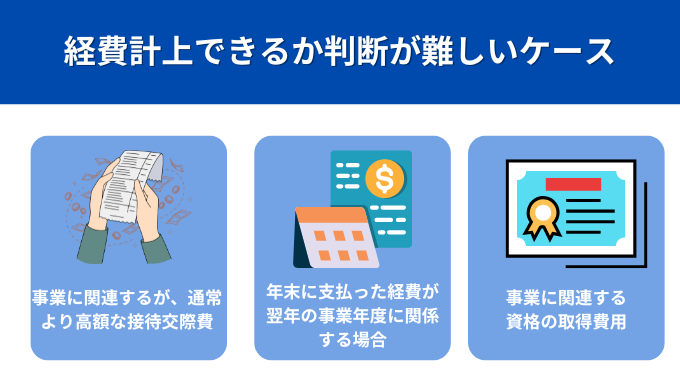

経費計上できるか判断が難しいケース

経費を計上する際には、判断が難しいケースがいくつか存在します。

- 事業に関連するが、通常より高額な接待交際費

- 年末に支払った経費が翌年の事業年度に関係する場合

- 事業に関連する資格の取得費用

それぞれのケースを具体的に紹介していきます。

事業に関連するが、通常より高額な接待交際費

高額な接待交際費については、業務上の必要性が明確であれば、金額の上限なく経費として認められます。

個人事業主の場合、接待交際費に明確な上限が設けられていないためです。

しかし、金額が通常よりも高額である場合、接待費が必要な支出か確認するため、税務調査の対象となる場合があります。

取引先を高級料亭に招待したり、海外旅行に同行させたりする場合は、事業に直接必要であることを証明できれば経費として認められます。

そのため、必要性を示す記録を残しておくことが重要です。

年末に支払った経費が翌年の事業年度に関係する場合

年末に支払った経費が翌年の事業年度に関係する場合、「発生主義の原則」に基づき、翌年度の経費として計上すべきです。

「発生主義の原則」とは、損益計算書原則の一つであり、「収益や費用を発生した時点で計上する」という考え方です。

つまり、お金を受け取ったタイミングではなく、本来取引が発生するタイミングで費用を計上することになります。

したがって、前払いで受け取った金額は受け取ったタイミングで計上するのではなく、取引が発生する際の経費として計上することになります。

事業に関連する資格の取得費用

事業に関連する資格の取得費用は、一般的に経費として計上できますが、判断が難しいケースもあります。

資格取得費用の経費計上は、業務との直接的な関連性が重要です。

国税庁の基準によると、業務に直接必要な技能や知識の習得費用は経費として認められるからです。

例えば、不動産業を営む個人事業主が宅地建物取引士の資格を取得する場合、経費として認められます。

不動産投資の経費に関する注意点

不動産投資の経費を計上する際に注意すべきポイントは、以下の3つです。

- 個人的な支出や投資と無関係な費用は経費として認められない

- 経費の上限は家賃収入の15〜20%が目安

- 投資規模に不相応な経費は、税務調査の対象となる

個人的な支出や投資と無関係な費用は経費として認められない

個人的な支出や投資と無関係な費用は、不動産所得を得る上で関係ないため、経費として認められません。

投資物件の修繕費や管理費、ローン利息などは経費として計上できますが、個人的な旅行や趣味の費用は認められません。

家族旅行の費用や、投資とは関係のない高級車の購入費用などは、たとえ不動産投資の名目で使用したとしても、経費として認められません。

これらの費用を誤って計上すると、税務調査の対象となる可能性があり、重加算税が課される恐れもあります

経費の上限は家賃収入の15〜20%が目安

原則として経費に明確な上限は定められていませんが、経費の上限は家賃収入の15〜20%が目安とされています。

なぜなら、経費の適切な管理は収益性に直結するからです。

過度に経費を抑えると物件の維持が難しくなり、逆に経費をかけすぎると利益が減少してしまいます。

しかし、「家賃収入の15〜20%」はあくまで目安であり、修繕費が多くかかる物件の状況や管理方法によって変動します。

投資規模に不相応な経費は、税務調査の対象となる

投資規模に不相応な経費は、税務調査の対象となる可能性があります。

投資規模と比べて経費が過大に計上されていると、不正な申告を疑われるからです。

不正な申告を疑われる可能性のあるものとして高額な交際費や、投資物件とは無関係な車両費用などを計上した場合、税務署にマークされるかもしれません。

正当な理由がある場合、証拠を提示しなければ経費として認められなくなるため、正当な理由がある場合は何らかの証拠を用意しましょう。

まとめ

本記事では、不動産投資における経費として認められるものと認められないものについて紹介しました。

不動産投資に関するローンの金利、税金、減価償却費、管理費など、様々な項目が経費として認められますが、個人的な支出や投資と無関係な費用は経費として認められません。

また、リフォーム費用や高額な接待交際費など、判断が難しいケースもあります。

経費計上のポイントを押さえ、適切に経費を管理することで、不動産投資の収益性を高めることができます。

特に、経費の目安や税務調査のリスクなどに注意を払いながら、投資規模に見合った経費計上を心がけましょう。

不動産投資に興味がある方は、えんホールディングスグループへぜひご相談ください。

不動産投資のエキスパートたちが、ご希望に合った物件探しから運用方法のご提案までトータルサポートいたします。