不動産投資を検討する際、「節税効果」という言葉をよく耳にするのではないでしょうか。特に、給与所得が高い方にとって、不動産投資は魅力的な節税対策の一つとなり得ます。その節税の仕組みの中心にあるのが「減価償却」です。

減価償却は、実際の支出を伴わずに経費を計上できるため、手元の現金を減らすことなく所得税や住民税の負担を軽減できる可能性があります。しかし、その仕組みを正しく理解しないまま不動産投資を始めると、思ったような節税効果が得られなかったり、将来的に思わぬ税負担が発生したりするリスクもあります。

この記事では、不動産投資における減価償却の基本的な仕組みから、具体的な計算方法、節税効果を高めるための物件選びのポイント、そして注意点までを分かりやすく解説します。

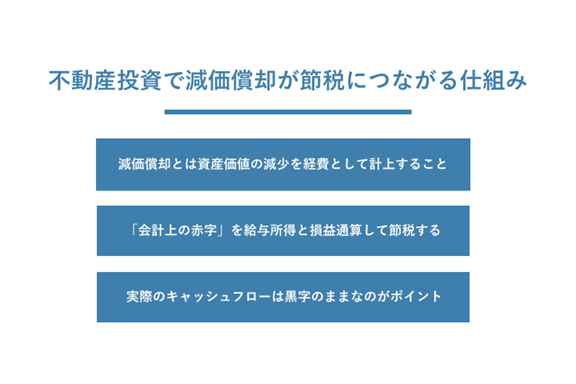

不動産投資で減価償却が節税につながる仕組み

不動産投資が節税につながると言われる最大の理由は、この「減価償却」と「損益通算」という制度を活用できる点にあります。 まずは、減価償却がどのようにして節税につながるのか、その基本的な仕組みを理解しましょう。

【関連記事】不動産投資で節税が可能!節税できる仕組みや注意点を解説! – 不動産Leap Up!|不動産のお役立ち情報メディア

減価償却とは資産価値の減少を経費として計上すること

減価償却とは、建物や設備などのように、時間が経つにつれて価値が減少していく資産(減価償却資産)の購入費用を、一度に全額経費にするのではなく、法律で定められた使用可能な期間(法定耐用年数)にわたって分割して経費として計上していく会計上の手続きのことです。

不動産投資において、土地は時間が経過しても価値が減少しないと考えられるため減価償却の対象にはなりませんが、建物や建物に付属する設備(キッチン、空調など)は減価償却の対象となります。

「会計上の赤字」を給与所得と損益通算して節税する

不動産投資で得られる家賃収入から、管理費や修繕費、ローン金利などの経費を差し引いたものが不動産所得です。この不動産所得の計算上、減価償却費も経費として計上できます。

減価償却費は、実際の現金の支出を伴わない会計上の経費であるため、この費用を計上することによって、不動産所得が「会計上は赤字」になることがあります。この会計上の赤字を、ご自身の給与所得などの他の所得と合算すること(損益通算)ができます。

損益通算によって全体の課税所得額が圧縮されるため、結果として所得税や住民税の負担が軽減される、これが不動産投資における節税の基本的な仕組みです。

実際のキャッシュフローは黒字のままなのがポイント

減価償却の最大のポイントは、前述の通り「実際の現金の支出を伴わない経費」である点です。

例えば、年間の家賃収入が100万円、現金支出を伴う経費(管理費やローン金利など)が70万円だった場合、手元には30万円の現金が残ります(キャッシュフローは黒字)。しかし、ここで減価償却費が50万円計上できると、会計上の不動産所得は「100万円 – 70万円 – 50万円 = -20万円」となり、20万円の赤字となります。

この赤字分を給与所得などから差し引くことで節税ができるため、手元の現金を増やしながら税負担を軽減するという効果が期待できるのです。

【関連記事】不動産投資は本当に節税になる?誤解されがちなポイントを徹底解説 – 不動産Leap Up!|不動産のお役立ち情報メディア 不動産投資は本当に節税になる?

不動産投資における減価償却費の計算方法

節税効果をシミュレーションするためには、減価償却費がいくらになるのかを正しく計算する必要があります。計算はいくつかのステップに分かれますが、一度理解すれば難しくはありません。

減価償却の対象は建物と設備のみ

まず重要なのは、不動産の購入価格のうち、減価償却の対象は建物、建物附属設備、機械装置、器具備品、車両運搬具などであり、土地は対象外であるという点です。

売買契約書に土地と建物の価格が別々に記載されていればその金額を用いますが、総額でしか記載がない場合は、固定資産税評価額の比率など、合理的な方法で土地と建物の価格を按分(あんぶん)する必要があります。節税効果を考える上では、この建物価格の割合が非常に重要になります。

減価償却費の計算式を理解する

個人の不動産投資における建物の減価償却費は、原則として「定額法」という方法で計算されます。定額法は、毎年同じ金額を償却していくシンプルな計算方法です。

減価償却費 = 建物の取得価額 × 償却率

この「償却率」は、資産の法定耐用年数に応じて定められています。例えば、後述する木造住宅の耐用年数22年の場合、償却率は0.046となります。

| 主な耐用年数 | 定額法の償却率 |

| 4年 | 0.250 |

| 10年 | 0.100 |

| 22年 | 0.046 |

| 34年 | 0.030 |

| 47年 | 0.022 |

建物構造で変わる法定耐用年数

減価償却費を計算する上でもう一つ重要な要素が「法定耐用年数」です。これは、税法上で資産を使用できる期間として定められており、建物の構造によって異なります。

| 構造・用途 | 法定耐用年数 |

| 木造 | 22年 |

| 軽量鉄骨造(骨格材肉厚3mm以下) | 19年 |

| 重量鉄骨造(骨格材肉厚4mm超) | 34年 |

| 鉄筋コンクリート(RC)造 | 47年 |

法定耐用年数が短いほど、1年あたりに計上できる減価償却費は大きくなります。

中古物件の耐用年数の計算方法

中古物件を購入した場合、耐用年数は新築とは異なる計算方法を用います。

- 法定耐用年数を過ぎていない物件の場合

(法定耐用年数 - 経過年数) + (経過年数 × 20%) = 耐用年数

- 法定耐用年数を過ぎている物件の場合

法定耐用年数 × 20% = 耐用年数

例えば、築30年の木造アパート(法定耐用年数22年)を購入した場合、上記の2に該当し、耐用年数は「22年 × 20% = 4.4年」となります。1年未満の端数は切り捨てるため、この場合の耐用年数は4年となります。

【シミュレーション】減価償却費はいくらになるのか

それでは、具体的な数値を用いて年間の減価償却費がいくらになるのかをシミュレーションしてみましょう。

| 新築(重量鉄骨造) | 中古(木造) | |

| 建物価格 | 5,000万円 | 2,000万円 |

| 耐用年数 | 34年 | 4年 |

| 年間減価償却費 | 150万円 | 500万円 |

新築物件の場合

新築の重量鉄骨造アパート(法定耐用年数34年)を、建物価格5,000万円で購入した場合を考えてみましょう。

- 建物の取得価額: 5,000万円

- 法定耐用年数: 34年

- 償却率: 0.030

計算式: 5,000万円 × 0.030 = 150万円

この場合、年間の減価償却費として150万円を経費計上できることになります。

中古物件の場合

次に、築25年の木造アパート(法定耐用年数22年)を、建物価格2,000万円で購入した場合を見てみましょう。

まず、耐用年数を計算します。この物件は法定耐用年数を超えているため、以下の計算式を用います。

- 耐用年数: 22年 × 20% = 4.4年 → 4年

- 償却率: 0.250

- 建物の取得価額: 2,000万円

計算式: 2,000万円 × 0.250 = 500万円

この場合、年間の減価償却費は500万円となり、新築物件の例よりもはるかに大きな金額を経費計上できることがわかります。

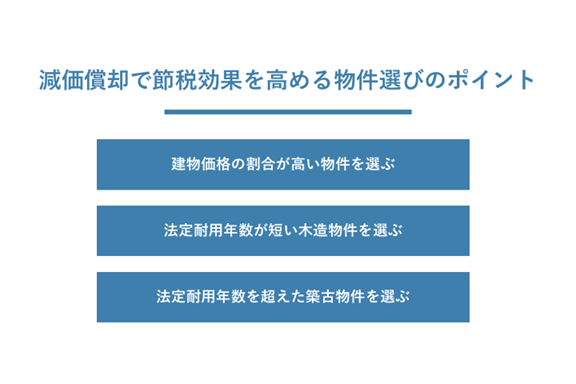

減価償却で節税効果を高める物件選びのポイント

シミュレーションからも分かるように、どのような物件を選ぶかによって年間の減価償却費は大きく変わり、節税効果に直結します。ここでは節税効果を最大化するための物件選びのポイントを3つ紹介します。

建物価格の割合が高い物件を選ぶ

減価償却の対象は建物と設備のみであるため、不動産全体の価格に占める建物価格の割合が高い物件ほど、減価償却費を多く計上でき、節税に有利になります。一般的に、都市部の物件は土地代の割合が高くなる傾向があるため、地方の物件の方が建物割合は高くなりやすいです。

法定耐用年数が短い木造物件を選ぶ

前述の通り、建物の構造によって法定耐用年数は異なります。鉄筋コンクリート造(47年)に比べて木造(22年)は耐用年数が短く設定されています。耐用年数が短いということは、それだけ短期間で多くの減価償却費を計上できることを意味します。 そのため、節税を重視するなら木造物件が有力な選択肢となります。

法定耐用年数を超えた築古物件を選ぶ

中古物件、特に法定耐用年数を超えた築古物件は、節税効果を狙う上で非常に有効です。 例えば、木造であれば築22年を超える物件は、耐用年数を最短の4年で計算できます。これにより、短期間に集中して多額の減価償却費を計上し、所得を大きく圧縮することが可能になります。

【関連記事】不動産投資は節税になる?具体例とロジックからメリット・注意点まで徹底解説! – 不動産Leap Up!|不動産のお役立ち情報メディア

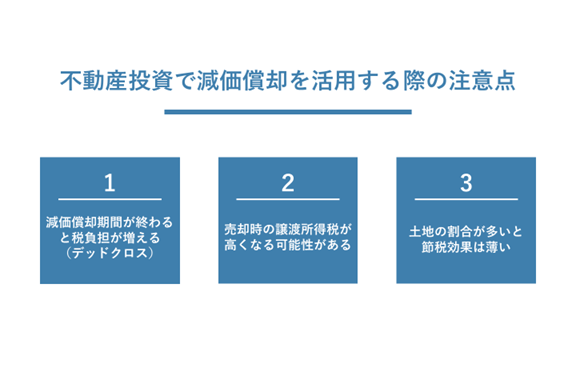

不動産投資で減価償却を活用する際の注意点

減価償却は強力な節税手段ですが、メリットばかりではありません。仕組みを正しく理解し、将来的なリスクも把握しておくことが、不動産投資で失敗しないために重要です。

減価償却期間が終わると税負担が増える(デッドクロス)

減価償却費を計上できる期間は、法定耐用年数に限られます。特に築古物件で短期間に償却を終えた場合、減価償却期間が終わると経費として計上できる金額が急になくなり、不動産所得が黒字に転じます。

一方で、ローンの返済は続いているため、「会計上は黒字で税金は増えるのに、手元の現金はローンの返済で残らない」という状態に陥ることがあります。この状態を「デッドクロス」と呼びます。 デッドクロスに陥る前に、売却や新たな物件の購入などの出口戦略を考えておくことが重要です。

売却時の譲渡所得税が高くなる可能性がある

物件を売却した際に出る利益(譲渡所得)には、譲渡所得税がかかります。この譲渡所得は、以下の式で計算されます。

譲渡所得 = 売却価格 - (取得費 + 譲渡費用)

ここで注意が必要なのが「取得費」です。取得費は、物件の購入価格から、それまでに計上した減価償却費の合計額を差し引いた金額になります。つまり、減価償却を進めれば進めるほど、会計上の物件の価値(簿価)が下がり、売却時の取得費が小さくなります。

その結果、売却価格が購入時と同じだとしても、会計上の利益が大きくなり、譲渡所得税が高くなる可能性があるのです。 減価償却による毎年の節税額と、売却時にかかる税金のバランスを考慮する必要があります。

土地の割合が多いと節税効果は薄い

繰り返しになりますが、減価償却の対象は建物部分のみです。そのため、都心部の物件など、土地の価格が大部分を占める物件は、建物価格が小さくなり、計上できる減価償却費も少なくなります。 その結果、期待していたほどの節税効果が得られないケースもあるため、購入前に物件価格の内訳をしっかり確認することが大切です。

不動産投資の減価償却に関するよくある質問

最後に、不動産投資の減価償却についてよく寄せられる質問にお答えします。

確定申告は必ず必要ですか?

必ずしも必要ではありません。不動産所得が20万円を超える場合は確定申告が必要ですが、不動産所得が20万円以下の場合は確定申告は不要です。20万円を超える不動産所得がある場合、確定申告を行う必要があります。減価償却費を計上し、給与所得との損益通算を行うことで、源泉徴収された税金が還付される可能性があります。

【関連記事】不動産投資をしている場合は確定申告が必要?手順や必要書類を解説! – 不動産Leap Up!|不動産のお役立ち情報メディア

節税効果が期待できる年収の目安はありますか?

一般的に、課税所得が900万円(年収目安1,200万円)を超える方は、所得税率が高いため、減価償却による節税効果を実感しやすいと言われています。 なぜなら、高い所得税率で節税し、物件売却時にはそれよりも低い譲渡所得税率(長期譲渡の場合約20%)が適用されるため、税率の差が利益になるからです。

まとめ

不動産投資における減価償却は、実際の支出なく経費を計上し、給与所得などと損益通算することで所得税や住民税を軽減できる有効な節税手法です。特に、建物割合の高い築古の木造物件などを選ぶことで、その効果を最大化することが期待できます。

ただし、減価償却期間終了後のデッドクロスや、売却時の譲渡所得税の増加といった注意点も存在します。減価償却の仕組みを正しく理解し、メリットとデメリットの両方を把握した上で、長期的な視点を持って物件選びと出口戦略を立てることが、不動産投資を成功に導く鍵となります。