「将来の保障が気になるけど、掛け捨ての生命保険は避けたい」

「不動産投資が生命保険の代わりになる?」

近年、長引く低金利や将来への不安から、効率的な資産形成と保障の確保を同時に実現したいというニーズが高まっています。

この記事では、「不動産投資が生命保険の代わりになる理由」や「生命保険よりも不動産投資がおすすめの理由」について解説します。

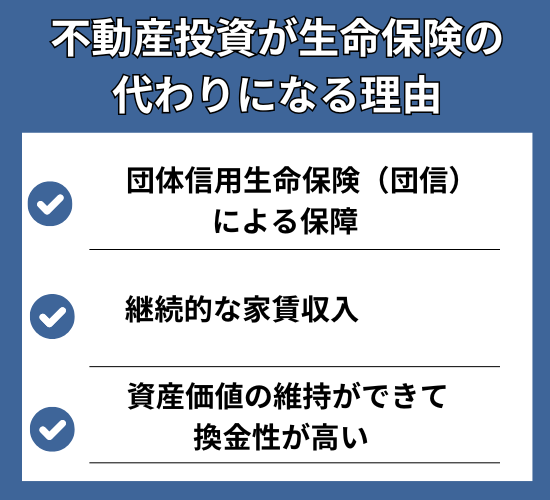

不動産投資が生命保険の代わりになる理由

不動産投資が生命保険の代わりになる理由は以下です。

- 団体信用生命保険(団信)による保障

- 資産価値の維持ができて換金性が高い

- 継続的な家賃収入

それぞれの理由について紹介していきます。

団体信用生命保険(団信)による保障

団体信用生命保険(団信)は、住宅ローンの借入者が死亡または高度障害状態になった場合に、残りのローン債務を保険金で返済する仕組みです。

これにより、遺族は無借金の不動産を相続することができます。保険料は通常、住宅ローンの金利に含まれているため、追加の支払いは必要ありません。

基本的な死亡・高度障害保障に加えて、近年では保障の範囲が広がっています。

がんやその他の三大疾病(急性心筋梗塞・脳卒中)まで保障する商品も登場しています。

ただし、これらの特約を付加する場合は、通常0.1%~0.3%程度の金利上乗せが必要となります。

継続的な家賃収入

不動産投資による継続的な家賃収入は、生命保険の代わりとして有効な選択肢となります。

具体的には以下のような収入が期待できます。

| 収入の種類 | メリット |

|---|---|

| 定期的な家賃収入 | 遺族年金のような安定収入 |

| 物件売却益 | まとまった資金の確保 |

ただし、家賃収入を安定させるためには、空室対策や入居者の家賃滞納リスクへの備えが必要です。

これらのリスクに対しては、家賃保証会社の利用や、物件の差別化による入居率向上といった対策が有効です。

このように、不動産投資による継続的な家賃収入は、ご家族の将来の生活を支える重要な収入源となります。

資産価値の維持ができて換金性が高い

立地の良い不動産は、長期的に見ても価値が保たれやすく、必要なときに売却できる安心感があります。

不動産は、適切な物件を選択することで価値を維持しやすい資産となります。

特に駅から徒歩圏内の物件や、利便性の高いエリアにある不動産は、時間が経過しても価値が下がりにくい傾向にあります。

都心部や交通の便が良い場所にある物件は、売却時の需要が高く、比較的スムーズに現金化することができます。

これは、生命保険の解約返戻金のように、必要なときに資金を得られる特徴があります。

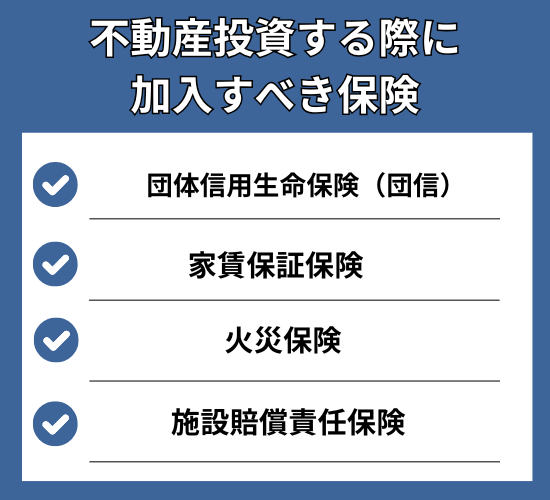

不動産投資する際に加入すべき保険

不動産投資を成功させるためには、リスク管理が重要です。次の保険に加入することで、予期せぬ事態にも備えられるようにしましょう。

- 団体信用生命保険(団信):ローン返済中の死亡や障害時に備える

- 家賃保証保険:入居者の家賃滞納リスクをカバー

- 火災保険:災害による建物や家財の損害を補償

- 施設賠償責任保険:施設管理中の事故による賠償リスクを軽減

それぞれの保険の補償内容を詳しく解説していきます。

団体信用生命保険(団信)

不動産投資をする際、団体信用生命保険(団信)への加入は必須の選択肢といえます。

団信は、ローンの返済中に契約者が万が一亡くなったり、重い障害を負ったりした場合に、残りのローン残高を保険金で返済してくれる仕組みです。

たとえば、不動産投資中に予期せぬ事態が起きても、ローン返済の心配をすることなく、家賃収入のある物件を家族に残すことができます。

具体的な保障内容としては、死亡や高度障害の保障に加えて、がんや三大疾病、要介護状態などにも対応できる特約を付けることが可能です。

保険料は通常、ローンの金利に含まれているため、追加の支払いも少なくて済みます。

このように、団信は不動産投資におけるリスク対策として、とても心強い味方になります。

家賃保証保険

家賃保証とは、入居者が家賃を支払えなくなった場合に、保証会社がオーナーに対して立て替え払いをしてくれる仕組みです。

この仕組みによって、オーナーは安定した家賃収入を得ることができます。

たとえば、入居者が失業やケガで家賃を支払えなくなった場合でも、保証会社が立て替えてくれるので、安定した不動産経営が可能になります。

また、毎月の家賃や管理費に加えて、賃貸借契約に違反した場合の違約金や損害金なども含まれます。

保証料は家賃の0.5〜1か月分程度で、1〜2年ごとの更新が必要になりますが、滞納リスクを考えると十分な価値があるといえます。

火災保険

不動産投資において、火災保険への加入は必須です。

その理由は、建物や家財を災害リスクから守り、安定した賃貸経営を実現できるからです。

たとえば、火事や台風による被害、水漏れなど、予期せぬ事態が発生しても、保険金で修繕費用をまかなうことができます。

補償内容としては、火災・落雷・破裂・爆発といった基本補償に加えて、風災・雹災・雪災、水災なども対象となります。

さらに、家賃補償特約をつけることで、災害により物件が使用できなくなった場合の家賃収入も保証されます。

ワンルームマンションの場合は、火災保険料の相場は年間約5万円前後です。

物件の特性に合わせて必要な補償を選び、不要な特約は外すことで保険料を抑えることができます。

例えば、2階以上の物件なら水災の補償を外すことも検討できます。

このように、火災保険は不動産投資における重要なリスクヘッジとなり、長期的な資産形成を支える大切な保険といえます。

施設賠償責任保険

施設賠償責任保険は、施設の管理や仕事の遂行中に発生した事故による人的・物的な損害を補償してくれます。

たとえば、老朽化した建物の外壁が崩れて通行人がけがをした場合や、施設の不備で近隣の建物に損害を与えてしまった場合などが対象となります。

賠償額は数百万円~数千万円にのぼることもあり、保険がないとオーナーの負担が膨大になってしまいます。

具体的な補償内容には、損害賠償金はもちろん、被害者への応急措置費用や、もし裁判になった場合の訴訟費用まで含まれています。

保険料は数千円程度と比較的安価で、費用対効果が高いのも特徴です。

団体信用生命保険と生命保険(死亡保険)の違い

団体信用生命保険と生命保険(死亡保険)は、受取人や保険料の設定、解約の自由度、税制上の取り扱いなど、様々な点で大きく異なります。

ここでは、団体信用生命保険と生命保険の主な違いについて、以下の4つのポイントから詳しく解説していきます。

- 保険金の受取人

- 保険料の設定方法

- 解約の自由度

- 税制上の取り扱い

それぞれの特徴を理解することで、ご自身に合った保険選びの参考にしていただければと思います。

保険金の受取人

団体信用生命保険と生命保険では、保険金の受取人が異なります。

| 保険の種類 | 受取人 | 使途 |

|---|---|---|

| 団体信用生命保険 | 金融機関 | ローン残債の返済 |

| 生命保険(死亡保険) | 指定した家族 | 自由に使える |

団体信用生命保険では、万が一のときに保険金は金融機関に直接支払われ、ローンの残債が清算されます。

そのため、ご家族に現金が直接渡ることはありませんが、ローンが完済された不動産を相続することができます。

一方、生命保険では保険金は契約時に指定した受取人(多くの場合はご家族)に支払われます。

受け取った保険金は、生活費や教育費など、ご家族が自由に使うことができます。

保険料の設定方法

団体信用生命保険と生命保険では、保険料の設定方法に違いがあります。

| 保険の種類 | 保険料の特徴 | 設定方法 |

|---|---|---|

| 団体信用生命保険 | 年齢・性別に関係なく一律 | ローン金利に上乗せ |

| 生命保険(死亡保険) | 年齢・性別で変動 | 毎月定額払い |

団体信用生命保険の保険料は、ローンの金利に0.1〜0.3%程度が上乗せされる形で設定されます。

一方、生命保険の保険料は、加入者の年齢や性別によって変動します。

若い年齢で加入するほど保険料は安くなり、健康状態が良好な場合は特別な料率が適用されることもあります。

保険料は「純保険料」と「付加保険料」で構成され、予定死亡率や予定利率などをもとに計算されます。

このように、団体信用生命保険は誰でも同じ条件で加入できる一方、生命保険は個人の状況に応じて保険料が決まります。

解約の自由度

団体信用生命保険と生命保険は、解約の自由度に大きな違いがあります。

| 保険の種類 | 解約の自由度 | 特徴 |

|---|---|---|

| 団体信用生命保険 | 制限あり | 中途解約不可、契約内容の変更不可 |

| 生命保険(死亡保険) | 制限なし | いつでも解約可能、契約内容の変更可能 |

団体信用生命保険は、一度加入すると中途解約や契約内容の変更ができません。

例えば、途中で保障内容を変えたり、特約を追加したりすることもできません。

一方、生命保険は契約者の意思でいつでも自由に解約できます。

保険料の支払いが難しくなった場合は保障内容を見直したり、新しい保険に乗り換えたりすることも可能です。

このように、団体信用生命保険は契約の自由度が低い反面、確実な保障が得られます。

税制上の取り扱い

団体信用生命保険と生命保険の主な違いは、以下です。

| 項目 | 団体信用生命保険 | 生命保険 |

|---|---|---|

| 生命保険料控除 | 対象外 | 対象 |

| 税制メリット | なし | 年末調整で控除可能 |

団体信用生命保険(団信)は、住宅ローンの金利に保険料が含まれているため、生命保険料控除の対象とはなりません。

一方で、通常の生命保険は毎月保険料を支払う必要がありますが、年末調整で生命保険料控除を受けることができます。

具体的な例として、生命保険に加入した場合、年間の支払保険料に応じて最大40,000円の所得控除を受けることができます。

このように、税制面では生命保険の方が優遇されていますが、総合的な費用対効果を考慮して選択することをおすすめします。

生命保険よりも不動産投資がおすすめの理由

生命保険よりも不動産投資がおすすめの理由は、以下の通りです。

- 掛け捨てにならない資産形成

- インフレ対策になる

- 保障と資産運用の両立ができる

それぞれの理由について紹介していきます。

掛け捨てにならない資産形成

生命保険よりも不動産投資の方が資産形成に適しています。

その大きな理由は、掛け捨てにならないことです。不動産投資では、毎月の支払いが将来の資産となり、さらに家賃収入という形で還元されます。

| 項目 | 不動産投資 | 生命保険 |

|---|---|---|

| 毎月の支払い | 資産として残る | 掛け捨ての保険もある |

| 収入 | 家賃収入が得られる | なし |

| 相続 | 現物資産として残せる | 保険金のみ |

さらに、不動産投資では団体信用生命保険に加入することで、万が一の場合でも遺族に借金を残さず資産を引き継ぐことができます。

また、物件の資産価値が上がれば売却益も期待できます。

このように、不動産投資は掛け捨てにならない資産形成の手段として、生命保険より優れた特徴を持っています。

インフレ対策になる

不動産投資は、インフレ対策としても優れています。

なぜなら、物価上昇に応じて家賃収入や不動産価値が上がる傾向にあるためです。

実物資産である不動産は、通貨価値が下がっても価値が維持されやすい特徴があります。

| 項目 | 不動産投資 | 生命保険 |

|---|---|---|

| インフレ時の価値 | 上昇する | 目減りする |

| 収入 | 家賃収入が増える | 変化なし |

| 資産価値 | 維持される | 下がる |

さらに、不動産投資では以下のメリットがあります。

- 家賃収入が物価上昇に連動して増加する

- 不動産自体の資産価値が上がる可能性がある

ただし、空室リスクや修繕費用など、運用面での課題もあるため、物件選びは慎重に行う必要があります。

このように、不動産投資はインフレ対策として優れた特徴を持っており、長期的な資産形成を考える際の有効な手段といえます。

保障と資産運用の両立ができる

不動産投資は、保障と資産運用の両立ができる選択肢です。

その理由は、団体信用生命保険への加入により、万が一の際にローンが免除され、遺族に債務のない不動産資産を残せるからです。

さらに、毎月の家賃収入で生活費を補える点も大きな魅力です。

具体例として、都心の新築ワンルームマンションを購入した場合、建物の状態が良いため修繕費やメンテナンス費用を抑えられ、安定した収益が期待できます。

また、管理会社に運営を任せることで、サラリーマンをしながらでも無理なく資産運用を続けられます。

生命保険と比べると、掛け捨ての保険料負担がなく、むしろ家賃収入という形で毎月のキャッシュフローが得られる点が大きな違いです。

結論として、新築ワンルームマンション投資は保障機能を持ちながら資産形成もできる、効率的な運用方法といえます。

不動産投資と生命保険の比較に関するよくある質問

不動産投資と生命保険、どちらを選ぶべきか悩まれている方も多いのではないでしょうか。

将来の資産形成や家族の保障を考える上で、両者の特徴やメリット・デメリットを理解することは非常に重要です。

ここでは、不動産投資と生命保険に関する疑問や不安について、分かりやすく解説していきます。

団信なしで不動産投資をする場合のリスクは?

団体信用生命保険なしで不動産投資をする場合、遺族への大きな負担リスクが生じます。

なぜなら、万が一の際にローンの返済義務が遺族に引き継がれてしまうからです。

特に、返済能力のない配偶者が債務を引き継ぐと、深刻な経済的困難に陥る可能性があります。

家賃収入があったとしても、ローンの返済が困難になる可能性が高くなります。

例えば、3,000万円の物件を購入した場合、毎月のローン返済額に加えて、建物の維持管理費用も必要となり、家族の生活を圧迫する可能性があります。

このように、団信なしの不動産投資は遺族に大きな負担を残すリスクがあるため、慎重な判断が必要です。

遺族への保障は不動産投資と生命保険どちらが手厚いですか?

遺族への保障は、一概にどちらが手厚いとは言えません。

それぞれの特徴と状況によって効果が異なります。

生命保険は確実に定額の保険金が支払われるため、遺族の当面の生活費を確保できます。

一方、不動産投資は物件価値や家賃収入が市場環境に左右されるため、必ずしも期待通りの収入が得られない可能性があります。

不動産投資の場合、立地や物件の状態によって資産価値が大きく変動します。

良好な立地の物件であれば、継続的な家賃収入に加えて、資産価値の上昇も期待できます。

ただし、空室や家賃滞納のリスク、維持管理費用なども考慮する必要があります。

このように、遺族への保障は一概にどちらが有利とは言えず、個人の状況や目的に応じて選択する必要があります。

不動産投資だけで生命保険は不要ですか?

不動産投資だけで生命保険が不要かどうかは、個人の状況によって異なります。

不動産投資は資産形成と収入の確保に優れていますが、即時の現金化という面では生命保険に及びません。

また、不動産投資は物件の管理や空室リスクなど、予期せぬ支出が発生する可能性があります。

例えば、3,000万円の不動産を所有していても、相続時に物件の売却に時間がかかったり、急な出費に対応できない可能性があります。

そのため、不動産投資に加えて、500万円程度の死亡保険金がある生命保険を組み合わせることで、より安定した保障体制を構築できます。

このように、不動産投資と生命保険は、それぞれの特徴を活かした組み合わせを検討することが望ましいでしょう。

まとめ

不動産投資は、生命保険と比べて保障と資産運用を効率的に両立できる手段です。

特に、団体信用生命保険(団信)との組み合わせにより、万が一の際の保障を確保しながら、資産形成を進められる点が大きな特徴です。

不動産投資の主なメリットは、掛け捨てにならない資産形成が可能なこと、インフレ対策になること、そして継続的な家賃収入が得られることです。

特に新築ワンルームマンションは、安定した収益が期待でき、管理会社に運営を任せることでサラリーマンをしながらでも資産運用を続けられます。

ただし、団信なしで不動産投資をする場合は、遺族への債務継承リスクがあるため、注意が必要です。

また、空室リスクや修繕費用など、運用面での課題もあるため、物件選びは慎重に行う必要があります。

結論として、不動産投資と生命保険は、それぞれの特徴を活かした組み合わせを検討することで、より安定した資産形成と保障体制を構築できます。

これから不動産投資を検討される方は、高い資産価値があるデザイナーズマンション「エンクレスト」ブランドを展開しており、販売から賃貸管理までトータルサポート可能なえんホールディングスグループへぜひお問い合わせください。