「不動産投資のメリットやデメリットはなに?」

「不動産投資のリスクに対する対策方法は?」

このような疑問を持つ方は多いのではないでしょうか。

不動産投資には、安定収入や節税効果などのメリットがある一方で、空室リスクや管理の手間といったデメリットも存在します。

不動産投資におけるメリット・デメリットは下記の通りです。

| メリット | デメリット |

|---|---|

| 安定的な収入を得ることができる 少ない自己資金で始められる レバレッジ効果で大きな資産を築ける 所得税や住民税の節税効果がある 相続税の節税効果がある 自分でコントロールできる要素が多い 生命保険の代わりとなる 投資した不動産が資産になる 不動産はインフレに強い | 空室リスク 家賃滞納リスク 修繕・メンテナンスコスト 不動産価値の下落リスク 金利上昇リスク 地震などの災害リスク 流動性が低いためすぐに現金化できない |

不動産投資で成功するためには、自身の状況を正しく把握し、リスク管理能力を磨くことにあります。

本記事では、不動産投資のメリット・デメリットや向いている人の特徴を詳しく解説します。

これから不動産投資を始める方は、ぜひ参考にしてください。

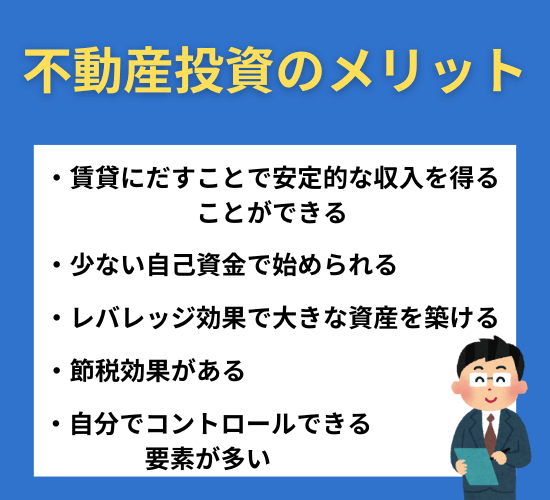

不動産投資のメリット

不動産投資のメリットは、以下です。

- 賃貸に出すことで安定的な収入を得ることができる

- 少ない自己資金で始められる

- レバレッジ効果で大きな資産を築ける

- 節税効果がある

- 自分でコントロールできる要素が多い

それぞれのメリットについて紹介していきます。

安定的な収入を得ることができる

不動産投資の大きなメリットの一つは、賃貸に出すことで安定的な収入を得られることです。

マンションの一室を購入して賃貸に出す場合、入居者がいる限り毎月一定の家賃収入を得ることができます。

株式投資やFXなどと比べると、不動産投資は景気変動の影響を受けにくく、長期的に安定した収入が見込めます。

例えば、月額10万円の家賃で貸し出せば、年間120万円の収入が見込めます。

もちろん、ローン返済や管理費などの経費を差し引く必要がありますが、それでも安定した副収入となります。

また、複数の物件を所有することで、リスク分散と家賃収入を増加させることも可能です。

少ない自己資金で始められる

不動産投資ローンを活用すれば、少ない自己資金でも不動産投資を始められます。

一般的に、物件価格の70〜80%程度までローンを組むことができます。

つまり、自己資金は物件価格の20〜30%程度で済むのです。

3,000万円の物件を購入する場合、従来なら3,000万円の資金が必要でした。

しかし、不動産投資ローンを利用すれば、600万円〜900万円程度の自己資金があれば購入できる可能性があります。

これにより、資金面でのハードルが大きく下がります。

不動産投資ローンの活用は、資金面での課題を解決するだけでなく、投資効果を高める可能性も秘めています。

ただし、ローンを組むということは借金をすることでもあります。

返済計画をしっかり立て、リスクも考慮しながら慎重に進めることが大切です。

レバレッジ効果で大きな資産を築ける

不動産投資のメリットとして、レバレッジ効果を活用することで大きな資産を築くことができます。

なぜなら、少ない自己資金に銀行からの融資を加えることで、より高額な物件を購入できるからです。

この仕組みにより、自己資金以上の収益を得る可能性が広がります。

- 物件価格:1,000万円

- 利回り:5%

- 年間収益:50万円

- 物件価格:5,000万円(自己資金1,000万円 + 融資4,000万円)

- 利回り:5%

- 年間収益:250万円

- 融資金利:1%(年間40万円)

- 実質年間収益:210万円

| 投資方法 | 物件価格 | 年間収益 | 実質年間収益 |

|---|---|---|---|

| 自己資金のみ | 1,000万円 | 50万円 | 50万円 |

| レバレッジあり | 5,000万円 | 250万円 | 210万円 |

このように、レバレッジ効果を活用することで、同じ自己資金でも大きな収益を得られる可能性があります。

所得税や住民税の節税効果がある

不動産投資には大きな節税効果があります。

なぜなら、「減価償却」や「損益通算」を活用して、課税所得を減らすことができるからです。

減価償却とは、建物の価値が時間とともに減少していくことを考慮し、その減少分を経費として計上できる仕組みです。

これにより、税金の負担を軽減することができ、特に投資初期段階での節税効果が大きくなります。

損益通算とは、不動産所得で生じた赤字を他の所得(主に給与所得)から差し引いて、課税対象となる所得を減らす仕組みです。この仕組みにより、不動産投資で赤字が出ても、全体の所得税や住民税を軽減できます。

特に、給与所得のある人にとっては、不動産所得の赤字を給与所得と損益通算できるため、節税効果が期待できます。

【具体例】

年収1,500万円(課税所得1,200万円)のサラリーマンが、不動産投資で500万円の赤字を出した場合

| 項目 | 投資前 | 投資後 |

|---|---|---|

| 課税所得 | 1,200万円 | 700万円 |

| 所得税・住民税 | 約367万円 | 約169万円 |

| 節税額 | 0円 | 約198万円 |

このように、不動産投資によって約198万円もの節税効果が得られる可能性があります。

節税効果は課税所得が900万円以上の高所得者ほど大きくなります。

これは、所得税率と不動産譲渡時の税率の差が大きいためです。

このように、不動産投資には大きな節税効果があります。

ただし、単に節税だけを目的とするのではなく、物件の収益性やリスクも考慮しながら投資を行うことが重要です。

相続税の節税効果がある

不動産投資には、相続税の節税効果があるという大きなメリットがあります。

現金や金融資産をそのまま相続すると課税対象となりますが、不動産として所有することで評価額が下がり、結果的に相続税の負担を軽減できます。

土地や賃貸物件は評価額が下がる仕組みになっており、現金で相続するよりも節税効果が大きくなるのが特徴です。

以下の表で、具体的な金額例を確認してみましょう。

| 相続資産の種類 | 相続税評価額 | 節税効果 |

|---|---|---|

| 現金1億円 | 1億円 | なし |

| 土地1億円(路線価80%) | 8,000万円 | 2,000万円の評価減 |

| 賃貸物件1億円(借家権割合30%) | 5,600万円 | 4,400万円の評価減 |

※ 借家権割合=30%、貸家建付地割合=20%で計算

不動産として相続することで、現金のまま相続する場合と比べて評価額を大幅に引き下げることが可能です。

特に、賃貸物件は「借家権割合」や「貸家建付地割合」が適用されるため、さらに相続税評価額が低くなります。

相続対策として不動産投資を活用すれば、将来的な税負担を抑えながら資産を残すことができるため、計画的な資産形成の選択肢となるでしょう。

自分でコントロールできる要素が多い

不動産投資では、自分でコントロールできる要素が多いことが大きなメリットです。

それは、物件の選択から運営まで、自身が主体的に関わることができるからです。

例えば、物件の立地や種類、価格帯を自分で選ぶことができます。

また、賃料の設定や入居者の選定、リフォームのタイミングなども、自分の判断で決めることができます。

ワンルームマンション投資の場合、入居率を上げたいときは、自分の判断で設備をアップグレードしたり、内装をリフォームすることができます。

エアコンを最新式に交換したり、フローリングを張り替えたりすることで、物件の魅力を高められます。

賃料を上げたい場合は、周辺相場を調査し、適切なタイミングで賃料改定を行うこともできます。

また、経費を抑えたい場合は、管理会社の変更や、一部の管理業務を自身で行うことも検討できます。

このように、市場の変化や自身の状況に応じて柔軟に対応でき、リスクを最小限に抑えながら収益を最大化できます。

生命保険の代わりとなる

不動産投資は、生命保険の代わりとなる資産形成の手段としても活用できます。

不動産購入時に団体信用生命保険(団信)に加入していれば、契約者が万が一亡くなった場合や高度障害状態になった場合でも、残りのローンが完済され、家族に無借金の不動産を残すことが可能です。

生命保険では、契約内容に応じた一定額の保険金が支払われるのに対し、不動産投資なら、物件を家族に残すことで継続的な家賃収入を得ることができるという大きなメリットがあります。

また、不動産は資産としての価値も持つため、将来的に売却すればまとまった資金を確保することもできます。

生命保険のように解約時の返戻金を気にする必要もなく、相続対策や資産形成の観点からも有効な選択肢となるでしょう。

投資した不動産が資産になる

不動産投資の大きなメリットの一つは、購入した不動産自体が資産として残ることです。

株式や投資信託と違い、不動産は「実物資産」であり、価値がゼロになることはほとんどありません。

また、不動産は時間とともに価値が下がるケースもありますが、立地や需要によっては資産価値が維持されたり、上昇することもあります。

特に、人口が増加しているエリアや再開発が進んでいる地域では、不動産価格の上昇が期待でき、資産価値が高まる可能性もあります。

さらに、購入した不動産を賃貸に出せば、資産として持ちながら家賃収入を得ることができるため、安定したキャッシュフローを確保しつつ、資産形成を進めることができます。

ローンを活用して購入すれば、毎月の家賃収入でローンを返済しながら、最終的に無借金の不動産を手に入れることも可能です。

不動産投資は単なる収益の手段ではなく、資産を形成し、将来にわたって価値を維持できる投資として魅力的です。

不動産はインフレに強い

不動産投資の大きなメリットの一つは、インフレに強い資産であることです。

インフレが進むと、物価やサービスの価格が上昇しますが、同時に不動産の価値や家賃も上昇する傾向があります。

不動産を所有していると、インフレによる資産価値の目減りを防ぎながら、安定した収益を確保できるでしょう。

以下に、不動産がインフレに強い理由をまとめます。

| インフレ時の影響 | 不動産投資のメリット | |

|---|---|---|

| 物価の上昇 | 生活費や建築費が上がる | 物件価格の上昇が期待できる |

| 家賃の上昇 | 賃貸需要が高まり、家賃が上がる | 賃料収入が増え、収益性が向上 |

| 現金の価値 | インフレで相対的に目減り | 不動産は実物資産として価値を維持 |

| ローンの実質負担 | インフレで相対的に軽減 | 返済額の実質的な負担が減少 |

特に、不動産投資ではローンを活用することで、インフレ時に有利な運用が可能になります。

インフレが進むと、借入金の価値は相対的に低下するため、実質的な返済負担が軽くなりながら、資産価値と家賃収入は上昇するというメリットがあります。

適切な物件を選ぶことで、インフレのリスクを抑えつつ、資産価値を高める効果が期待できるでしょう。

不動産投資のデメリットと対策

不動産投資には多くのメリットがある一方で、デメリットも存在します。

これらのデメリットを理解し、事前に対策を講じることで、リスクを最小限に抑えることが可能です。

どのようなデメリットがあるか、そしてそれに対する具体的な対策について確認していきましょう。

空室リスク

不動産投資における最大のデメリットは、空室リスクです。

空室リスクとは、物件に入居者がおらず、家賃収入が得られなくなるリスクのことです。

不動産投資では、ローン返済や管理費、修繕費などの固定費がかかります。

これらの費用は、入居者がいなくても支払わなければなりません。

そのため、空室が長期化すると、投資家の経済的負担が大きくなってしまいます。

空室リスクに対する対策としては、以下のようなものがあります。

- 立地の良い物件を選ぶ

- 需要の高い設備を導入する

- 適切な家賃設定を行う

- 定期的なメンテナンスやリフォームを実施する

- 入居者募集が得意な管理会社に委託する

これらの対策を講じることで、空室リスクを軽減し、安定した家賃収入を得られる可能性が高まります。

不動産投資を成功させるためには、空室リスクを十分に理解し、適切な対策を講じることが重要です。

家賃滞納リスク

家賃滞納リスクとは、入居者が家賃を支払わない、または支払いが遅れるリスクのことです。

家賃が滞納されると、オーナーの収入が減少し、ローン返済や物件の維持に支障をきたす可能性があります。

また、滞納が長期化すると、法的手続きが必要になり、時間とコストがかかってしまいます。

月額10万円の家賃で3ヶ月滞納が発生した場合、以下のような損失が考えられます。

| 項目 | 金額 |

|---|---|

| 滞納家賃 | 30万円 |

| 弁護士費用 | 30万円 |

| 強制退去費用 | 20万円 |

| 合計損失 | 80万円 |

このように、家賃滞納は単なる家賃の未回収だけでなく、追加の費用も発生し、大きな損失につながる可能性があります。

- 入居者の審査を厳格に行う

- 家賃保証会社を利用する

- 定期的に入居者とコミュニケーションを取る

- 滞納初期段階での迅速な対応を心がける

これらの対策を講じることで、家賃滞納リスクを軽減できる可能性が高まります。

特に家賃保証会社の利用は、滞納が発生した際に家賃を立て替えてもらえるため、安定した収入を確保できます。

修繕・メンテナンスコスト

修繕・メンテナンスコストは、予想以上に高額な費用がかかり、収益を圧迫する可能性があります。

物件も時間とともに劣化するため、定期的な修繕やメンテナンスが必要不可欠です。

これらの費用を怠ると、物件の価値が下がり、入居者の満足度も低下してしまいます。

ワンルームマンションの場合、以下のような修繕費用が発生します。

| 修繕内容 | 概算費用 |

|---|---|

| エアコン交換 | 15~20万円 |

| ユニットバス交換 | 60~80万円 |

| キッチン交換 | 40~60万円 |

| 床の張り替え | 10~15万円 |

| 壁紙の張り替え | 5~10万円 |

このように、設備の更新や内装の改修には予想以上の費用がかかることがわかります。

- 修繕積立金を適切に設定する

- 築浅物件を選ぶ

- 修繕費用を考慮した収支計画を立てる

特に、修繕積立金を適切に設定することは重要です。ワンルームマンションの場合、月額5,000〜6,000円程度の積立てが目安とされています。

不動産価値の下落リスク

物件の資産価値が低下することで、投資の収益性が悪化し、最悪の場合、損失を被る可能性があります。

不動産価値の下落は、家賃収入の減少や物件売却時の価格低下につながり、投資計画全体に大きな影響を与えます。

例えば、3,000万円で購入した物件が、10年後に2,500万円まで価値が下落したとします。

この場合、500万円の含み損を抱えることになります。さらに、家賃収入も当初の月10万円から月8万円に下がったとすると、年間で24万円の収入減少となります。

- 将来的にも賃貸需要が期待できる物件を選ぶ

- 人口増加や再開発が進むエリアの物件を選ぶ

- 利便性の高い立地の物件を選ぶ

- 定期的なリノベーションや修繕を行う

- 長期的な視点で投資を行う

これらの対策を講じることで、不動産価値の下落リスクを軽減できる可能性があります。

特に、将来的な需要が見込める立地や物件タイプを選ぶことが重要です。

例えば、都心部や交通の便が良い場所、大学や大企業が近くにある地域などは、安定した需要が期待できます。

金利上昇リスク

金利が上昇すると、ローンの返済額が増加し、投資の収益性が悪化する可能性があります。

特に変動金利でローンを組んでいる場合、金利の上昇は直接的に月々の返済額に影響します。

これにより、家賃収入とローン返済のバランスが崩れ、キャッシュフローが悪化する恐れがあります。

【3,000万円のローンを35年間で借りた場合の返済額の変化】

| 金利 | 月々の返済額 | 年間の返済額 | 総返済額 |

|---|---|---|---|

| 1.0% | 約8.6万円 | 約103万円 | 約3,605万円 |

| 2.0% | 約10.5万円 | 約126万円 | 約4,410万円 |

| 3.0% | 約12.6万円 | 約151万円 | 約5,285万円 |

このように、金利が1%上昇するだけで、月々の返済額が2万円以上増加し、総返済額では800万円以上の差が生じます。

- 固定金利を選択する

- 余裕を持った返済計画を立てる

- 繰り上げ返済を活用する

- 金利の動向をこまめにチェックする

- 頭金を用意して借入額を少なくする

特に、固定金利と変動金利のメリット・デメリットを十分に理解し、自身の投資計画に合わせて選択することが重要です。

地震などの災害リスク

不動産投資のデメリットの一つは、地震や台風などの自然災害によるリスクです。

特に、日本は地震が多い国であり、不動産の価値や収益に影響を及ぼす可能性があります。

自然災害によって、投資物件に起こり得るリスクは以下の通りです。

| 災害リスク | 詳細 |

|---|---|

| 建物の損壊や倒壊 | 築年数の古い建物や耐震基準を満たしていない物件は、大きなダメージを受けやすく、修繕費がかさむことがあります。 |

| 資産価値の低下 | 災害が頻発する地域では、不動産の価値が下落することがあります。 |

| 賃貸需要の低下 | 過去に大規模な災害が発生した地域では、「安全性の懸念」から賃貸需要が低下した例があります。 |

| 二次災害の影響 | 地震だけでなく、火災や津波といった二次災害によっても物件が損害を受けることがあります。 |

不動産投資を行う際には、収益性だけでなく災害リスクを十分に考慮し、リスク管理を徹底することが重要です。

流動性が低いためすぐに現金化できない

不動産投資の大きなデメリットに、流動性が低く、すぐに現金化できない点が挙げられます。

不動産を売却するには、まず査定を依頼し、買い手を見つけ、価格交渉を行ったうえで契約を締結し、引き渡しの手続きを完了させる必要があります。

売却させるためには、数か月以上かかることが一般的であり、市場の状況によっては、希望する価格で売れるまでに1年以上かかることもあります。

さらに、不動産市場は景気や金利、地域の需要によって変動するため、売却のタイミングを誤ると、思うような価格で取引できない可能性が高いです。

特に、景気が悪化している時期や市場が冷え込んでいる場合には、売却を急ぐと価格を大幅に下げざるを得ないこともあります。

- 買い手がつきやすい立地の良い物件を選ぶ

- 購入時から将来の売却を見据えた計画を立てる

- 不動産以外の金融資産で資産を分散させる

- サブリースや賃貸管理を活用し、売却せずに安定収入を確保する

また、売却時には仲介手数料や登記費用、場合によっては譲渡所得税などのコストも発生するため、手元に入る金額が想定よりも少なくなる可能性もあります。

将来の出口戦略を考えて不動産を購入し、慎重な計画を立てることで、流動性リスクを軽減することができるでしょう。

管理に手間がかかる

不動産投資において、管理に手間がかかることは大きなデメリットの一つです。

具体的には、入居者の募集、賃料の集金、入退去手続き、契約更新、建物のメンテナンスなど、さまざまな業務が発生します。

これらの業務をオーナー一人で行うのは、時間的にも精神的にも大きな負担となります。

ワンルームマンションを所有している場合、以下のような管理業務が発生します。

| 管理業務 | 頻度 | 所要時間(目安) |

|---|---|---|

| 入居者募集 | 年1~2回 | 5~10時間/件 |

| 賃料集金 | 毎月 | 1~2時間 |

| 室内点検 | 年1回 | 2時間/室 |

| 設備修繕 | 年2~3回 | 2~5時間/件 |

| 入退去手続き | 年1~2回 | 3時間/件 |

このように、ワンルームマンションの管理業務も多岐にわたり、予想以上の時間と労力を要します。

入居者の入れ替わりが多いワンルームマンションでは、入居者募集や入退去手続きの頻度が高くなる傾向があります。

- 不動産管理会社への委託

- サブリース契約の活用

- IoT技術の導入(スマートロックなど)

- 定期的なメンテナンス計画の策定

不動産管理会社への委託やサブリース契約の活用は、オーナーの負担を大幅に減らすことができます。

ただし、これらのサービスには費用がかかるため、収益とのバランスを考慮する必要があります。

不動産投資が向いている人

不動産投資に興味はあるものの、自分に向いているかどうか迷っている方も多いのではないでしょうか。

不動産投資に向いている人には、いくつかの特徴があります。

どのような人が不動産投資に適しているのか、具体的に見ていきましょう。

安定した収入がある人

不動産投資は、安定した収入がある人に向いています。

なぜなら、安定した収入があることで金融機関からの評価が高くなり、投資に必要な融資を受けやすくなるからです。

具体的には、サラリーマンや公務員、医師などの安定した職業に就いている人が不動産投資に適しています。

これらの職業は、毎月一定の給与が支払われるため、金融機関から信頼性が高いと評価されます。

不動産投資ローンに受かりやすい人の特徴

| 特徴 | 説明 |

|---|---|

| 職業 | サラリーマン、公務員、医師など |

| 収入 | 毎月一定の給与がある |

| 勤続年数 | 長い方が望ましい |

| 借入れ状況 | 他の借入れが少ない |

このような特徴を持つ人は、不動産投資のローン審査に通りやすく、有利な条件で融資を受けられる可能性が高くなります。

また、安定した収入があることで、万が一の空室時にも家賃収入の減少に対応しやすいというメリットもあります。

長期的な視点を持てる人

不動産投資では、長期的な視点で物事を考えることが重要です。

なぜなら、不動産投資は短期間で大きな利益を得るのが難しく、長い期間をかけて資産形成を行う投資手法だからです。

具体的には、物件の購入から賃貸経営、そして将来的な売却までを見据えて計画を立てる必要があります。

長期的な視点を持つことで、市場の一時的な変動に惑わされず、冷静に投資を続けられます。

たとえば、不動産価格が一時的に下落しても、長期的には上昇する可能性が高いことを理解し、慌てて売却せずに保有し続けることができます。

また、修繕や維持管理の費用も計画的に積み立てることで、突発的な出費にも対応できます。

さらに、長期的な視点を持つことで、地域の発展や人口動態の変化など、将来的な価値上昇の可能性を見極めることができます。

再開発が予定されている地域や、交通インフラの整備が進む地域に投資することで、長期的な資産価値の上昇を期待できます。

リスク管理能力のある人

リスク管理能力のある人は、不動産投資に向いています。

なぜなら、不動産投資には様々なリスクが伴うため、それらを適切に管理できる能力が重要だからです。

- 感情に流されず、データや事実に基づいて判断できる

- 将来起こりうる問題を予測し、対策を立てられる

- 市場動向や法改正などの情報を常にチェックしている

- 収集した情報を適切に分析し、リスクを評価できる

- 状況の変化に応じて、計画を修正できる

主なリスクとその対策

| リスク | 対策 |

|---|---|

| 空室リスク | 立地・設備の良い物件選び、適切な家賃設定 |

| 家賃滞納リスク | 保証会社の利用、入居者の審査強化 |

| 金利上昇リスク | 固定金利の選択、早期返済 |

| 修繕・老朽化リスク | 修繕積立金の確保、定期的なメンテナンス |

| 災害リスク | 保険加入、耐震性の高い物件選び |

このようなリスクに対して、適切な対策を講じることができるのが、リスク管理能力のある人の強みです。

様々なリスクを事前に予測し、適切な対策を講じることで、投資の成功確率を高めることができます。

まとめ

不動産投資は、安定的な収入を得られる可能性がある一方で、様々なリスクも伴う投資方法です。

主なメリットとしては、賃貸による安定収入、少ない自己資金での開始、レバレッジ効果による資産形成、節税効果、そして自分でコントロールできる要素が多いことが挙げられます。

一方、デメリットとしては空室リスク、家賃滞納リスク、修繕・メンテナンスコスト、不動産価値の下落リスク、金利上昇リスク、そして管理の手間があります。

不動産投資に向いている人の特徴としては、安定した収入がある人、長期的な視点を持てる人、そしてリスク管理能力のある人が挙げられます。

成功するためには、これらのメリットとデメリットを十分に理解し、適切なリスク管理を行うことが重要です。

また、自身の経済状況や投資目的に合わせて、慎重に物件を選択し、長期的な視点で投資を行うことが求められます。

不動産投資に興味がある方は、えんホールディングスグループへぜひご相談ください。

不動産投資のエキスパートたちが、ご希望に合った物件探しから運用方法のご提案までトータルサポートいたします。